A kínai tőzsdei zuhanás, és ezzel együtt a világ szinte minden pontján bekövetkezett kisebb-nagyobb pánik a kockázatot nem kedvelő magyar megtakarítóknak is okozhatott álmatlan éjszakákat. A kínai probléma kifutásával kapcsolatban biztosat még senki nem tudhat, a problémával azonban mindenkinek foglalkoznia kell. Főként azoknak, akik biztonságban szeretik tudni befektetéseiket, és a jelenlegi helyzetben mindenféle kockázattól elzárkóznak.

3 százalék fölötti kamat bankbetétekkel, feltételek nélkül

A bankbetétek számítanak az egyik legkevésbé kockázatos megoldásnak. Pénzünkért ugyanis fix kamatot kapunk, és akkor sem érhet nagy baj, ha esetleg a pénzintézetünkkel történik valami. Ha magyar bankban kötöttük le a megtakarításainkat, akkor az OBA 100 ezer euróig (bizonyos esetekben 150 ezer euróig) vállal garanciát, a hazánkban jelenlévő külföldi bankoknál (pl. BNP Paribas, AXA) elhelyezett betéteket pedig különböző külföldi betétbiztosítási alapok ugyancsak 100 ezer euró értékben garantálják.

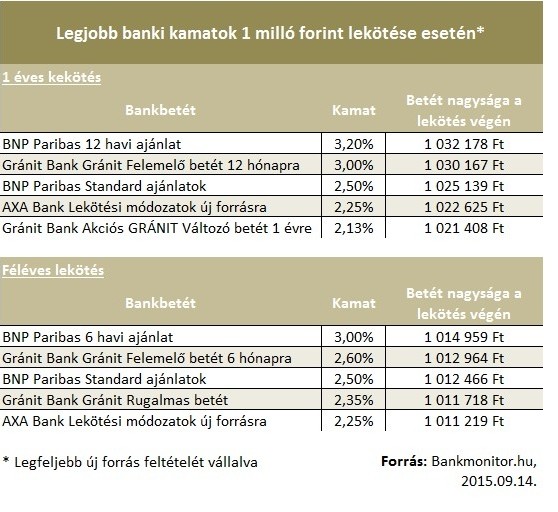

A kamatok jellemzően annál magasabbak, minél hosszabb időre vagyunk hajlandóak lemondani arról, hogy a pénzünkkel rendelkezzünk. Lássuk, melyek a jelenleg feltételek teljesítése nélkül elérhető ajánlatok fél- és egyéves lekötés esetére, legalább 1 millió forintos megtakarításnál!

Bankbetéttel tehát akár 3 százalék fölötti kamatot is elérhetünk 1 éves időtávon. Ha pedig 10 millió forintnál is nagyobb összeget tudnánk befektetni, akkor ennél akár sokkal többre is szert tehetünk, a BNP Paribas ugyanis ebben az esetben 3,2 százalék helyett 3,6 százalékos kamatot fizet. A BNP Paribas ajánlata azonban csak szeptember 22-ig érhető el, utána 2,8-3,0 százalékra esik vissza a francia bank által egyéves lekötés esetére ajánlott kamat.

Devizamegtakarítások

Egyre többen döntenek úgy, hogy forint mellett devizában is megtakarítanak. Az elsődleges deviza Magyarországon általában az euró, míg a második legnépszerűbb a dollár. Mégis mire számíthat az, aki az euró, vagy a dollár betétlekötést választja?

Eurókamatok

Az Európai Központi Bank euróra vonatkozó alapkamata mindössze 0,05 százalék. Ehhez képest az eurólekötések zöme magasabb kamatot fizet ennél az értékénél. Természetesen ez a tény önmagában még nem meglepő, hiszen a Magyar Nemzeti Bank alapkamatánál is jócskán találunk magasabb betéti kamatokat. Viszont a mérték már ennél érdekesebb: találunk fél százalékot bőven meghaladó betéti ajánlatot is!

A legmagasabb kamatot a MagNet Bank kínálja, a maga 0,85 százalékos ajánlatával. A dobogó második fokán az FHB bank áll, 0,75 százalékos kamattal. Ezen kamatok elérésének egyes esetekben feltétele lehet, hogy új pénzt kell vinnünk a bankba, azaz nem korábban is ott tartott eurót kötünk le. Majd a képzeletbeli dobogó alsó fokán ketten is ácsorognak 0,4 százalékos kamattal: Sberbank és az FHB.

Dollárkamatok

A dollár alapkamatát alacsonyan tartja az amerikai jegybank, mindössze 0,25 százalékon. Dollárban elhelyezett bankbetétünkért viszont 1 százalékot is kaphatunk (ezen kamat elérésének egyes esetekben feltétele lehet, hogy új pénzt kell vinnünk a bankba, azaz nem korábban is ott tartott dollárt kötünk le).

A legmagasabb kamatot a CIB kínálja. Az FHB Bank és a Sberbank dollár betétekben is bekerült az élmezőnybe: előbbi 0,8 százalékot, míg utóbbi 0,55 százalékot fizet egy évre. A többi banknál jelentősen kisebb az elérhető dollárkamat:

Az állampapírokat az állam garantálja

Bár a bankbetétek is a biztos megtakarítási formák közé tartoznak, az állampapírokat tekinthetjük a legbiztonságosabbnak. Ezekre ugyanis teljes körű, el nem évülő állami tőke-, és hozamgarancia vonatkozik. Itt viszont egy nagyon fontos tényezőre fel kell hívnunk a figyelmet.

Az állami garancia csak azokra az állampapírokra vonatkozik, amiket az Államkincstárnál tartunk. Amennyiben másik szolgáltatónál vezetett számlán vannak ezek, az államkötvények is ugyanolyan értékpapírnak számítanak, mint bármelyik másik, így ezekre is a BEVA 20 ezer euróig szóló garanciája vonatkozik. (Természetesen csak akkor, ha adott szolgáltató tagja a BEVA-nak.)

A biztonság után nézzük a kamatokat!

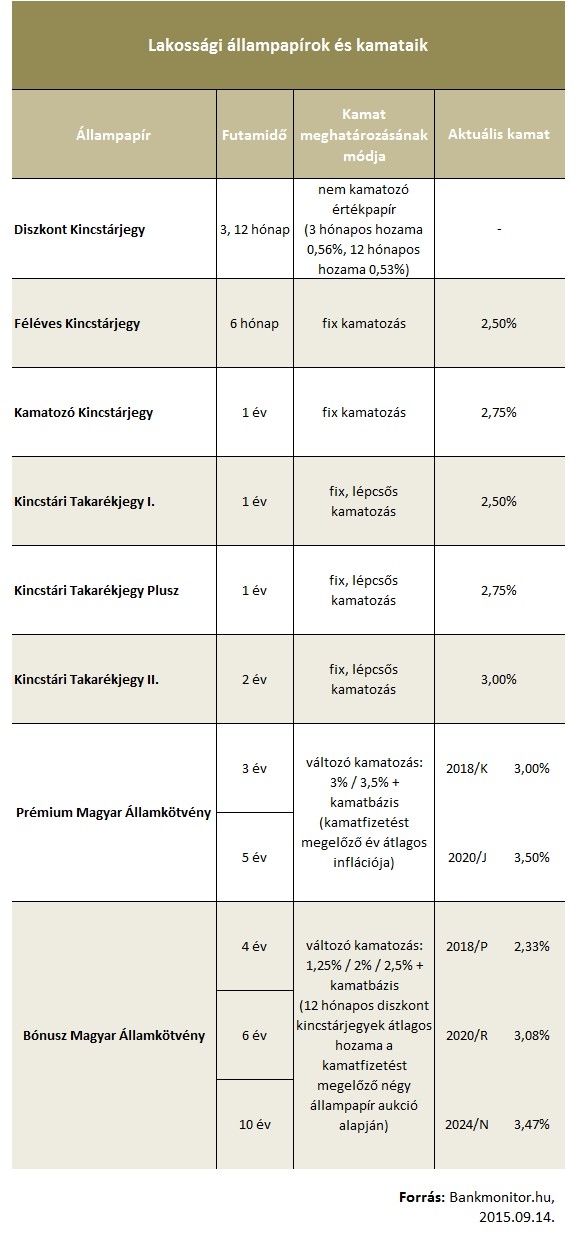

Az állampapíroknál két féle típust különböztethetünk meg: fix kamatozású és változó kamatozású értékpapírokat. Előbbi esetén a kötvény megvásárlásakor pontosan tudjuk, mikor és mekkora kamatokat kapunk majd. Ilyen például a Kamatozó Kincstárjegy és a Féléves Kincstárjegy. A változó kamatozású értékpapíroknál egészen más a helyzet. Ezeknél azt tudjuk biztosan, hogy mi az a legalacsonyabb kamat, ami kapni fogunk, ezt hívják kamatprémiumnak.

A teljes kamathoz azonban hozzájön még a kamatbázis is, aminek nagysága évről évre változik. A kamatbázis a Prémium Magyar Államkötvénynél a kamatfizetést megelőző év átlagos inflációjának értéke (negatív infláció esetén nulla), a Bónusz Magyar Államkötvénynél pedig a kamatfizetést megelőző négy állampapír aukción kialakult 12 hónapos diszkontkincstárjegy hozamok átlaga.

Azt láthatjuk tehát, hogy míg az állampapírok magasabb biztonságot képviselnek az amúgy is nagyon biztonságos bankbetétekhez képest, ezért cserébe viszont bankbetéteknél alacsonyabb kamatot lehet elérni 1 és féléves időtávon.

Ha inkább kivárnánk, a pénzpiaci alapok lehetnek segítségünkre

Láttuk tehát, hogy milyen lehetőségeink vannak, akkor, ha biztonságos eszközöket keresünk, és akár hosszabb időre le tudunk mondani arról, hogy a pénzünk fölött rendelkezzünk. Azok számára viszont nem biztos, hogy ezek jelentik a legjobb megoldást, akik a befektetési döntésük meghozatala előtt szeretnék látni, milyen irányba fejlődik a jelenlegi helyzet, pénzüket viszont addig is biztonságban szeretnék tudni.

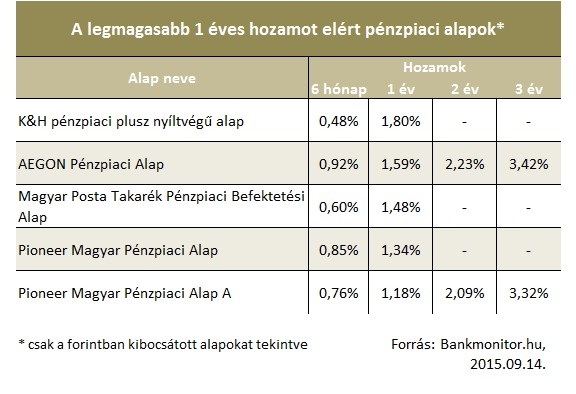

Egy biztos: ebben a helyzetben sem jó megoldás, ha addig is készpénzben tartjuk megtakarításainkat. A pénzpiaci alapok ugyanis tökéletesen kielégítik ezeket az igényeket és még némi hozamot is biztosítanak (amire készpénz nem képes). Ezek a befektetési alapok a befektetett pénzt bankbetétekben és állampapírokban tartják, de befektetett pénzünkhöz bármikor hozzáférhetünk. Ennek viszont meg van az ára: az elérhető hozamok is alacsonyabbak, az elmúlt 1 évben például a legjobbak sem tudtak elérni 2 százalékos hozamot sem.

Ne feledkezzünk meg az inflációról!

A biztonságos megtakarítási formák kamatait önmagában vizsgálva viszont egy fontos tényezőt figyelmen kívül hagyunk: az inflációt. Alacsony kamatok mellett ugyanis könnyen előfordulhat, hogy hiába mondunk le arról, hogy a (lekötött) pénzünkkel rendelkezzünk, akár 1 évre is, az inflációnak köszönhetően pénzünk a futamidő lejártával kevesebbet érhet, mint amikor lekötöttünk.

Az MNB előrejelzése szerint egy év múlva 2,5 százalékos infláció várható. Ez azt jelenti, hogy azok a forintos bankbetétek, amelyek ennél alacsonyabb kamatot fizetnek – ha teljesül a jegybank előrejelzése –, negatív reálkamatot fognak realizálni. Ezzel pedig máris alaposan lerövidül a szóba jöhető 1 éves forintos betétek listája.

Amennyiben pedig a devizákat nézzük még szörnyűbb a kép: euróban 1,3 százalék a következő évre várt infláció, míg dollárra vonatkozó várakozások egy része közelebb állnak a 2 százalékhoz (az amerikai központi bank előrejelzése szerint 1,6-1,9 százalék). Ez azt jelenti, hogy devizában csak akkor éri meg a betétlekötés, ha a forint gyengülésére számítunk. De az már színtiszta spekuláció… Önmagában spekulatív alapon ne fektessünk devizába! Devizabefektetést akkor érdemes tartanunk, ha meg kívánjuk osztani befektetéseinket különböző devizákban.

Maradt benned kérdés? Véleményed van? Szívesen látjuk! Szólj hozzá írásunkhoz lentebb! Mindenkinek válaszolunk.