Felemás a helyzet ma Magyarországon, ha az öngondoskodásról van szó. Siker, hogy végre bekerült a köztudatba, beszédtéma lett, az emberek érdeklődéssel követik az ezzel kapcsolatos híreket, növekedett azok száma, akik tesznek is, vagy tervezik, hogy tesznek, derült ki az OTP Öngondoskodási Indexének bemutatóján szerdán.

A pozitív változások tükröződtek az indexben is, amely már negyedik éve emelkedik, azonban még így is alacsony szinten van. (Most 38 ponton áll, 2011-ben 36 pontról indult, 2012-ben lement 32 pontra, és azóta fokozatos az emelkedés.) Ha a részleteket nézzük, akkor az is kiderül, milyen ellentmondásosan, ha úgy tetszik logikátlanul, illetve a valóságtól elrugaszkodva gondolkodunk a saját pénzügyeinkről.

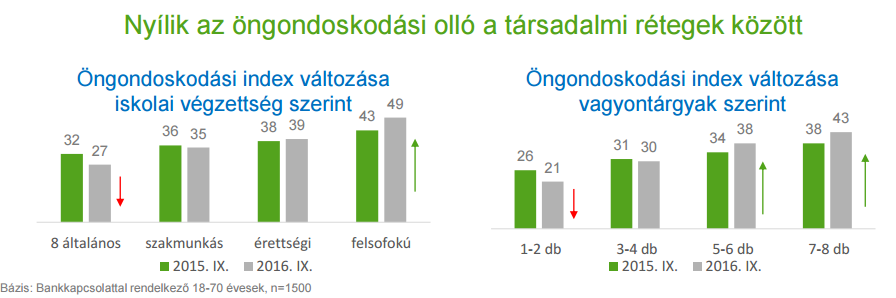

Nyílik a társadalmi olló

Tavaly óta emelkedett azok aránya (43-ról 47 százalékra), akiknek van banki, pénzpiaci megtakarítása, és azok is többen lettek, akik jövőre tervezik a pénzügyi öngondoskodást (37-ről 44 százalékra ugrott). Ez a volt jó hír. A rossz hír viszont az, hogy a változás nem homogén. A társadalmi olló egyre jobban nyílik – hívta fel a figyelmet a bank vezérigazgató-helyettese, Kovács Antal.

Ez azt jelenti, hogy az iskolázottabb, vagyonosabb középkorúak körében jóval magasabb a megtakarítási képesség, szándék és a megtakarítási arány is. A legfiatalabbak, a legidősebbek, és a vidékiek életében viszont az öngondoskodás jelenleg még kicsi szerepet kap. A kevésbé iskolázottak és kevesebb vagyontárggyal rendelkezők körében például tavaly óta csökkent is az öngondoskodási index.

A betét már nem népszerű

A mérés alapján a legnépszerűbb öngondoskodási termékek (az életbiztosítás, a lakástakarék, az egészség- és önkéntes nyugdíjpénztár, valamint a betegségre kötött biztosítások) mind növelni tudták részesedésüket. A lekötött betét viszont utolsó helyre csúszott a népszerűségi listán, hatodával kevesebben tartják ebben a formában a megtakarításukat, mint korábban – érthető is ez az alacsony kamatkörnyezetben.

Az igazgatóhelyettes kiemelte még a lakástakarékot, mely a pörgő ingatlanpiac, a várható magas hozam és a kis kockázat miatt egyre népszerűbb megtakarítási termék Magyarországon.

A megtakarítási célok esetében továbbra is a váratlan helyzetek, az ingatlancélok és az utazás a három dobogós, azonban egyre többen tesznek félre egy lehetséges egészségügyi kezelés költségére is.

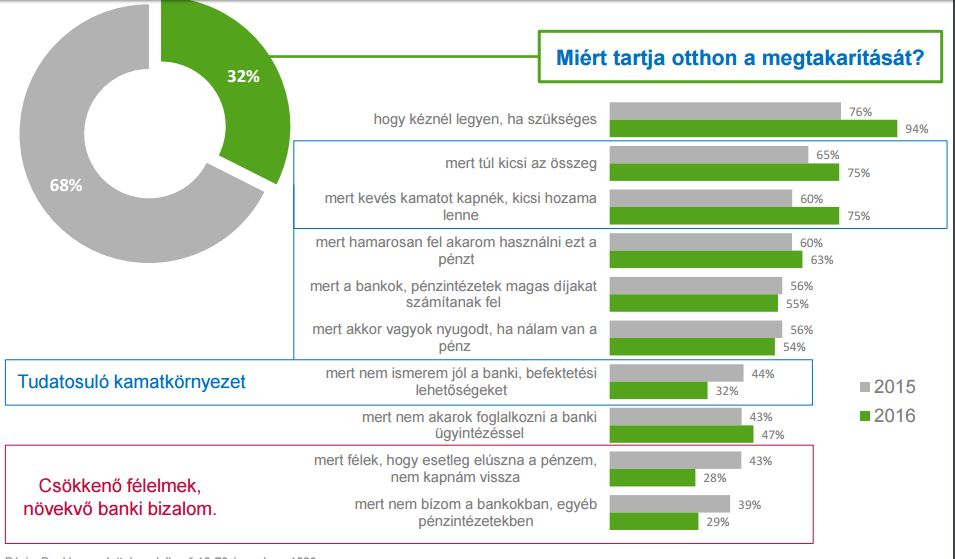

Hódít a párnaciha

A felmérésből az is kiderült, hogy Ennek egyik oka, hogy az alacsony kamatkörnyezet egyre inkább tudatosul a fejekben.

Ahogy Kovács Antal mondta, egyfajta várakozás érzékelhető, keresik az emberek a megtakarítási lehetőségeket. Egyre többen gondolják úgy, hogy jelentős hozamot csak nagyobb megtakarításon, vagy nagyobb kockázatvállalás mellett lehet realizálni. Éppen ezért például a kisebb összegeket inkább kéznél tartják.

A pénzintézetekkel szembeni bizalmatlanság eddig sem volt oka a pénz otthontartásának és ez tovább marginalizálódott, legalábbis sokkal kevesebben tartják amiatt otthon a pénzüket, mert tartanának attól, hogy nem kapják vissza a vagyonukat.

Mintha nem is itt élnénk

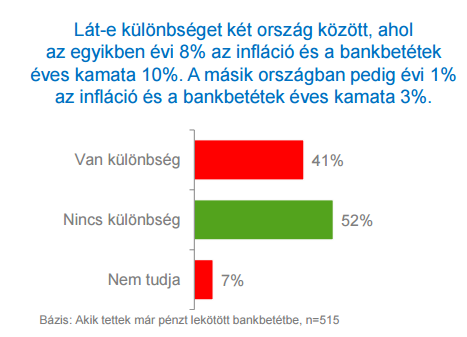

Volt a felmérésben beugratós kérdés is, és a kapott válaszokból kiderült, hogy vannak téves elképzeléseink. Például arról, hogy mikor járunk jobban egy befektetéssel.

(Mit gondol, mi volt itt a helyes válasz? A cikk végén eláruljuk.)

A kamatokkal és inflációval kapcsolatos válaszokból pedig az tűnt ki, hogy mértéküket még mindig a megszokások és az elvárások alapján ítélik meg a megkérdezettek. Például hiába, hogy mintegy három éve nagyjából 0 százalék az infláció, az emberek fejében még mindig az 5 százalék él. A betéti kamatoknál meg leragadtak valahol 4 százaléknál, vagyis ezt is túlbecslik.

Mivel ilyen magas hozamot évek óta nem lehet elérni betétekkel, a szakértők úgy vélik, a válaszok inkább vágyakat tükrözik.

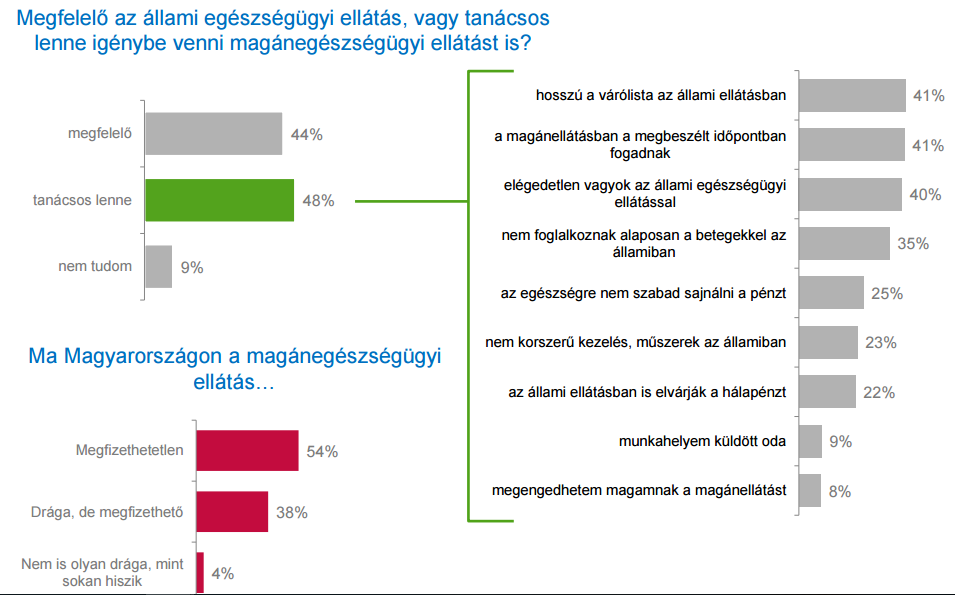

Magánegészségügy? Jó, de drága

A válaszadók mintegy fele gondolta úgy, hogy az állami egészségügyi ellátás mellett hasznos lenne igénybe venni magán-egészségügyi ellátást is. Az állami egészségügyben elsősorban a hosszú várólistákkal, a nem megfelelő kezeléssel és felszereltséggel voltak elégedetlenek a megkérdezetteket. Az emberek ötöde úgy véli, ha már egyszer fizet (hálapénz), akkor a pénzt fordíthatná magánellátásra is.

Ami visszatartja őket, az a vélt vagy valós drágaság: ma az emberek többsége (56%) megfizethetetlennek tartja, és aki szerint megfizethető egyébként, az is drágállja a szolgáltatásokat. Mindennek eredménye, hogy az elmúlt három évben csak minden ötödik ember vett igénybe magán-egészségügyi szolgáltatást.

Elképesztő, de még mindig itt tartunk: majd az állam eltart öregkorunkra

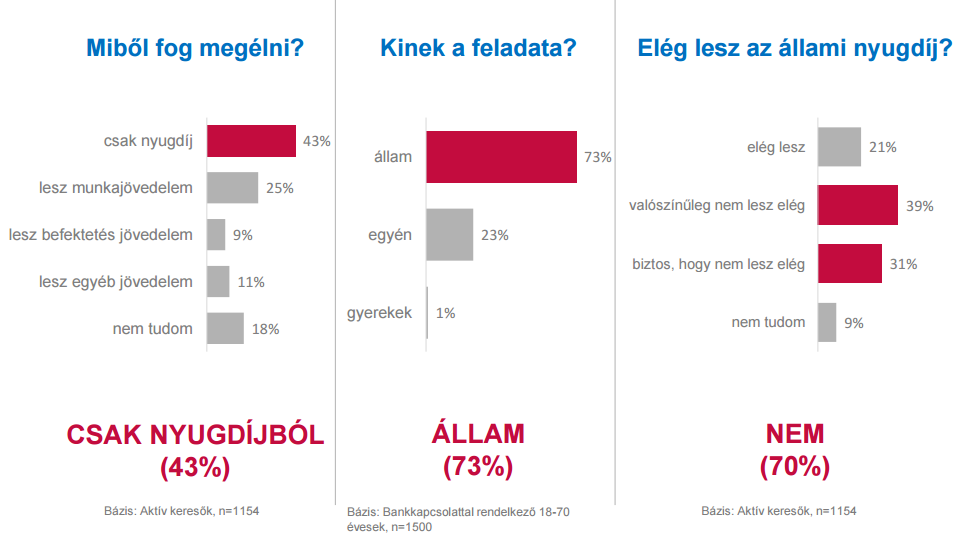

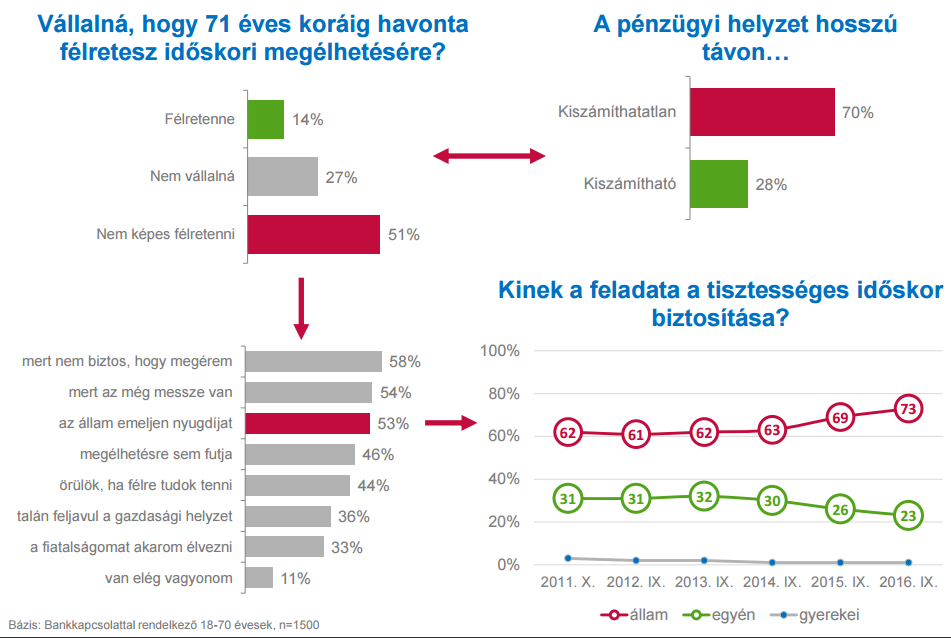

A szociális ellátással kapcsolatban jól látható, hogy megosztottak a válaszadók: soha ennyien nem várták az államtól, hogy idős korukban gondoskodjon róluk (73 százalék), tisztes öregkor jeligére. Ráadásul úgy, hogy közben 70 százalék látja hosszú távon kiszámíthatatlannak a pénzügyeit, és ugyanilyen arányban vannak azok is, akik

Erre mondta Kovács Antal, hogy paradox állapot: abból tervezni a megélhetést, amiről úgy gondoljuk, hogy nem lesz elég.

Mint látszik, 43 százalék gondolja úgy, hogy csak nyugdíjból fog élni, 25 százalék pedig arra számít, hogy lesz kiegészítő munkajövedelme, vagyis hogy továbbdolgozik majd. A befektetés jövedelmét azonban csak 9 százalék említette.

A ráhangolódás már megvan

A kutatást készítő csapat vezetője, Závecz Tibor szerint valami olyasmi látszik, hogy bár az öngondoskodás témája már bekerült a társadalmi köztudatba, a cselekvés még gátolt. Nem segít ezen az sem, hogy az állam azt sugallja, garantálja az időskori megélhetést. Miközben az MNB nemrégiben kijött tanulmányából is az derült ki, hogy a nyugdíjrendszer csak 2030-as évek közepéig fenntartható, utána nyugdíjcsökkentés is jöhet.

De mi lesz a lemaradókkal?

A 24.hu arra volt kíváncsi, a cafeteria adózásának emelése kapcsán számít-e a bank az öngondoskodás visszaesésére. Kovács Antal szerint ez nem várható. Arra is kíváncsiak voltunk, a banknak van-e terve arra, hogy akiket eddig még nem sikerült megnyerni az öngondoskodásnak, azokat is bevonják. Hiszen az egyének és a társadalom érdeke is ez lenne.

Az igazgató-helyettes válaszában több olyan programot is említett, ami ezt a célt szolgálja, például a bank Fáy András Alapítványa a középiskolások pénzügyi ismeretének bővítését célozza meg. Tapasztalataik szerint ez a korosztály kifejezetten igényli is, hogy a pénzügyekben tájékozott legyen. A bank célja, hogy megismertessék velük a megtakarítás örömét.

A tudatosság erősítésére évek óta adnak a fiókokban pénzügyi tanácsokat is (ingyen) – már összesen több mint 470 ezren vették igénybe náluk ezt a szolgáltatást. Ezen kívül mindig azt hangsúlyozzák, hogy az öngondoskodást kicsiben is el lehet, érdemes elkezdeni, pár ezer forinttal. A lényeg, hogy rendszeresen tegyünk félre. Az évek, és a kamatos kamat pedig majd megteszi a hatását.

Akik már tudják, hogy kell

Érdekes volt, hogy a bank tapasztalata szerint az egyébként folyamatosan az interneten lógó legfiatalabb generáció mit vár el, ha a pénzügyeiről van szó. Talán meglepő, de ebben a témában a személyes kapcsolatot részesítik előnyben.

S bár jellemzően a mának élnek, Závecz Tibor szerint a legfiatalabbak már tudják, hogy kell az öngondoskodás. De még érniük kell ahhoz (család, karrier, munka), hogy bele is vágjanak. Jellemzően ez 35 éves kor körül jön el.

Beszédtéma, mégis sokan hárítanak

Ugyan a média sokat foglalkozik mostanában az öngondoskodással, de felmérésből is látszott, hogy különböző okok miatt, de nem kevesen vannak akik elutasítóak például a nyugdíj-előtakarékossággal kapcsolatban. Vagy azért, mert úgy érzik, nincs lehetőségük félretenni, vagy azért, mert csípőből hárítanak.

Ezt egyébként érzékeljük a témában született cikkek kommentjeinél is. Miközben nem titok, hogy a nyugdíjrendszer valószínűleg változtatásokra fog szorulni (korhatáremelés, vagy járuléknövelés, vagy nyugdíjcsökkentés), mert nem fenntartható hosszú távon.

A bank önkéntes nyugdíjpénztárának vezetőjét, Nagy Csabát kérdeztük, mit tudnak kezdeni az elutasítással. Ő is a fiataloknak szóló programjukat említette, valamint hogy igyekeznek konkrét példákkal megmutatni, elég kicsiben elkezdeni a takarékoskodást (havi ötezer forinttal), és melléteszik, hogy 10-20-30 év alatt mennyit hozhat ez, és mennyi pluszt jelenthet nyugdíjban. (Ezzel kapcsolatos cikkünket itt olvashatja.)

Idő kell, hogy az üzenet átmenjen

Úgy véli, a negatív kommentek is azért vannak, mert nagy a lemaradás a pénzügyi ismeretek átadásában. Ha ezt idővel sikerül bepótolni, egyszerű példákkal megmutatni, mire számíthatnak az emberek, akkor valószínűleg belátják majd az öngondoskodás szükségességét. Másrészt még csak öt éve, hogy a magánnyugdíjrendszert visszacsatornázták a tb-rendszerbe, ami a mai napig bizonytalanságot, bizalmatlanságot jelent, mondta. (Arról itt írtunk, hogy az önkéntes nyugdíjpénztárak miért nincsenek hasonló veszélyben.)

Nagy Csaba szerint idő kell még ahhoz, hogy az emberek megértsék, ahhoz, hogy normális öregkoruk legyen, ahhoz tenniük kell. Az országot járva azt is látja, hogy sokaknak problémát jelent a megtakarítás, vagy a munkáltatói befizetés mellé az 1-2 százalékos egyéni befizetés. De pont ahol eleve gond van, ott kell megértetni, hogy nem idősebb korban kell elkezdeni az öngondoskodást, hanem legkésőbb 35 évesen.

Szerinte ha valaki végiggondolja, hogy milyen az egészségi állapota, a munkaköri körülményei, és tanácsot kap a hogyanra, akkor képes kicsiben elkezdeni a takarékoskodást, és fent is tartani azt az évek alatt.

(A reprezentatív felmérésben 1500 bankszámlával rendelkező 18 és 70 év közötti embert kérdeztek meg. A beugratós kérdés megfejtése: nincs különbség.)