Rohamos gyorsasággal közelít az év vége, szerencsére ha megtakarításon törjük a fejünket, akkor még nincs késő, ugyanis az állami adó-visszatérítés elnyeréséhez bőven elegendő még december vége előtt befizetést teljesítenünk. Többek között ebbe a kategóriába tartozik az önkéntes nyugdíjpénztár is, ahol az éves befizetést 20 százalékkal toldja meg az állam. Nagyon jó üzlet ez a mai ínséges időkben, ráadásul a maximális keret, amit kaphatunk ingyenesen, az 150 ezer forint.

Jellemzően azzal szoktak foglalkozni a témában született írások, hogy mekkora összeg gyűlhet össze, ha évtizedeken át takarékoskodunk, viszont a következő lépcsőfok ki szokott maradni. Márpedig ugyanolyan, ha nem fontosabb számunkra, hogy az összegyűlt összeget miként vehetjük majd fel, és hogy legalább megközelítőleg mekkora nyugdíj-kiegészítést kaphatunk. Éppen azért ragadott a Bankmonitor billentyűzetet, hogy választ adjunk az égető kérdésekre.

Oké, megvan a pénz, de mit tehetünk vele?

A nyugdíjpénztári megtakarításra úgy érdemes tekinteni, hogy az alapvetően az állami nyugdíjunk megtoldását szolgálja. Persze a nyugdíjkorhatár elérése előtt is vehetünk fel pénzt, viszont erre csak a 10 év várakozási idő után van lehetőség. Ez semmiképpen sem javasolt, mert csak a hozamok lesznek adómentesek, ha a tőkéhez is hozzányúlnánk, akkor arra jövedelemadót és ehót is kell fizetni (20 év után viszont az adott befizetések adómentessé válnak).

Amennyiben elértük már a nyugdíjkorhatárt, akkor is számos lehetőség adott:

- mindent vagy egy összegben vagy járadék formájában veszünk fel, tagdíjat tovább nem fizetünk, vagy

- mindent egy összegben és járadék formájában veszünk fel, tagdíjat tovább nem fizetünk, vagy

- a megtakarítás egy részét egy összegben vagy járadék formájában veszünk fel, tagdíjat tovább fizetünk, vagy

- a megtakarítás egy részét egy összegben vagy járadék formájában vesszük fel, tagdíjat tovább nem fizetünk, vagy

- nyugdíjszolgáltatást nem kérünk, tagdíjat tovább fizetünk, vagy

- nyugdíjszolgáltatást nem kérünk, tagdíjat tovább nem fizetünk.

Eléggé rugalmas a szabályozás, de témánk szempontjából mi most arra koncentrálunk, ha a korhatárt elérve a legvalószínűbb forgatókönyv lép életbe. Klasszikusan úgy járunk el, hogy kérjük a pénztártól a teljes összeg felvételét bizonyos formában (egy összeg/járadék), miközben a tagdíjat nem fizetjük tovább.

A nagy dilemma: egy összegben vagy járadék formájában?

A döntés a mi kezünkben lesz a nyugdíjazáskor, de ez nem egy édes teher, mert óriási kockázat is társul hozzá. Logikusnak hangozhat elsőként, hogy ha már több millió forintot összegyűjtöttünk, akkor az első adandó alkalommal az egészet egy összegben felvegyük. Sajnos egy fontos dologról elfeledkezünk, mégpedig arról, hogy mi lesz, ha idő előtt feléljük ezt az összeget.

Valamiért belénk van kódolva a költés, nem véletlen, hogy olyan sok történetet hallhatunk a nagy lottónyereményeket eltékozló nyertesekről. Hasonló a helyzet a nyugdíjpénztári megtakarítás felélésekor is, annyi különbséggel, hogy többségünknek nem lesz második lehetősége. Nagyon meg kell becsülni az éveken (évtizedeken) át gyűjtögetett pénzt, ezért is a lehető legjobb tanács ilyen esetben, hogy inkább a járadékot válasszuk (ha legalább havi 5000 forintot kaphatunk), vagyis az egy részletben történő felvétel helyett a fokozatos kivételt.

Kíváncsi, mekkora nyugdíjra számíthat? Az alábbi kalkulátor önnek szól!

Nehogy idő előtt kifogyjon a benzin!

A képet bonyolítja, hogy a járadékoknak is több formáját engedélyezi a törvény. Azt kimondják, hogy a pénztárnak kötelező saját járadékot folyósítania, viszont ezen felül még egy biztosítótól vásárolt életjáradék útján is ki lehet fizetni a tagokat. Sőt a saját járadékok között két változat is létezik, az egyik a banktechnikai járadékra, míg a másik az ütemezett pénzkivonásra hallgat.

Úgy tudnánk szemléltetni a helyzetet, hogy míg a skála egyik végét az egy összegű felvétel jelenti, addig a másik végét a biztosítói életjáradék. Utóbbit pontosan azért találták ki, hogy ne futhassunk ki a pénzünkből idő előtt. Persze ennek ára van – az alacsonyabb járadék – de a hosszabb élet kockázatát legalább nem mi futjuk, hanem a biztosító. A nevéből adódóan is, ameddig mi élünk, addig a biztosítónak fizetnie kell nekünk a havi összeget.

Ehhez a biztosító tapasztalataira építve megpróbálja megbecsülni, hogy meddig fogunk élni, milyen hozamot érhet el ez alatt az időszak alatt és utána kiszámolja, mekkora járadékot adhat nekünk. Ez biztonságot jelent, viszont ha a becslésekhez képest korábban halunk meg, akkor a „maradék” összeg a biztosítóé lesz.

Nehéz megtalálni az arany középutat

A banktechnikai járadék és az ütemezett pénzkivonás a két véglet között helyezkedik el, vagyis csak részben adhat megoldást a gondjainkra (de például idő előtti halál esetén a fennmaradó számla örökölhető), viszont a másik oldalról mi dönthetjük el, hogy mekkora havi nyugdíj-kiegészítést szeretnénk. Nagyon nehéz megtalálni az arany középutat, bőven benne van a levegőben, hogy a rövid távú érdekek (magasabb havi nyugdíj) miatt feláldozzuk a biztonságunkat, és így életünk utolsó éveit nehezebb pénzügyi körülmények között éljük le.

Ne szaladjunk ennyire előre, inkább nézzük meg a két járadék közötti különbséget. A banktechnikai járadék nagyon bonyolultan hangzik, pedig mindössze arról van szó, hogy mi választhatjuk meg, hogy mekkora időtartam (hány év) alatt és milyen rendszerességgel (havi, negyedéves, féléves) akarjuk a pénzünket felvenni. A szabályozás legalább 5 évet ír elő, egyébként mi választhatunk szabadon (pénztáranként a plafon 25 évtől kezdődik).

Azt nem árt észben tartani, hogy már most is a 65 éves korban várható élettartam 17 év körül van és a következő évtizedekben 20 év fölé emelkedik majd. Ajánlatos ezért olyan időszakot választani, ami ehhez közel esik. De persze mindenkinek szíve joga ettől eltérő időszakban gondolkozni. Minél kevesebb évre osztjuk szét a pénzünket, annál többet kapunk, de triviálisan annál gyorsabban el is fogy a megtakarításunk. Továbbá minden évben felülvizsgálják a havi járandóságot, így ha jól teljesít a pénztár, akkor nőhet is a havi apanázs, de rossz helyzetben csökkenhet is.

Pontosan ez utóbbi bizonytalanságot kezeli az ütemezett pénzkivonás. Itt nem arról döntünk, hogy hány évre kérjük az egyenlegünk, hanem arról, hogy mekkora rendszeres összeget kívánunk felvenni. Megadhatjuk például, hogy mi 35 ezer forintot kérnénk, erre válaszul pedig megadja a pénztár, hogy ekkora összeget hány évig tud biztosítani. A járadék mindig ugyanakkora összeg lesz, ha jól tud teljesíteni a pénztár, akkor annyi változás lesz, hogy megnő a kifizetési hossz.

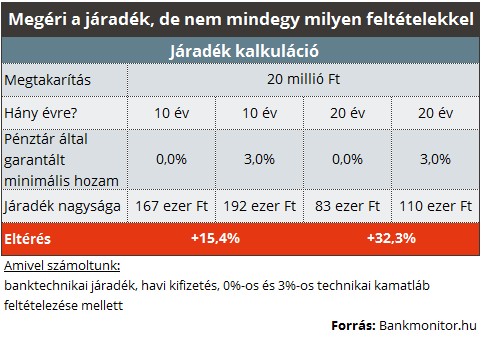

Egy apróságnak tűnő dolgot hagytunk a végére, ami viszont óriási jelentőségű. Ahogy a befizetési szakaszban az elért hozamnak kiemelt szerepe van, úgy Nincs egységes gyakorlat a pénztárak között, találtunk olyat, ahol óvatosságból 0 százalékos hozammal számolnak, míg máshol 3 százalékos értékre bukkantunk. Márpedig egyértelmű, hogy ha magas az elvárt hozam, akkor sokkal nagyobb kezdőnyugdíjat adhat a pénztár, mintha alacsony értékkel számolna. Ilyen formában ajánlatos itt is jól körbenézni, az alapszabályban vagy a szolgáltatási szabályzatban a technikai kamatlábat érdemes keresni.

Összefoglalásként

- Kellően sok lehetőségből válogathatunk, ha a nyugdíj-megtakarításunkhoz hozzá szeretnénk férni.

- Érdemes a járadékot választani az egy összegű felvétel helyett, mert ezzel nagyobb jövedelembiztonságban érezhetjük magunkat (egyelőre 4% alatti a járadék-kifizetések aránya).

- Az már egyéni döntés kérdése, hogy a három járadék (fix időtartamú, fix összegű, élethosszig tartó) közül melyiket választjuk.

- Pénztáranként eltérő garantált hozammal számolnak, kérdezzünk rá mindenképpen, hogy mekkora kamatlábról van szó, mert a járandóságunk függ tőle.

- A kifizetést kisebb költség terheli, van egy egyszeri 3000 forintos kezelési költség, ezt követően a postai vagy utalási díjat vonhat le a pénztár.