A betét talán a legegyszerűbb módja a megtakarítás elhelyezésnek, itt is szembesülnek azonban a megtakarítók kihívásokkal: a kínálatban számos különböző kamatozású, futamidejű termék található, s a magas kamat számos esetben valamilyen feltételhez kötött. A könnyebb összehasonlítást segítheti az EBKM, vagyis az Egységesített Betéti Kamatláb Mutató, amelyet a pénzintézetek a betétek éves kamatlába mellett kötelesek feltüntetni. De mi is a különbség az éves betéti kamatláb és az EBKM között?

Kamat az esztendő minden napjára

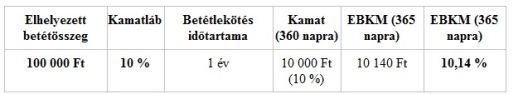

A betéti kamatlábat egyes bankok – elsősorban technikai okok miatt – 360 napra vetítve állapítják meg, míg az EBKM-et 365 napra számolják. Emellett az előbbi nem tartalmazza a költségeket, míg utóbbi képzésekor, ha ilyen felmerül, a bankok kötelesek figyelembe kell venni az esetlegesen a betétszámlára vonatkozó díjakat, jutalékokat és kezelési költségeket. Tehát az EBKM a +5 nap után járó többletet és a számla után levonandó tételeket is tartalmazza, így – az egységes számítási módnak köszönhetően – összehasonlíthatóvá teszik a banki ajánlatokat.

Nem csak a betéteknél található ugyanakkor ilyen mutató. Azon értékpapíroknál, ahol a kibocsátó az értékpapír hátralévő, tejes futamidejére kamatot vagy hozamot állapít meg, a pénzintézetek kötelesek kiszámítani és közzétenni a termékre vonatkozó Egységesített Értékpapír Hozammutatót, vagyis az EHM-et. Ebbe a termékkörbe tartoznak a hitelviszonyt megtestesítő értékpapírok (például a kötvények), valamint a hozamgaranciával rendelkező vagy hozamvédelemmel ellátott befektetési jegyek. Az EHM tehát – az EBKM-hez hasonlóan – a 365 napos vetítési alapra állapítja meg a hozam százalékos mértékét, a bármilyen jogcímen felmerülő költségekkel csökkentve.

Biztos költségtételek

A biztosítási termékeknél hasonló támpontot jelenthet a Teljes Költség Mutató (TKM), amelyet a befektetésekhez kötött életbiztosításoknál, az úgynevezett unit linked termékeknél alkalmazzák. A TKM figyelembe veszi a választott módozatba beépített biztosítási kockázati fedezetek ellenértékét, azaz arról ad információt, hogy adott kockázati paraméterek mentén közelítőleg mekkora a költségekbe épített hozamveszteség egy költségmentes befektetéshez képest. A TKM-et különböző időtartamokra számolják: rendszeres díjfizetésnél 10-15-20 évre, egyszeri díjas szerződéseknél 5-10-20 évre. A mutató képzésénél figyelembe vesznek minden, a termék megvásárlásával összefüggő költséget kivéve a felmerülő díjakhoz és a kifizetésekhez kapcsolódó esetleges adó– és járulékterheket, illetve kedvezményeket. Amennyiben a különböző eszközalapok kezelési díjai eltérnek, akkor egyetlen százalékos érték helyett egy minimum-maximum tartományt adnak meg a biztosítók.

Hiteles mutató

A termékek összehasonlítását segítő mutatók közül talán már a legismertebb a teljes hiteldíj mutató, a thm, amely a hitelek összehasonlítását segíti. Ezt a mutatót feltűnő módon kell a banki hirdetményekben, reklámokban közzétenni.

A thm úgy hozza közös nevezőre az egyes banki hiteltermékeket, hogy „összesíti” a rendszeresen fizetendő költségeket és figyelembe veszi az egyes konstrukciók – meghirdetett névleges kamatlábában nem tükröződő költségtételeket. Két ügylet közül annál lesz magasabb a thm-je, amelyiknél több kezelési költséget számolnak fel..

Nem minden sűríthető ugyanakkor be egy mutatóba. Így vannak olyan a hitellel összefüggésben felmerülő tényezők, amelyeket külön kell a kölcsönök felvevőinek figyelembe venni. Ilyen például a kamat vagy árfolyamkockázat. Nem lehet például előre tudni, milyen mértékben emelkedik majd a kamat a hitel futamideje alatt. (Azt, hogy milyen esetekben kerülhet sor a kamat megváltoztatására kötelező előzetesen az ügyféllel ismertetni, magyarán azt, hogy milyen időnként, minek alapján módosítható a ráta, de a konkrét érték ennek alapján előzetesen legfeljebb csak becsülhető.) S, ahogy az elmúlt időben a devizaalapú kölcsönök adósai megtapasztalhatták, arról sincs előre megbízható információ, hogy miként alakulnak majd az árfolyamok. (Devizaalapú hitel Magyarországon a hatályos törvények értelmében már csak szigorú korlátok között igényelhető.)

Ezen – mérőszámokkal nehezen követhető kockázati tényezők miatt – a CIB Bank szakemberei azt hangsúlyozták, hogy ne csak a thm, illetve a kamatláb alapján hozzon valaki döntést egy hitel felvételéről. Különösen hosszabb lejáratú elkötelezettség vállalása előtt a számszerűsíthető és becsülhető tényezők mellett minden szempontot érdemes mérlegelni, amely a törlesztőképességet befolyásolhatja. Mindenképp szükséges átgondolni, hogy tíz-húsz év alatt megváltozhatnak az életkörülmények, amelyek kedvezőtlenül befolyásolhatják az adós anyagi helyzetét. Elengedhetetlen továbbá megfelelő tartalék gyűjtése az ilyen váratlan helyzetekre.

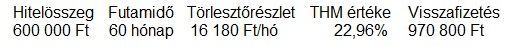

A hitel felvétele előtt – a feltételek összehasonlításával párhuzamosan – hasznos kiszámolni továbbá, hogy a futamidő alatt mennyit kell majd visszafizetni a hitelnyújtó intézménynek, és érdemes azt összevetni a felvett kölcsön összegével. Ne csak a havi törlesztőrészlet lebegjen a szemünk előtt! – emelték ki a bank szakértői, az alábbi példával érzékeltetve:

A fenti adatok alapján a hitelfelvevő 600 000 forint kölcsönt vesz fel, s öt év alatt ennek több mint másfélszeresét fizeti vissza. E számok ismeretében alaposabb döntést lehet hozni – tették hozzá.

Készült a Pénziránytű Alapítvány támogatásával!

További információk a témában: www.mindennapipenzugyeink.hu

ww.facebook.com/mindennapipenzugyeink