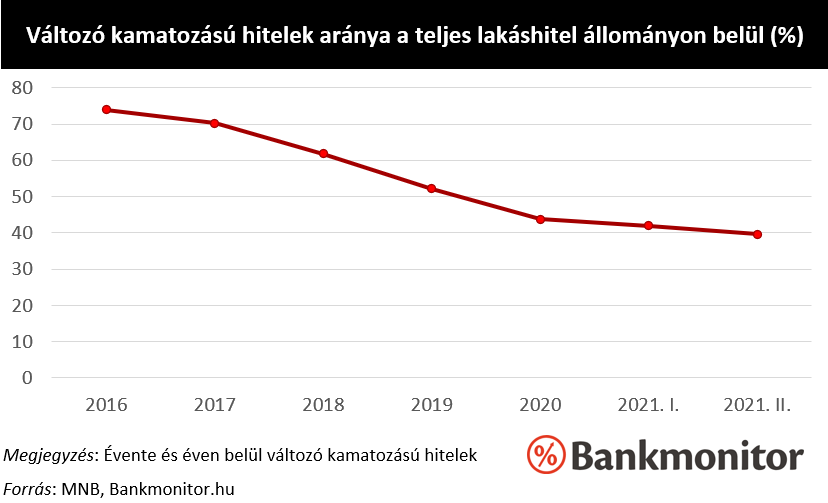

2017. előtt a változó kamatozású hitelek annyival olcsóbbak voltak, hogy a legtöbb lakáshitel-felvevő ezt a konstrukciót választotta. Ezen konstrukciók számát gyarapította még érdemben az egykori devizahitelek 2015-ben történt forintra váltása is, melynek során az adósok 3 havonta változó kamatozású hitelhez jutottak. Mindösszesen Az emelkedő kamatok miatt elkerülhetetlen lesz ezen hitelszerződéseknél is a kamatemelés, mely egyet jelent a havi törlesztőrészlet emelkedésével. A 466 ezer család 40 százaléka ráadásul 8 év, vagy azt meghaladó hátralévő futamidővel rendelkezik. Minél hosszabb egy hitel hátralévő futamideje, annál nagyobb mértékben hat a kamatemelkedés a havi törlesztőrészletre és a teljes visszafizetésre.

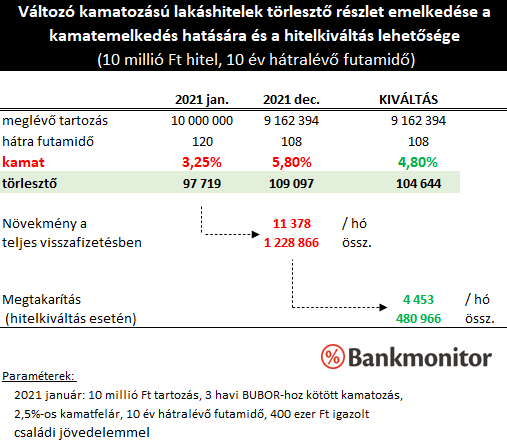

A portál elemzői megvizsgálták egy idén év elején 10 millió forint fennálló tartozással, 3 havi változó kamatozással (3 havi BUBOR + 2,5% kamatfelár) és 10 éves hátralévő futamidővel rendelkező lakáshitel helyzetét. Az összkép meglehetősen borús:

- A kamatok emelkedése miatt a hitel kamata az év eleji 3,25 százalékról mára 5,8 százalékra emelkedett.

- A kamatemelés maga után vonta, hogy a havi törlesztő részlet 97 719 forintról 109 097 forintra emelkedett.

- Emiatt pedig a bank számára fizetendő összes kiadás 1 228 866 forinttal nőtt meg (minden további kamatemelés nélkül).

Tekintettel arra, hogy az infláció változatlanul emelkedő pályán van, a további kamatemelkedések valószínűsége kifejezetten magas. A legutóbb közzétett inflációs adat 6,5% áremelkedést mutatott, mely az elemzők várakozása szerint 7 százalékra emelkedhet még. Mindezzel összehasonlítva a 4,8%-6,0% közötti lakáshitelkamatokat, tökéletesen látható, hogy veszélyben vannak a változó kamatozású hitelek havi törlesztései.

Megoldást jelenthet a hitelkiváltás

„Ritka jelenségnek lehetünk tanúi: a korábban felvett változó kamatozású hitelünket ma úgy válthatjuk ki biztonságos, fix kamatozású lakáshitelre, hogy egyben a fizetendő kamatszint is alacsonyabb. Mindez annak köszönhető, hogy a bankok közötti verseny élénkülése miatt a rögzített kamatozású hitelek az elmúlt évben érdemben olcsóbbá váltak.” – emelte ki Sándorfi Balázs ügyvezető-alapító.

A fentiekben bemutatott hitel példáján szemléltetve érdemes megvizsgálni a hitelkiváltás lehetőségeit. Az 5,8 százalékos változó kamatozású lakáshitel ma 4,8 százalékos kamatozású, immár végig fix konstrukcióra is lecserélhető. Mindez egyet jelent azzal, hogy

- havonta 4453 forint megtakarítást érhet el a család a törlesztőrészletben,

- 480 966 forinttal lehet alacsonyabb a teljes visszafizetés, és

- minden jövőbeli kamatkockázattól, emelkedő törlesztőrészlettől megszabadul a család.

A hitelkiváltás gyakorlati tudnivalói

A lakáshitelek kiváltásánál teljeskörű hitelképességi vizsgálatot végez a bank (jövedelmi helyzet vizsgálata, a fedezetet jelentő ingatlan értékének vizsgálata, stb.) és ennek megfelelően az adós számára az adminisztrációs folyamat is nagy mértékben hasonló az eredeti hitelfelvétel során tapasztalthoz.

- Az elmúlt években a lakásárak jelentős mértékben emelkedtek, így minden normálisan karbantartott lakás esetén nőtt a bank számára a hitelbiztosíték értéke.

- Érdemi volt a béremelkedés az országban.

- Az előző két pontból adódóan ugyanazon család hitelminősítése jelentősen javulhatott az elmúlt években, mely kedvezőbb hitelfelvételi pozíciót jelenthet.

Az optimális hitelkiváltást minden család úgy tudja végrehajtani, ha megkeresi a számára legkedvezőbb banki ajánlatot. Az elmúlt hónapok kamatemelkedésével a banki ajánlatok közötti különbségek növekedtek). A hitelkiváltás nagyon ritkán gyorsabb folyamat, mint egy új hitel felvétele. Vagyis érdemes belekalkulálni az igénylés átfutási idejét is a folyamatba.

- A hitelkiváltás egyszeri költségekkel is jár, mely a hitelösszeg függvényében 0 forinttól 200 ezer forintig is terjedhet. (A fent bemutatott példánál ez 60 ezer forint).

A hitelkiváltás egyszeri költségét kizárólag az újonnan elérhető kamatkondícióval (és biztonsági szinttel) együtt érdemes vizsgálni.