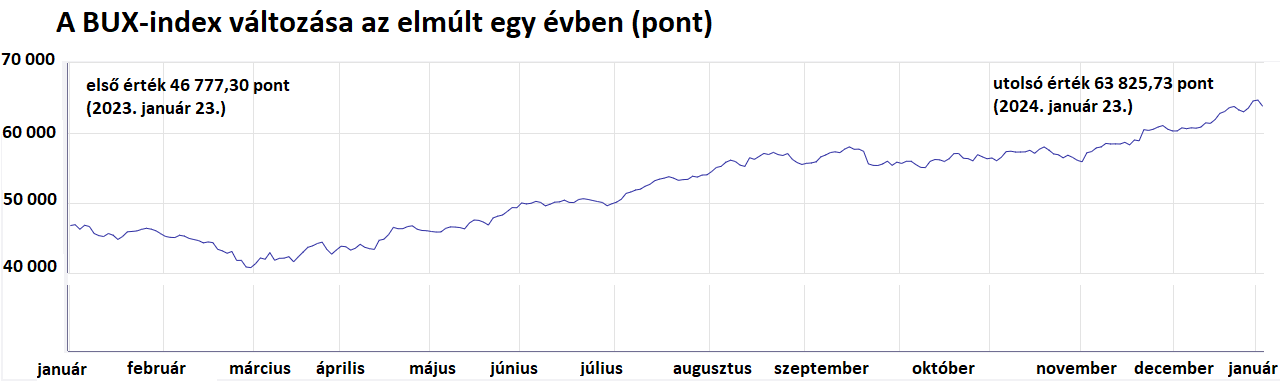

Kimagasló teljesítményt nyújtott 2023-ban a Budapesti Értéktőzsde (BÉT) részvényindexe, a BUX, amely 2022-höz képest 38,4 százalékos növekedéssel – dollárban mérve pedig közel 50 százalékos emelkedéssel –, 60 620 ponton zárta az évet. A rally 2024-ben is folytatódott, az index január derekára 64 ezer pont fölé emelkedett, és csütörtökön is e szint fölött zárt.

Miközben tehát a magyar gazdaság gyengélkedett – a tavalyi első három negyedévben 1,2 százalékkal csökkent a GDP – addig a BUX a 12. helyre tört fel a világ legnagyobbat emelkedő tőzsdeindexeinek listáján 2023-ban.

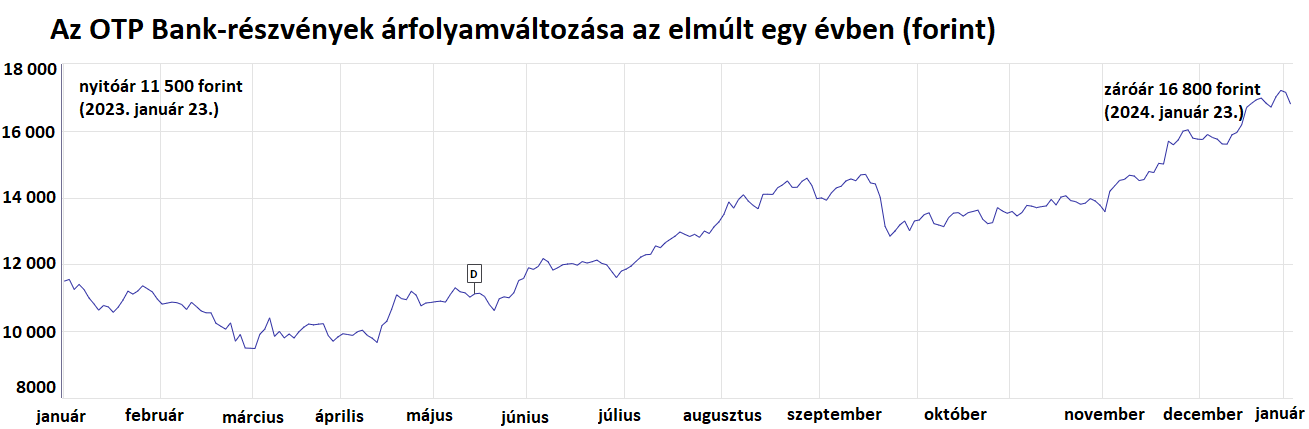

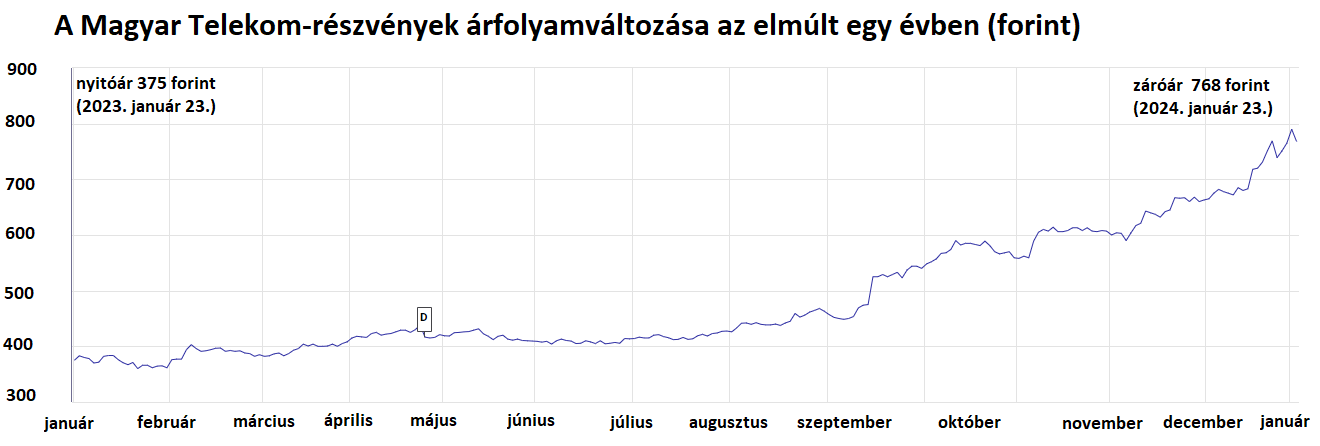

A tavalyi teljesítmény oroszlánrészét

- az indexben legnagyobb súllyal szereplő OTP Bank-részvények mintegy 56 százalékos,

- valamint a Magyar Telekom-papírok valamivel több mint 100 százalékos éves szintű árfolyam-emelkedése hozta össze.

- Nem hozott kiugró eredményt, de azért emelkedni tudott a Mol (8,6 százalék)

- és a Richter Gedeon (5,4 százalék) papírok árfolyama is.

Érdemes tudni, hogy ennek a négy cégnek a részvényei teszik ki a BUX-index 90–95 százalékát. A további 58 aktív tőzsdei vállalat lényegében csak a magyar befektetők számára érdekes, a nagyobb tőkét megmozgató külföldi befektetők szemében viszont szinte láthatatlan. Ennek fő oka, hogy alacsony piaci kapitalizációjuk miatt e cégek számukra „befektethetetlenek”, továbbá jellemzően nem érhetők el róluk megfelelő angol nyelvű információk, elemzések.

A tavalyi jó hangulatot ugyanakkor több kis kapitalizációjú cég is nagy sikerrel lovagolta meg. Brutális emelkedést mutattak egyes, a kormányzati holdudvarhoz tartozó vállalatok eszközei:

- közel 255 százalékos árfolyam-emelkedésen esett át a Jellinek Dániel érdekköréhez sorolt Appeninn Nyrt.,

- a Mészáros Lőrinc érdekeltségébe tartozó Opus Global papírjai 205 százalékkal emelkedtek,

- míg a Schmidt Mária kormánybiztos érdekeltségében lévő Budapesti Ingatlan Nyrt. árfolyama 143 százalékkal növekedett 2023-ban.

Gigantikus kockázati felára van a magyar papíroknak, de miért?

Több előrejelzés is arról szól, hogy a BÉT még korántsem merítette ki a lehetőségeit 2023-ban, a szárnyalás az idén is folytatódhat, és nem csak a nagy papírok, hanem több kisebb esetében is vannak komoly lehetőségek. Ez első pillantásra kecsegtető lehet a csökkenő kamatszintekkel és egyre gyengébb állampapír-hozamokkal szembesülő lakossági befektetőknek is.

A magyar tőzsdén a jól sikerült 2023-as évet egy meglehetősen rossz 2022-es év előzte meg, amikor a BUX éves szinten kétszámjegyű visszaesést mutatott. Az orosz-ukrán háború, a nyomában kiteljesedő energiaválság, valamint az infláció globális elszállása és ezzel párhuzamosan a kamatszintek megemelkedése mély, negatív nyomott hagyott nemcsak a BÉT, hanem a többi kelet-közép-európai régiós tőzsde indexeiben is.

Hiába volt tavaly jelentős emelkedés, az elmúlt két év 30 százaléknyi pénzromlásával számolva a magyar tőzsdei eszközök reálértelemben még mindig alacsonyabb áron forognak, mint két évvel ezelőtt

– fejtegette lapunknak Cser Tamás, a Hold Alapkezelő vezető részvényportfólió-kezelője.

Tavaly tehát volt honnan „visszajönni”, az összkép szempontjából a jó teljesítmény okai, hogy némileg megnyugodott a befektetői vélekedés a patthelyzetté alakuló ukrajnai háború kapcsán, miközben az energiaárak jelentősen normalizálódtak, és az inflációs nyomás is érdemben enyhült a világban.

Hogy a tőzsde talpra tudott állni 2023-ban, annak is a következménye, hogy a munkaerőpiac az egész régióban változatlanul nagyon feszes tudott maradni. Míg a pénzromlást a fogyasztók megsínylették, a bérek kétszámjegyű emelkedést tükröztek, vagyis az inflációs hatásokat a régiós cégek elég könnyen át tudták nyomni a vásárlókra – magyarázta Bukta Gábor, a Concorde Értékpapír Zrt. részvényelemzője.

Tegyük hozzá, hogy

amelyek lakossági díjaikban infláció-követő áremelést érvényesítenek.

Az OTP az extra kormányzati terhek ellenére elképesztő módon volt képes növelni eredménytermelő képességét (a tavalyi első kilenc hónapban az adózott eredmény 63 százalékkal múlta felül az egy évvel korábbit). Bukta Gábor szerint jelenleg az OTP-részvények árazása a régiós bankokhoz képest meglehetősen nyomott szinteken van, és ez elmondható az összes magyar tőzsdei eszközről is. Ennek oka, hogy az egész magyar piacot még mindig igen magasan beárazott kockázati prémium jellemzi,

A részvénypiaci elemzők ezt a felárat különféle matematikai modellek mentén számolják ki. Például az OTP-papírok jelenlegi árszintjét abszolút nem indokolja a P/E-ráta (vagyis a cég részvényárfolyama és az egy részvényre jutó eredményének aránya), továbbá a részvény sajáttőke-arányos megtérülése sem. A Concorde szakembere úgy látja: a sajáttőke-arányos megtérülés alapján egy további 50–60 százalék körüli felértékelődés nem okozna nagy meglepetést az OTP esetében, és ez igaz lehet az összes magyar eszköz esetében is.

Ez az óriási országspecifikus kockázat a kötvénypiacokon sokkal kevésbé érződik. Mint lapunk is megírta, a magyar devizakötvények hozamfelárai csökkentek tavaly óta, miközben például a román devizapapírok hozamai némileg magasabb szinten vannak, mint a hazaiaké. A részvénypiacokon azonban más a helyzet.

Bukta Gábor szerint ez a magas felár elsősorban a magyar politikai környezet, az Európai Unióval fennálló folytonos konfrontáció következménye. Cser Tamás felhívta a figyelmet a kiszámíthatatlan szabályozásra is: a hazánkban befektetőknek fokozott kockázatot okoz, hogy a kormány az adóztatáson keresztül megcsapolja a vállalati profitokat – tavaly mind a négy nagy tőzsdei céget érintették valamilyen formában az ágazati különadók. Ezek a régióban nem egyedülálló jelenségek, de korántsem ilyen széleskörűek, mint itthon – tette hozzá.

A költségvetési problémákat 2022 óta sokkal nagyobb arányban igyekeztek orvosolni a vállalati profitok kiszivattyúzásával. Ebben továbbra is van kockázat, hiszen a költségvetés tavaly 6 százalék körüli hiánnyal zárt, így fordult rá 2024-re. A kabinet reméli, hogy idén már növekedni tudnak az áfabevételek, de közben a kamatkiadások számottevően gyarapodni fognak. Ugyan a növekedést serkenteni akarják, de nem látszanak az alapjai annak, hogy a hiányt hogyan tudják alacsonyabb, fenntarthatóbb szintre csökkenteni.

2024 folyamán van kockázata annak, hogy a kormány deficitcsökkentés céljából újra belenyúl a vállalati szektoradókba

– jelentette ki Cser Tamás.

Azt már mi tesszük hozzá, hogy a gazdaságpolitika átláthatatlansága, például a hiánycélról szóló összefüggéstelen kommunikáció, illetve a KSH-adatok hitelességének megkérdőjeleződése szintén a magas kockázatot betonozhatja be.

Bukta szerint azonban, ha javulna a viszonyunk az EU-val, az mindenképp pozitívan érintené a magyar részvénypiacot. Az unióval történt megállapodásnak szerinte része lehet abban, hogy a magyar eszközök kimagasló teljesítményt tudtak felmutatni a tavalyi év végén és idén januárban. Megemlítette még Lengyelország példáját, ahol a tavaly októberi választást követően Donald Tusk EU-barát kormánya jutott hatalomra. Ennek következtében az elmúlt hónapokban drámai mértékű felértékelődést lehetett látni a lengyel eszközökben – például amikor az Ursula von der Leyen bizottsági elnök bejelentette, hogy felszabadítják Lengyelország uniós forrásait, a varsói tőzsde indexe történelmi csúcsra ugrott.

A magyar részvénypiac egy része teljesen átláthatatlan

A 24.hu által megkérdezett elemzők szerint a magyar blue chipek (a legnagyobb forgalmú és kapitalizációjú papírok) mögött álló cégek, vagyis az OTP, a Mol, a Richter és a Telekom kifejezetten transzparensnek nevezhetők. Legalábbis a hazánkban befektetést kereső külföldi cégek kockázatkezelőinél biztosan nem csapják fel a piros lámpát. Annak ellenére, hogy például a Mol vezetésében és felügyelőbizottságában is a kormányzat szempontjából lojálisnak mondható emberek ülnek, a céget abszolút piaci, kormánytól független működésű vállalatként tartják számon. A képet egyelőre az sem zavarta meg, hogy a Mol esetében 25 százalékos, a Richter esetében 5,25 százalékos korábbi állami tulajdonrész a nyilvánosság számára nem transzparens működésű kormányközeli alapítványokhoz került 2021-ben.

A vállalati információk, események publikálása és széles körű megosztása szempontjából sem a Mol, sem a Richter működése nem kifogásolható – húzta alá Bukta Gábor. Cser Tamás szerint sem okoz gondot egyik blue chipnél sem az átláthatóság, annál inkább a sok állami beavatkozás. A Mol esetében például az ad hoc kormányzati intézkedések miatt nagyon nehéz megmondani, hogy milyen lesz a hosszú távú és fenntartható profitabilitás.

Ha viszont elkanyarodunk a nagy részvénykibocsátóktól a kisebbek felé, akkor az átláthatóság tekintetében egy sor papír esetében komoly problémák merülhetnek fel. A Válasz Online tényfeltáró cikkében a 62 hazai tőzsdei cégből 37 olyant emelt ki, mely méretéből és múltjából fakadóan érdemi teljesítményt nyújtó szereplő lehet a BÉT-en. E 37 cégből 25-öt azonosított NER-közeliként, vagyis a Fidesz vezetéséhez különféle rokoni-baráti-üzlettársi szálakon kapcsolódó vállalatként. A Mészáros- és Tiborcz-érdekeltségekhez tartozó cégek közül beazonosították a sorban egyebek közt a Jászai Gellért üzletember befolyása alatt álló 4iG Nyrt-t, a Matolcsy György jegybankelnök fiának érdekkörébe tartozó Nap Nyrt.-t, továbbá a Leisztinger Tamás üzletember érdekeltségét képező Forrás Nyrt.-t. (A kis kibocsátók persze nem feltétlenül kis cégek, csak a piaci kapitalizációjuk alacsony a BÉT-en. Összehasonlításképp: a Vodafone-t bekebelező 4iG kapitalizációja jelenleg körülbelül 240 milliárd forint, vele szemben az OTP-é 4700 milliárd.)

„A Hold Alapkezelőnél egy olyan modell mentén fektetünk be, amelyben törekszünk arra, hogy alaposan megértsük a vállalatok fundamentális működését, s ez alapján próbáljuk megállapítani a cégek valós értékét. Ennek nyomán olyan vállalatokba fektetünk be, amelyeknek a részvényei e becsült valós értékhez képest alulárazottak lehetnek.

Az állami, kormányzati szereplőkhöz közeli vállalatoknál jellemzően nem tudjuk jól megérteni a fundamentumokat, így azok tartósságában sincs bátorságunk bízni.

Ennek oka, hogy rendszeresen váltakoznak azok az iparágak, amelyben érdekeltek, nem látunk tartós, kiforrott működést, amely tükrözné, hogy egy adott iparágban milyen piaci pozíciót szereztek és milyen stratégiájuk van. Általában nem látjuk azt sem, hogy a menedzsmenteknek lenne már bizonyított múltja, és sikeres tevékenysége, továbbá a gyakori vezetőcserék is gyengítik az átláthatóságot” – fogalmazott Cser Tamás.

Kiemelte azt is, hogy az ilyen cégeknek a papírjai rövid idő alatt képesek masszív emelkedést mutatni anélkül, hogy lennének olyan publikus hírek, amelyek a rallyt alátámasztanák.

Egy normálisan működő tőkepiacon a vállalatokat érdemben befolyásoló információkat azonnal közzéteszik mindenki számára

– fűzte hozzá.

Felvetésünket, mely szerint az ilyen részvények árfolyammozgásait bennfentes információk alakíthatják, a szakember nem kívánta kommentálni. „Inkább afféle egymást gerjesztő spekulációs hullámok dagadnak, majd pukkadnak ki e papírok körül – az is előfordul, hogy minden alap nélkül” – tapasztalta.

Tekintve, hogy a NER-közeli cégek üzleti modelljét gyakorta a több milliárdos, és túlárazottnak tűnő állami megrendelések határozzák meg, esetükben valóban a spekuláció vihet mindent a hagyományos befektetési szemlélettel szemben.

A Concorde-nál azonban kockázati szempontból szelektálnak a NER-közeli cégek körében. „Az Opus például valóban szorosan függ állami megrendelésektől, így az érthetően nem vonzó egy intézményi befektető számára. A Tiborcz István többségi tulajdonában álló Waberer’s működését azonban nem az állami hátszél határozza meg. A logisztikai cég egyebek közt az Audival, a gödi Samsung-gyárral, és az Amazonnal áll szerződésben, itt a partnerség teljesen piaci alapokon nyugszik. Egy befektető dönthet úgy, hogy elvei vannak és nem szeretne Tiborcz cégében tulajdonrészt vásárolni. Mi azonban úgy látjuk, hogy a Waberer’s-nek van jövőképe, folyamatosan kapja a piaci megbízásokat, javulnak az eredményei. A vállalat felértékelődhet és javulhat osztalékfizetési képessége” – taglalta Bukta Gábor.

Mi várható az idén?

A tartósan magas foglalkoztatottság, a globálisan megindult igen jelentős kamatcsökkenés és a gyorsuló dezinfláció alapvetően kedvezhet a részvénypiacoknak az egész régióban. Az európai recessziós félelmek azonban árnyalhatják a képet, miközben annak a réme sem múlt el, hogy a magyar infláció egy átmeneti csökkenés után újra erősödésének indul.

Bukta szerint az országkockázatot nagy mértékben csökkenthetné, ha az Orbán-kormány kontra EU szembenállás mellett az orosz-ukrán konfliktusban is enyhülés történne, esetleg esély nyílna egy békemegállapodásra. Ez a nemzetközi befektetőket is bevásárlásra ösztönözhetné a hazai piacon. „A magyar gazdaság tavaly nem muzsikált túl jól, ezzel együtt értékelődött fel a részvénypiac. A meghatározó OTP-részvény a magas kockázati felárak ellenére tudott kiugróan emelkedni. A vállalat tartósan magas nyereségességében továbbra is bízunk, ez idén is fölfelé húzhatja a magyar részvénypiacot” – érvelt.

Cser Tamás szerint azonban a BUX tavalyi szárnyalása után sokat csökkent a magyar piac alulárazottsága. Jelenleg egyáltalán nem érzékeli, hogy a magyar piac különösen olcsóbb vagy vonzóbb lenne régiós társaihoz képest.

„A leginkább lelkesek a magyar piacon továbbra is a Magyar Telekom-részvények iránt vagyunk. A vállalat eredményeit jelentősen befolyásolja, hogy idén ismét inflációkövető díjemelést fog alkalmazni. Azzal hogy 4iG nagy szereplő lett a távközlési szektorban, a kormány hozzáállása a korábbiakhoz képest «barátságosabbá» vált az egész iparághoz. A szolgáltatók stratégiai megállapodást kötöttek az állammal, aminek eredményeképp idén kivezetik a vezetékadót, és ígéretet tettek arra is, hogy 2025-től eltörlik a távközlési különadót. Ha a szándékokban nem lesz gyökeres változás, akkor még a mostaninál is többet érhetnek majd a Telekom-papírok”.