Mekkora az átlagkereset? És ehhez képest a lakásárak?

Nem véletlen, hogy sok magyar dolgozik Ausztriában, és itt nem csak a nyugati országrészben, a határhoz közel élőkre gondolunk, akik rendszeresen ingáznak. Kétségtelenül, az egyik fő motivációt a jobb életkörülmények jelentik. Mint kiderül, jobbak az esélyeink a jövedelmek alapján lakáshoz jutni, mint itthon.

A négyzetméterárakat illetően nagy eltérések vannak, viszont az átlagos értékekkel jól megbecsülhetők az ingatlanárak. A használt lakások esetében a négyzetméterár 600 ezer és 1,1 millió forint (2000-3500 euró) között ingadozik, míg az új építésűeknél 1,1-1,4 millió forint (3000-4500 euró) között. Persze előfordulhatnak a fővárosban olyan drága kerületek, ahol 4-5 millió forintot, avagy akár annál többet kell adni egy négyzetméterért, de nem ez az összehasonlítási alap.

Milyen előírások vannak hitelfelvételnél?

Ausztria is tagja az Európai Uniónak, így a hitelezésre vonatkozó általános előírásokat és irányelveket természetesen ők is betartják. Alapvetően hasonló a banki gyakorlat a lakáshiteleknél ahhoz, mint amivel itthon találkozhatunk, annyi különbséggel, hogy kint megengedőbb a szabályozás. Ez érthető is annak fényében, hogy hozzánk képest négyszer akkora jövedelem mellett kell körülbelül dupla akkora ingatlanárat megfizetni.

Magyarországon a devizahiteles problémák miatt tartották szükségesnek mind a törlesztőrészletre, mind a lakás értékéhez képest meghatározott korlát erejéig hitelezni. Míg nálunk kötelezően betartandó szabályok is vannak (maximum 80 százalékos ingatlanterhelhetőség, a jövedelem arányában legfeljebb 50-60 százalékos törlesztő), addig az osztrákoknál inkább iránymutatás van, számszerűsített mutatóknak nem kell megfelelni, azt a bank saját hitelezési stratégiájára bízzák.

Csak kismértékben tér el a hitelminősítésnél alkalmazott gyakorlat a hazaitól, nyilvánvalóan ott is nagy hangsúlyt fektetnek arra, hogy felderítsék, milyen a hitelfelvevő jövedelmi helyzete. Az átlagos jövedelmi viszonyok fényében a háztartásoknak nem jelent akkora terhet a törlesztő kifizetése, ezért nagyobb vagy jobb helyen fekvő ingatlant is megengedhetnek maguknak.

Az ingatlan a forgalmi értékéhez képest átlagosan 60-70 százalékig terhelik odakint, viszont előfordul az is, hogy engedik a nulla önerő melletti lakásvásárlást. A kritikus pont Ausztriában – hozzánk hasonlóan –, hogy a bankok a hitel összegéhez képest 10-30 százalékkal magasabb értékben is bejegyezhetnek jelzálogjogot. Mindezt azt vonja maga után, hogy ha arányaiban sok hitelre lenne szükségünk, akkor nem lesz elegendő egy ingatlan fedezetként.

A megengedőbb szabályozás következménye, hogy a hitelezhető jövedelem a törvény alapján 800 euró, de inkább a banki gyakorlat szerint 1000-1100 euró. Ausztriában nincs kötelező minimálbér, de a hazai viszonyokhoz képest körülbelül kétszeres jövedelmet várnak el. Aki kiszorul a hitelfelvételből, az választhat kint is lakás-előtakarékosságot, esetleg kisebb kiadással megvehet olyan bérleti jogot, ami a piacihoz képest jóval olcsóbb albérleti díj melletti lakhatást biztosít.

Mekkora kamattal kaphatok hitelt, mire kell számítani?

Hitelfelvételnél a legnagyobb költséget a hitelkamat jelenti, és ez az, ami alapvetően behatárolja a lehetőségeinket a jövedelmünk után. Ausztriában nagyon kényelmes helyzetben érezhetjük magunkat, ugyanis olcsók a hitelek és nincs nagy eltérés közöttük. A hitelkamat a jegybank adatai szerint éven belüli kamatváltozás esetén átlagosan 1,8 százalékos, míg 10 év feletti kamatrögzítés esetén 2,2 százalék. Csak összehasonlításul nálunk mindez rendre 3,4, illetve 5,4 százalék az újonnan felvett hiteleknél.

Az egyik következménye ennek az, hogy jóval (akár 25 százalékkal) alacsonyabb lehet az induló törlesztőrészlet ugyanolyan feltételek esetén, csak az alacsonyabb hitelkamat mellett. Másrészt, egyedülálló lehetőséget kaphatunk arra, hogy akár évtizedekre előre rögzítsük a hitelünk kamatát és így a törlesztőrészletet. Ez utóbbi is kivételesen fontos tényező, különösen úgy, hogy kint is felhívják a figyelmet az emelkedő kamatkörnyezetre.

Számtalan okkal magyarázható az eltérés a két ország között, a többi között:

- kevésbé kockázatos adósnak számítanak a hitelfelvevők, jobb az ügyfélportfólió minősége,

- a bankszektor működése hatékonyabb, költségei arányaiban kisebbek,

- a tulajdonosok által elvárt jövedelmezőség is alacsonyabb lehet,

- az országkockázat kisebb,

- az eurózónában a jegybank negatív kamatot alkalmaz, vagyis nagyon olcsón jutnak forráshoz igény esetén a bankok.

Milyen egyéb költségek vannak?

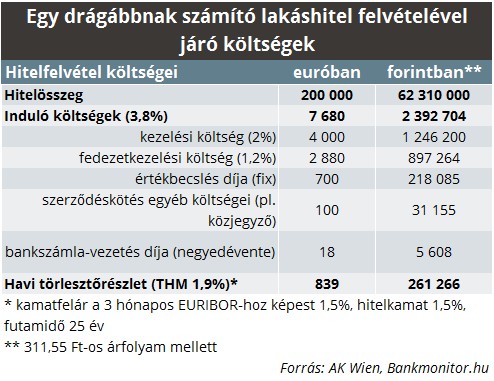

Tavaly nyáron készült egy átfogó elemzés az ausztriai lakáshitelkondíciókról, amelyből kiragadtunk egy példát, hogy bemutathassuk, milyen költségekkel számolhatunk. Fontos megjegyezni, hogy itt most csak a hitelfelvételhez kapcsolódó díjakat tüntetjük fel. Ehhez képest még számtalan egyéb költséggel kell kalkulálnunk, ami viszont magához az ingatlan megvásárolásához köthető (ingatlanügynök díja, ingatlanszerzési illeték, tulajdoni lap bejegyzés, ügyvédi költség és így tovább).

A példában itthoni szemmel nézve meglehetősen magas hitelösszeg szerepel, viszont a kinti ingatlanárakat nézve ez korántsem számít olyan egyedinek. Érdemes inkább az arányokat nézni, jól láthatóan a felvett hitel összegének közel 4 százaléka mehet el különböző költségekre. Ezeken belül a legnagyobb a kezelési költség lehet, de a jelzálog bejegyzésének díja is meglehetősen magas a hazai viszonyokkal összehasonlítva.