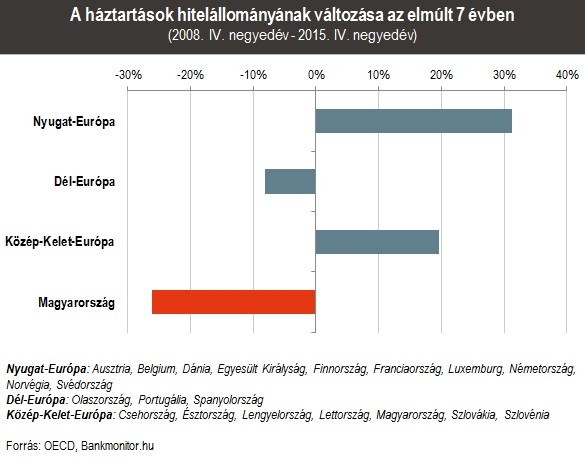

Az elmúlt hét évben sokat változott a világ. Uralkodóvá vált a hihetetlenül alacsony kamatszint, mely a legtöbb országban a hitelfelvételi kedvet is meghozta.

Magyarország erősen szerencsétlen pozícióban csúszott bele a válságba: a lakosság hitelállományának több, mint 70 százaléka devizaalapú (főként svájci frank) volt, így Európában az egyik legnagyobb terhet a korábbi magyar hitelfelvevők voltak kénytelenek elviselni. A közelmúlt, így olyan mély nyomokat hagyott, hogy teljes más pályára állt a magyar hitelfelvétel, mint az európai országokban.

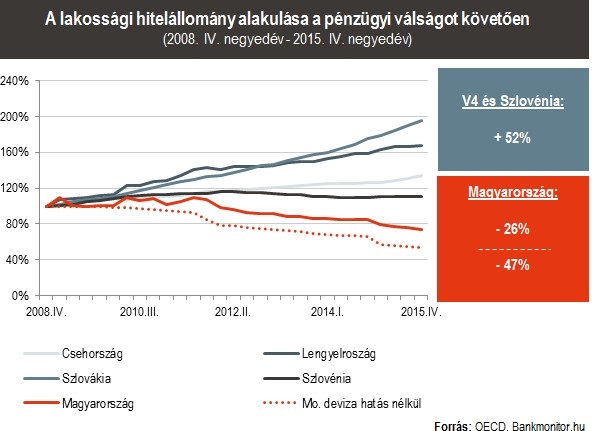

Amennyiben kizárólag a szűkebb közép-európai régióra koncentrálunk, még nagyobb meglepetésekkel találkozhatunk. A magyar hitelállomány 26 százalékos visszaesésével szemben a Visegrádi Négyek és Szlovénia lakosai átlagosan 52 százalékkal növelték a hitelállományukat. Fontos kiemelni, hogy Magyarországot kivéve minden országban nőtt a lakosság hitelfelvételi kedve. Hazánkban viszont mindkét nagy hitelkategória, a lakáshitel és a személyi kölcsön állománya is érdemben csökkent.

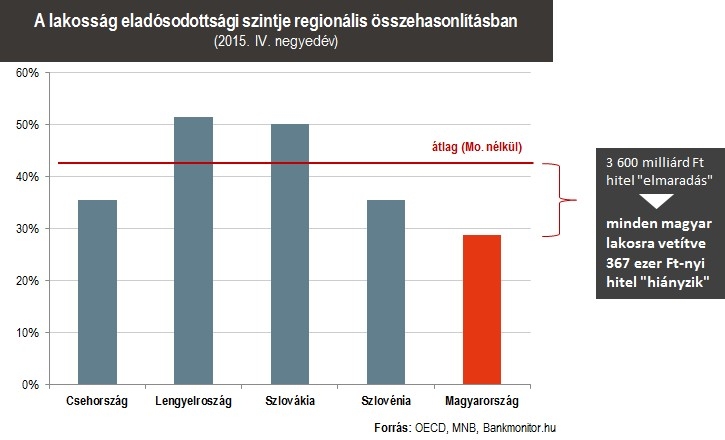

A teljesség kedvéért elengedhetetlen a hitelállomány relatív szintjének, azaz a megtakarításokhoz viszonyított arányának (eladósodottság) vizsgálata. Ebből még bőven következhetne, hogy a hazai lakosság eladósodottsága a hitelállomány csökkenése ellenére kiugróan a magas. Azonban a számok mást mutatnak.

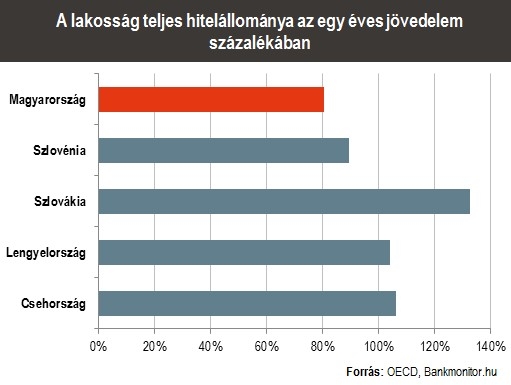

A Bankmonitor.hu az éves teljes lakossági jövedelem tükrében is megvizsgálta a hitelállományt. A hitelt ugyanis a lakosság döntő része jövedelemből törleszti. Az alábbi grafikonon jól látszik, hogy a jövedelem arányában is hazánkban a legkisebb a lakosság hitelállománya, az egy éves teljes jövedelem mintegy 80 százaléka.

Az elmúlt másfél évben pozitív jelek kezdtek körvonalazódni a lakáshitel-piacon. Az ingatlanárak újból beinduló látványos emelkedésével a hitelfelvételi kedv is némi pozitív elmozdulást mutatott. A lakáshitel kamatok a jelenlegi 4 százalékos szintnél már vélhetően nem fognak érdemben lejjebb mozdulni, így várhatóan itt körvonalazódhat először érdemi növekedés.

A lakosság számára legjelentősebb bankhitel, a lakáshitel aktuális hazai kínálata az alábbi kalkulátor használatával tekinthető át a leggyorsabban: