A folyamatos alapkamat-emelés miatt az év elején bevezetett kamatstop hatása egyre jelentősebb. A jelenlegi hozamszintekből kiindulva az intézkedés miatt az érintett családok kamata akár 10 százalékkal csökkenhet. Nem szabad azonban a biztonság hamis tudatában ringatnia magát senkinek – erre figyelmeztetnek a Bankmonitor szakértői.

Mi is az a kamatstop?

A kamatstop bevezetésével a kormány a változó kamatozású lakáshiteleseket, illetve a lakáscélú lízingszerződéssel rendelkezőket védi a drasztikus kamatemelkedéstől. Ezen kölcsönök kamata ugyanis igen gyorsan, akár éven belül is átárazódhat az aktuális piaci viszonyoknak megfelelően.

A kamatstopos jogszabály értelmében a hitelek kamatát kamatfordulókor nem az aktuális piaci viszonyok alapján, hanem a 2021. október 27-ei állapotnak megfelelően kell meghatározni.

Alapvetően a hitel kamatát a bankközi kamatláb, a BUBOR mutató alapján határozzák meg. Gyakorlatilag a BUBOR értékének változása kamatfordulókor automatikusan beépülne az érintett kölcsönök kamatába. Ennek a folyamatnak szab gátat a kamatstop, ugyanis kamatfordulókor egy korábbi, alacsonyabb BUBOR érték alapján kell meghatározni a kölcsön kamatát.

Az intézkedés jelenleg 330 ezer adóst véd a hitelének jelentős drágulásától. A kamatstop az eredeti elképzelések szerint 2022. június végéig maradt volna érvényben, azonban a kedvezményt az év végéig meghosszabbították.

Az adósok negyedének komoly segítség a kamatstop

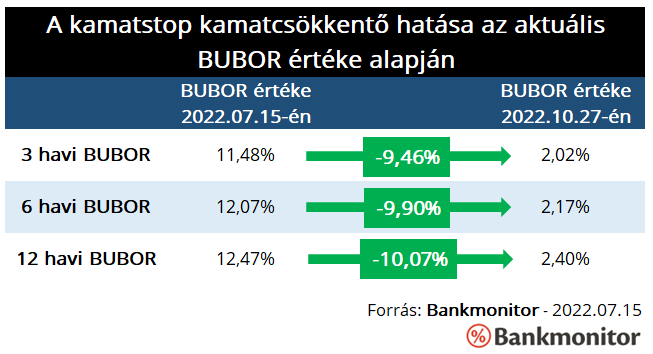

A kamatstop hatása pedig az emelkedő hozamkörnyezetben egyre jelentősebb. A BUBOR mutató értéke ugyanis a magas infláció és az emelkedő jegybanki alapkamat miatt folyamatosan növekszik. A tavaly október végi, 2,02–2,40 százalékos BUBOR értékkel szemben a mutató július 15-én 11,48–12,47 százalékos értéken állt. Vagyis az augusztusban forduló kölcsönök kamatát nagyjából 9,5–10 százalékkal mérsékelheti a kamatstop.

De hogyan érinti ez az adósok fizetési kötelezettségét? A legtöbb család hiteléből már csak viszonylag kis összeg van a hátra, és a hátralévő futamidő sem túl hosszú: az MNB kimutatása szerint az átlagos fennálló tartozás 3 millió forint, a hátralévő futamidő pedig nyolc év. Ilyen feltételek mellett még egy jelentős kamatemelkedés sem növeli érdemben a havi törlesztőrészleteket.

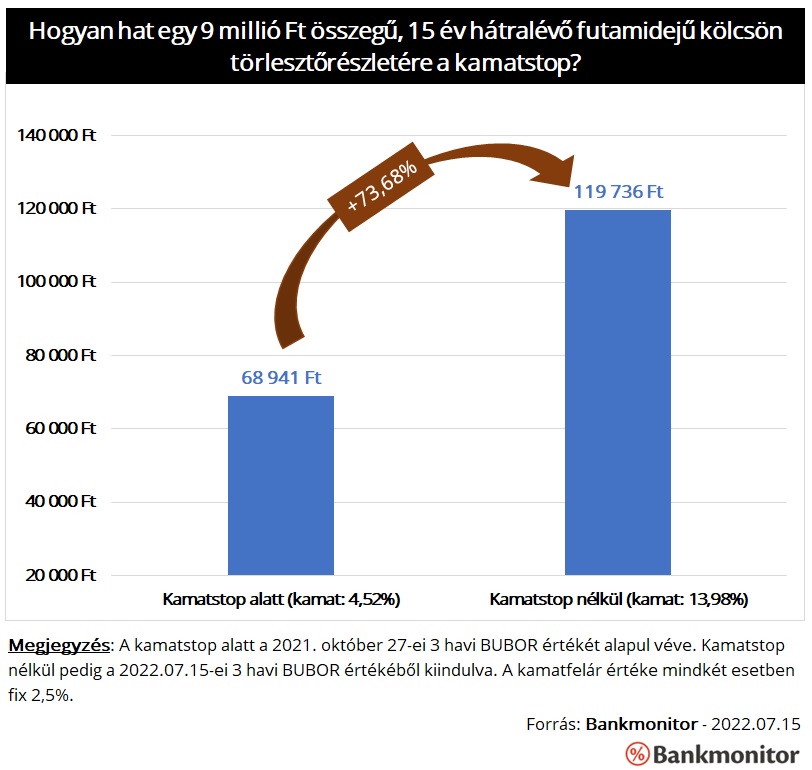

Az átlag azonban nem írja le pontosan az összes család helyzetét. Az MNB adatai alapján nagyságrendileg 83 ezer adós – a kamatstopban lévők mintegy negyede – hitelének fennálló tartozása átlagosan 9 millió forint, a kölcsönből hátralévő futamidő pedig tizenöt év. Egy ilyen hitelre a BUBOR változásának már komoly hatása lenne a kamatstop nélkül.

Tegyük fel, hogy a kölcsön 3 havi kamatperiódusú, a BUBOR értékére pedig egy fix, 2,5 százalékos kamatfelár rakódik. Ez alapján a kamatstop alatt a kölcsön kamata 4,52 százalék. Ilyen feltételekkel 69 ezer forintot kell fizetnie az érintett adósoknak.

Kamatstop nélkül – a jelenlegi BUBOR értékéből kiindulva – a korábban említett hitel kamata 13,98 százalék lenne, a törlesztőrészlet pedig 120 ezer forint. Vagyis a kamatstop nélkül 50 ezer forinttal kellene többet fizetni a kamatstopban lévők 25 százalékának. Ez azt jelenti, hogy 73 százalékkal emelkedne meg a havi fizetnivaló.

A hosszútávú biztonság elnyeréséhez cselekedni kell

A kamatstop számos család számára jelent komoly segítséget. Ez azonban csak egy átmeneti megoldás, mivel előreláthatóan év végéig marad a kamatplafon az érintett adósoknak. Ezt követően piaci feltételekkel kell tovább fizetniük a kölcsönt. A kamatok gyakori változását a változó kamatozású hitel biztonságos, fix kamatozású hitelre cserélésével lehet kivédeni. Ezt nevezik hitelkiváltásnak is.

A hitelkiváltás során az adós egy új hitelt igényel, melyből a meglévő kölcsönt visszafizeti. A későbbiek során az új hitelt kell tovább fizetni az új szerződésben foglalt feltételeknek megfelelően. Jelenleg 7,14 százalékos kamattól lehet kiváltási célú jelzáloghitelt igényelni.

A 7,14 százalékos kamat azt jelenti, hogy egy 9 millió forint összegű, 15 éves futamidejű hitelre havonta 82 300 forintot kellene fizetni. Ez nagyságrendileg 13 ezer forinttal magasabb, mint a kamatstop alatti törlesztő, viszont előreláthatóan még mindig jóval kedvezőbb, mint a jelenlegi hitel jövő évi törlesztőrészletei.

Miért éri meg most lépni, ha jövő év elejéig nem emelkedhet a törlesztő?

A jelenlegi piaci környezetben az új, kiszámítható kamatozású kölcsönök kamata is tovább emelkedhet 1–2 százalékponttal. Vagyis a kivárás miatt a hosszútávú biztonság ára is drágulhat.

A döntés során az alábbi lényeges szempontokat érdemes átgondolni.

- Fontos szempont, hogy meddig marad magas a BUBOR szintje. Ez a meglévő kölcsönök törlesztését határozza meg.

- Kérdés, hova drágulnak az új, hosszú kamatperiódusú kölcsönök. Ez a hitelkiváltás későbbi árát határozza meg.

- Fontos, hogy várhatóan a kiszámítható, új hitelek kamata mennyi ideig marad magas.

Annak érdemes a kiváltást szem előtt tartania, aki hosszú távon magas hozamokra és magas új hitelkamatokra számít.

Mi a helyzet a többi adóssal?

A jelenlegi piaci környezet a változó kamatozású hitelek mellett a közeljövőben átárazódó, hosszú kamatperiódusú kölcsönöket is érzékenyen érintheti. Az MNB kimutatása alapján az idei évben mintegy 60 ezer, hosszú kamatperiódusú hitelszerződés kamata már módosult vagy módosulni fog. Ezen szerződések jelentős része 5 éves kamatperiódusú: az érintett állomány 52 százaléka ilyen. Ezen hitelek kamata az MNB által publikált kamatváltoztatási mutató alapján változhat.

Sajnos a jelenlegi környezetben az októberben átárazódó, 5 éves kamatperiódusú kölcsönök adósai 5,56–7,88 százalékos kamatemelkedésre számíthatnak. Őket a drágulástól nem védi jelenleg semmilyen kormányzati intézkedés.