A fair bankokról szóló törvényjavaslat rögzíti, hogy a hiteleknél a legalább 3 éven keresztül változatlan kamat lesz. Mindez két következménnyel fog járni: egyrészt nő a hitelfelvevők biztonsága, másrészt viszont kikerülnek a bankok kínálatából a legolcsóbb hitelek.

A Bankmonitor.hu kiszámolta a lakáshiteleknél várható drágulás mértékét és bemutatja, hogy ennek fejében mennyivel lesz biztonságosabb a hitel.

Miért drágább a 3 évig fix kamatozású hitel?

Bankbetéteknél, állampapíroknál is a hosszabb lekötés egyet jelent a magasabb elérhető kamattal. Hitel oldalon ez ugyanígy működik: minél hosszabb időre rögzített a kamat, annál magasabb lesz a fizetendő.

A bankok kínálatában ma is elérhető már 3 éves, 5 éves, 10 éves, vagy akár 15, vagy 20 éves fix kamatozású lakáshitel. Az új szabályozás tehát ebből a szempontból nem hoz létre új hitelterméket, csupán kiszorítja a rövidebb időtávra rögzített kamatozású hiteleket – véli, a Bankmonitor.hu ügyvezetője, Sándorfi Balázs.

Mennyivel drágul az átlagos hitel?

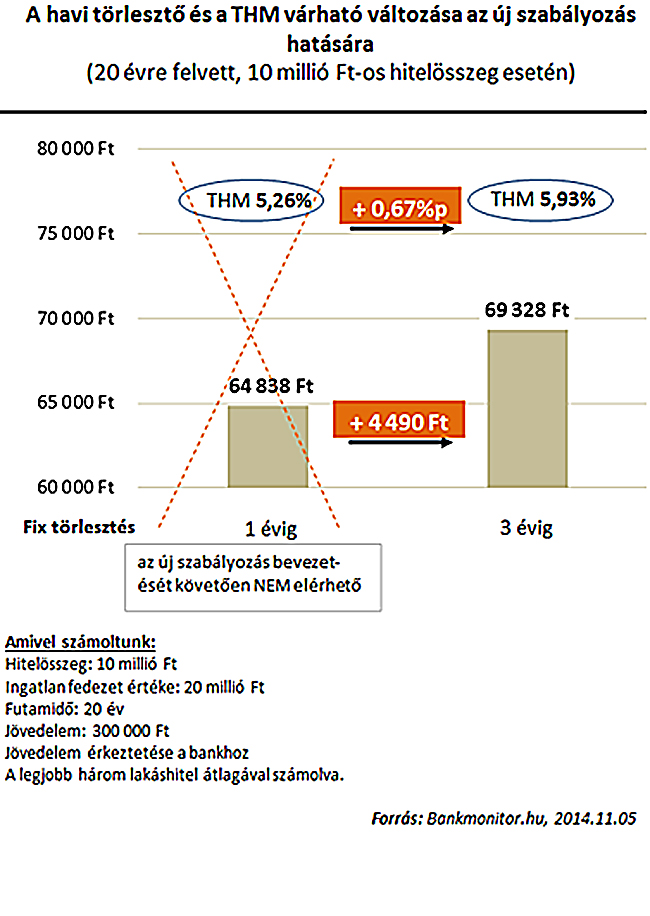

Drágulást azonban csak azok a hitelfelvevők fognak érzékelni, akik ma az olcsóbb, 6 havonta, vagy 1 évente változó kamatozású lakáshiteleket keresik. Esetükben egy 10 millió forintos, 20 évre felvett lakáshitel havi várható törlesztőrészlete 64 800 forint helyett már csak 69 300 forinttól lesz elérhető. Ez 7 százalékos drágulást jelent a havi törlesztőnél, ha az olcsóbb hitel megszűnik.

A fentiekben bemutatott példát egy átlagos jövedelemmel bíró, két keresős családra számszerűsítettük. Az egyes konkrét esetekben elérhető hitelkondíciókat jellemzően a következő két tényező függvényében határozzák meg: mennyi az igazolt havi jövedelem, valamint a felvenni kívánt lakáshitel összege és a biztosítékul szolgáló ingatlan értékének aránya.

Mennyivel nő a hitelfelvevő biztonsága?

Az új szabályozás célja az adósok biztonságának növelése. Ma már gyakorlatilag nem lehet devizaalapú lakáshitelt felvenni magánszemélyként, így a hitelek elsődleges kockázata a kamatok változásához kapcsolódik. Különösen igaz ez napjainkban, amikor a hazai kamatszint történelmi mélyponton van és így ma már alacsonyabb kamatszint mellett vehetünk fel forint hitelt, mint a válságot megelőzően svájci frank alapú hitelt.

Az új rendelkezés elfogadásával 3 éven keresztül a hitelfelvevő törlesztőrészlete pontosan előre jelezhető lesz. Ezt követően azonban az időközben bekövetkező esetleges kamatváltozás beépül a hitelbe – magyarázta Sándorfi Balázs. Hozzátette: egy 1 százalékpontos kamatemelkedés 6-8 százalékkal növelheti meg a havi törlesztőrészletet (amennyiben a futamidő elején következik és még 17-20 év hátra van a hiteltörlesztésből).

Nehezebb lesz hitelt felvenni?

Nem. A fentiekben bemutatott új szabályozás minimálisan hat a hitelképesség elbírálására. Ezzel kapcsolatban az MNB már korábban bejelentette a jövő év elejétől érvényes feltételrendszert, miszerint a bankok a hitelfelvevő jövedelmének tükrében adhatnak csak hitelt.

A mostani módosítás ezen a fronton jelentős változást nem hoz, csupán annyit, hogy a bemutatott 7 százalékkal nagyobb havi törlesztéssel kell majd teljesíteni a jövedelemarányos törlesztőrészlet követelményét.