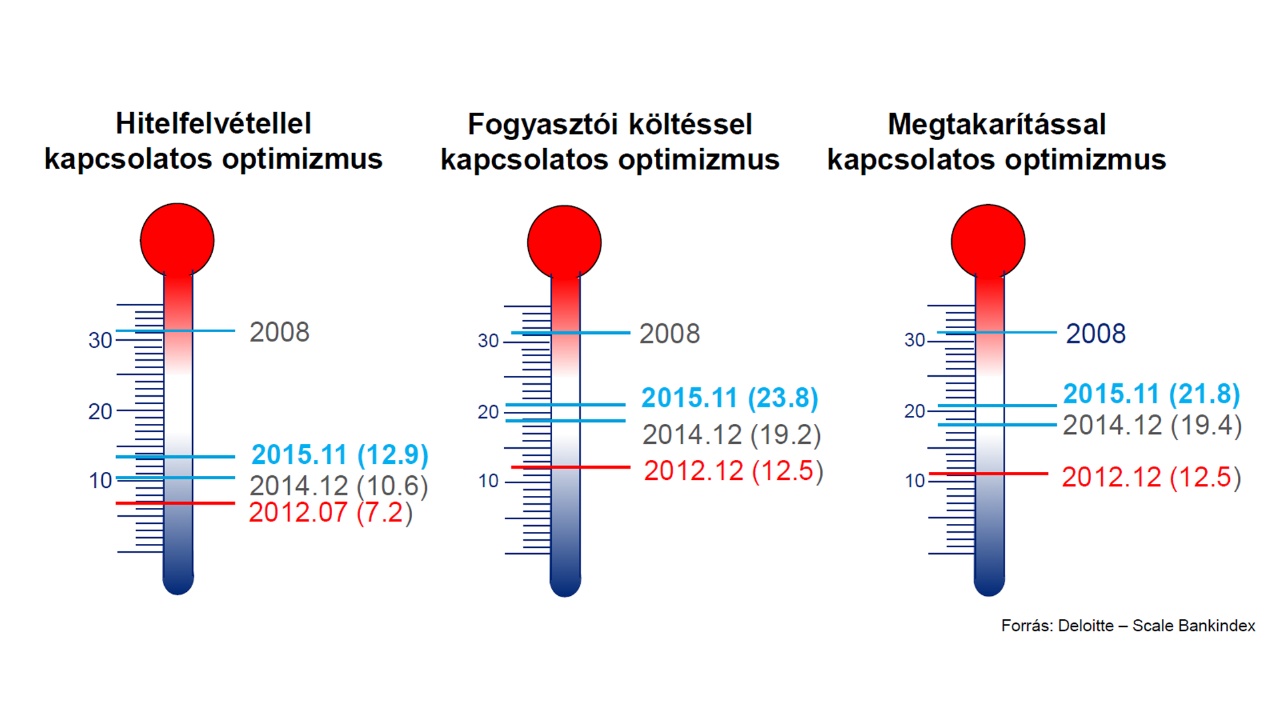

A 2008-as kb. 30 pont feletti értékhez képest 2015 során 12,9 pont a hitelezési optimizmus értéke, de a 2012-es abszolút mélyponthoz képest ez már egy folytatólagos hozzáállás javulás. A fogyasztói költéssel és a lakossági megtakarításokkal kapcsolatos optimizmus kezd a „normális” szintre visszatérni. Általánosságban mindhárom jövedelem-felhasználási szegmensben optimista a jövőbeni várakozás, és 2016 elején még optimistább lehet a helyzet, hiszen a hitelezés mérőszámai pl. a CSOK bejelentése előtt kerültek felvételre, így ebben a szegmensben további, dinamizálódó optimizmusra lehet számítani.

A hitelfelvétellel kapcsolatosan a 2014-es stagnáló hangulathoz képest 2015 során már optimizmus mutatta jeleit. Alapvetően még mindig sok az elutasító válasz, hiszen a 2008-as válság nagyon mélyre törte a hitelfelvételi kedvet. Akik megégették magukat, vagy annak közelében jártak, természetesen őket vagy még mindig a hiteleik terhe nyomja, vagy éppenséggel kikerültek a hitelprobléma körből, de még most is kategorikusan elutasítják a hitelfelvételt. Azok száma tudott tavaly növekedni, akik nem vettek részt az elmúlt évek hitelezési folyamataiban és bátrabbak a jövőbeni beruházásaik kapcsán. Fontos hozzátenni, hogy ezen hitelfelvevők köre továbbra is nagyon lassan bővül. A forint alapú lakáshitel kihelyezési szintek 30 milliárd forint felett alakultak tavaly, és mintegy 70-80 ezer ember gondolta úgy, hogy egyértelműen bátrabban foghat hitelfelvételbe az elkövetkező 2016 során.

A lakáscélú és a fogyasztási hitelek egymás mellé tétele során az derül ki, hogy a lakáscélú jelzáloghitelek száma tud markánsan bővülni, és ehhez majd a CSOK még további növekedést hozhat a trendben. A fogyasztási hitelek körében a személyi hitelek viszik a prímet, a termékkör bővülési volumene közelíti a válság előtti szinteket, ugyanis 15-17 milliárd forintnyi kihelyezés történik havonta.

Javul a hitelfelvételi, megtakarítási és fogyasztási optimizmus.

Javul a hitelfelvételi, megtakarítási és fogyasztási optimizmus.

A bankok könnyítik a feltételeket, és most a szektor annyira hitelezni szeretne, hogy nem lesz forrásoldali korlátja a kihelyezések lehetőségének. A bankok hitelezésből származó, fontos bevételi lába a válság óta nagyot esett, ha ezt nem tudja a szektor pótolni, akkor csapdába kerül, ezért a hitelkihelyezés kritikus szükségszerűség. Maguk a bankok fokozódó keresletre számítanak, és most úgy látják, hogy fokozódik az ügyfelek érdeklődése. Az új háztartási hitelek terhe és THM-je (Teljes Hiteldíj Mutató) csökkenni tudott az elmúlt években, a lakáshitelek esetében elérkeztünk az 5,5—5,7 százalékos piaci alapú jelzáloghitelekhez. A CSOK ehhez képest a 3,5% körüli kedvezményesnek mondott hitelei jelen pillanatban nem tűnnek túl nagy különbségnek, azonban mivel a CSOK 25 évre fixált kamatozású konstrukciót enged, ez a különbség később nagyobb lehet és a CSOK termékek felé tolhatja a mérleg nyelvét.