A kötelező gépjármű-felelősségbiztosításnak (kgfb) az a dolga, hogy ha az autós kárt okoz, a biztosító állja helyette a cechet. Ezért írták elő kötelezőnek, és ezért kell fizetnie minden járműtulajdonosnak a díjat. Cserébe mindenki azt várja el, hogy ha kárt okoz, akkor a biztosító teljes körűen fizessen helyette.

Ha pedig gazdasági totálkár esetén a kgfb-s térítés mégsem fedezi a javítást, az nagy baj a lapunknak nyilatkozó pernyertes ügyvéd szerint, mert akkor valaki mindenképpen pórul jár.

- Alapesetben a vétlen autós, mert neki kell a költségkülönbözetet állnia.

- De ha hasonló pereket meg lehet nyerni, akkor a vétkes autós farag rá, ahelyett, hogy a biztosító fizetne a teljes kárért.

És ezek szerint aki azt hiszi, hogy a kgfb teljesen mentesíti őt az anyagi felelősség alól, óriásit téved.

A totálkár a bűnös

De mi ez a rés, hogyan fordulhat elő, hogy a kgfb-s térítés nem fedezi a kárt? A bűnös a „gazdasági totálkár”, ami a kgfb-törvény szerint ebben az esetben mondható ki:

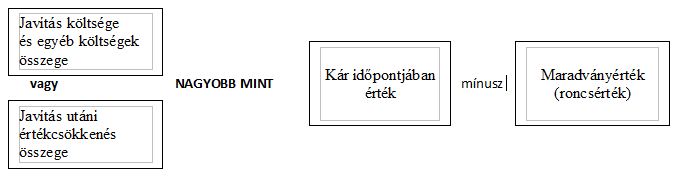

a káresemény következtében károsult gépjármű megjavíttatása gazdaságilag nem indokolható, mivel annak javítási, valamint a kár elhárításával kapcsolatos egyéb költségei, illetve a javítást követően esetlegesen fennmaradó értékcsökkenés összege a gépjármű károsodás időpontjában fennálló forgalmi értékének maradványértékkel (roncsértékkel) csökkentett összegét meghaladja;

A kgfb-törvény tehát a gazdasági totálkár számításnál az alábbi képletet alkalmazza:

A törvény szerint azonnal gazdasági totálkárnak minősül, ha a képlet szerinti bal oldali tételek összege nagyobb a jobb oldali kivonást követő összegnél (=damnum). Ilyenkor a biztosítónak csak a roncsérték, és az Eurotax-érték (az autó aktuális forgalmi értékének megállapítására szolgáló rendszer) közötti különbözetet kell kifizetnie, és nem a tényleges javíttatási költséget. A kgfb-törvény ugyanis azt írja elő, hogy:

Gazdasági totálkár esetén vagy ha a káresemény következtében károsult gépjármű helyreállítása műszaki okokból nem lehetséges, a biztosító a gépjármű károsodás időpontjában fennálló forgalmi értékének maradványértékkel (roncsértékkel) csökkentett összegét alapul véve köteles megtéríteni a károsult kárát.

A hangsúly itt az „alapul vételével” fordulaton van, ami nem egyenlő azzal, hogy pont annyit kell fizetni. A kialakult gyakorlat mégis ez. A konkrét ügyben az elsőfokú ítélet ki is mondta: ilyen esetben az a bírósági gyakorlat, hogy a károsultat nem a javítási költség, hanem a károkozás előtti forgalmi érték és a maradványérték (roncsérték) különbözete illeti csak meg. Az ítéletben az a mondat is szerepel, hogy a vétlen autós teljes kára nem azonos a javítási költséggel. Ugyanis ő gazdaságilag indokolatlanul döntött úgy, hogy megjavíttatja az autót, de ennek terhét nem háríthatja át a vétkes autósra.

Másodfokon viszont a bíróság azt állapította meg, hogy bár a kgfb-törvény alapján a biztosító mentesül a további kártérítés alól, a Ptk. alapján a károkozó vétkes autós kénytelen pluszban helytállni. Vagyis meg kell térítenie a tényleges kárhoz/helyreállítási költséghez hiányzó összeget. Azt, amit a biztosító nem térített. De akkor minek is fizetjük a kötelező biztosítást? – tette fel a költői kérdést az ügyvéd.

Mit jelenthet ez?

Néhány példával érzékeltetjük.

- Mondjuk van egy pár százezer forintos autónk, amivel jól eltrafálunk egy nagy értékű járművet. Tegyük fel, a biztosító bemondja a totálkárt, és fizet a másik autósnak 10 millió forintot. A tulaj meg úgy dönt, hogy mégis megjavíttatja a gépet, és a helyreállítás 11 vagy 12 millió forintba kerül. A másodfokú ítélet szerint ekkor nem elég, hogy rendesen fizettük pont az ilyen esetek kivédésére a kgfb-t, hanem még sikerrel is perelhet minket a nagy értékű autó tulajdonosa 1-2 millió forintra. Vagy ha még vastagabban fogott a szerviz ceruzája, akkor többre is.

- Szélsőséges példa: ha egy eredetileg több tízmillió forintos autó most már „csak” mondjuk 6 millió forintot ér, és egy káresemény során megsérül, akkor lehet, hogy az autó értékcsökkenése (kár időpontjában érték mínusz roncsérték) csak pár százezer forint lesz, azonban a javítás költsége (mivel nagy értékű autó alkatrészei is nagy értékűek) meghaladja a milliós tételt. Ez esetben a biztosító gazdasági totálkárossá nyilváníthatja az autót, és a pár százezer forintot fizeti ki. A vétlen autós pedig a fennmaradó milliós összeget követelheti a vétkes autóson.

- Életszerűbb, kisebb összegű példával: egy 1 millió forintos kocsi sérülése esetén az autó értéke lecsökken mondjuk 400 ezer forintra, de a javítás költsége 500 ezer forint lesz. Ekkor 100 ezer forintot kell „benyelnie” a sérült autó tulajdonosának.

Miért történhet meg mindez?

Mert a bíróság elfogadta gyakorlatában (azaz ezt használja egyszerűség, de inkább a megismételhetőség miatt), hogy a biztosító nem a jogszabály szerinti kár időpontjában fennálló érték mínusz roncsérték „alapul vételével” fizeti meg a kárt, hanem egyszerűen egyenlőségjelet tesz, és kijelenti, hogy a kár egyenlő a kár időpontjában érték mínusz roncsérték összegével. Pont. Ezt kell elfogadni. Ezt tartalmazza az elsőfokú ítélet is. Ha a sérült autó tulajdonosa megjavíttatja az autót, ez nem jó hír neki, mert a biztosító nem annyit fizet, amennyi a szervizköltség lesz (lásd a példákat).

Ez alól a gyakorlat alól bújtak ki kicsit a konkrét ügyben, amikor alperesként a biztosító mellé állították a károkozót is. Ő persze megdöbbenve hivatkozott arra, hogy a kárt a biztosító már megfizette (a kár időpontjában becsült érték mínusz a roncsérték összege), ezért neki nincs dolga, hiszen fizeti a biztosítási díjat, és a biztosító azért van, hogy fizessen.

A másodfokú bíróság azonban elfogadta azt az okfejtést, hogy:

- bár a kgfb-törvény a biztosítóra vonatkozik, és az alapján neki tényleg csak a damnumot kell fizetnie totálkár esetén. Azonban

- a károkozó (aki mellett csak mögöttes felelőssége van a biztosítónak) nem választhat: ha a károsultnak javítási költsége van és igényli, akkor meg kell számára téríteni.

A Ptk. szerint a kártérítésnél térítendő kár fogalma több tényezőből állhat:

- vagyonban beállt értékcsökkenés – például összetörik valami (damnum),

- elmaradt vagyoni előny – például bevételtől elesés (lucrum), és

- költség (az az összeg, ami a károsultat ért vagyoni hátrányok kiküszöböléséhez szükséges).

Így tehát ha a biztosító totálkár esetén csak damnumot hajlandó fizetni, de a sérült autó tulajdonosa javíttat és kéri a teljes költsége (javítási díj) megtérítését, akkor a biztosító által teljesítendő összegen felül a károkozó fizetésre kötelezhető. És alappal vetheti fel, hogy akkor – jegyezte meg az ügyvéd.

Ha totálkár

Megkérdeztük a Magyar Biztosítók Szövetségét (MABISZ) is, ahonnan azt a választ kaptuk, hogy totálkár esetén a kgfb-vel a biztosító valóban nem a gépkocsi megjavíttatására vállal kötelezettséget, hanem csak a kár megtérítésére. Ehhez pedig a gépjármű balesetkori forgalmi értékét veszi alapul, nemzetközi katalógusok és a tényleges piaci ár alapján, amiből ugye lejön a roncsérték. Amennyiben a javíttatás költsége meghaladja a balesetkori forgalmi értéket, akkor beszélünk gazdasági totálkárról.

Ez többnyire az öregebb autók esetében áll elő (a magyar gépjármű park átlagéletkora közel 14 év). Ilyen esetben a biztosító meghirdeti a roncsot az ezek bontására szakosodott vállalkozások körében, a legjobb ajánlatot felajánlja a tulajdonosnak és a roncsérték, valamint a balesetkori forgalmi érték különbözetét téríti meg. A tulajdonos adott esetben dönthet úgy, hogy:

- az ajánlatot elfogadja és a kapott összegekből másik autót vásárol, vagy

- maga értékesíti a roncsot, esetleg

- a kapott összegből maga javíttatja meg a járművet.

Okként a magas rezsióradíjakat említették, illetve utaltak arra is, hogy nagy költséget jelenthet, ha eredeti új alkatrészekkel pótolják a több éves autó tönkrement alkatrészeit. De a balesetkori forgalmi érték feletti összeg megtérítésére a biztosító már nem kötelezhető, mert akkor már a káron szerzett haszon polgári törvénykönyvbe ütköző esete állna elő – szögezte le a MABISZ, és hozzátette: alapesetben a károkozó kárenyhítési kötelezettsége sem terjed túl a jármű balesetkori forgalmi értékén, és a károsult nem követelhet többet. Pedig mint a per bizonyítja, ez mégis megtörténhet.

Ha nem totálkár

Akkor is van egyébként felső limit, ha nem totálkárról van szó, ez a nemzetközi gyakorlat alapján euróban számolva körülbelül 378 millió forint, de ilyen magas összegű kárigényről nem tud a MABISZ. Nem totálkár esetén a károsult választhat: a károkozó biztosítója vagy a számla alapján fizeti meg a javíttatást (ilyenkor a biztosító a szervizzel van kapcsolatban), vagy a károsult a biztosító által felajánlott összegből maga javíttatja meg a járművet.

A törvényhozó ne spóroljon a biztosítóknak

A pernyertes ügyvéd azért tárta nyilvánosság elé az ügyet, mert szerette volna felhívni a figyelmet a jogszabályi buborékra. Megismételte: azért fizetjük a biztosítást, hogy az térítse a teljes kárt, és ez teljesüljön akkor is, ha totálkárról van szó. Azt szeretné elérni, hogy ne spóroljon a törvényhozó a biztosítóknak a pongyola megfogalmazással, és ne hárítsa a biztosítást fizető autósra a pluszköltséget.