Az MNB októbertől változtat a lakáshitelek szabályozásán: akik nem a biztonságosabb, hosszú távra rögzített kamatú hiteleket választják, azok számára kisebb lesz a felvehető összeg.

Alapvetően két szabály határozza meg, mennyi lakáshitelt vehet fel valaki. Az első szabály a jövedelem, a második az ingatlan értéke alapján korlátozza a felvehető hitelösszeget.

Az első szabály értelmében mindenki maximum annyi hitelt vehet fel, melynek a havi törlesztőrészlete nem haladja meg az igazolt jövedelmének 50 százalékát (400 ezer forint feletti havi jövedelem esetén 60 százalékát). Ha párok vesznek fel lakáshitelt, akkor a két adós együttes igazolt jövedelmével kalkulálnak a bankok. A példa kedvéért, ha adott egy házaspár, melynek mindkét tagja 180 ezer forint nettó fizetéssel rendelkezik, akkor ők (360 ezer forint x 50 százalék) 180 ezer forint havi törlesztőrészletű hitelt vehetnek fel.

Mekkora lakáshitelt vehetnek fel ma, azaz mekkora lakáshitelnek 180 ezer forint a havi törlesztése? A Bankmonitor számításai szerint 20 éves futamidővel kalkulálva a bankok mai kínálata alapján 33 millió forint a felvehető maximális hitelösszeg. Ez egy 3-6 havonta változó kamatozású hitel, hiszen ezeknek a legalacsonyabb a kamata, így ezeknek a legalacsonyabb a törlesztőrészlete. Ennek fejében azonban a kockázat is itt a legmagasabb. Ha 1 százalékkal emelkedik a kamatszint, akkor 180 ezer forintról hirtelen 196 ezerre ugrik a havi törlesztő. Ha 2 százalékkal nő a kamatszint, akkor már 212 ezer forint… Plusz 32 ezer forint havi kiadás 360 ezer forint összjövedelemnél már nagyon megterhelheti a családot.

Történelmi mélyponton vannak a kamatok és kézzelfoghatóan megindult egy lassú növekedés. (Az általános vélekedéssel szemben nem a jegybanki alapkamat, hanem a budapesti bankközi kamat, a BUBOR és az állampapírhozamok a meghatározóak.)

Magyarország alaposan megégette magát a svájci frank alapú lakáshitelekkel a 2008-as válságot követően. Nem véletlen tehát, hogy az MNB erőfeszítéseket tesz a hasonló válsághelyzetek elkerülésére. Ma az érdemi kockázat a kamatemelkedés és nem a devizaárfolyam.

Mindezekből logikusan következik a szabályozás októberi változásának lényege, azaz nagyobb kockázatú lakáshitelből kevesebbet lehet felvenni, mint kiszámíthatóbb, hosszú időre rögzített kamatúból:

- változó kamatozású hitelek esetén a törlesztőrészlet nem haladhatja meg az igazolt jövedelem 25 százalékát, ami pont a fele a mai értéknek (400 ezer forint jövedelem felett 30 százalék)

- 5 évre rögzített kamatozás esetén 35 százalék a limit (400 ezer forint jövedelem felett 40 százalék)

- legalább 10 évre rögzített kamatozás esetén pedig 50 százalék (400 ezer forint jövedelem felett 60 százalék)

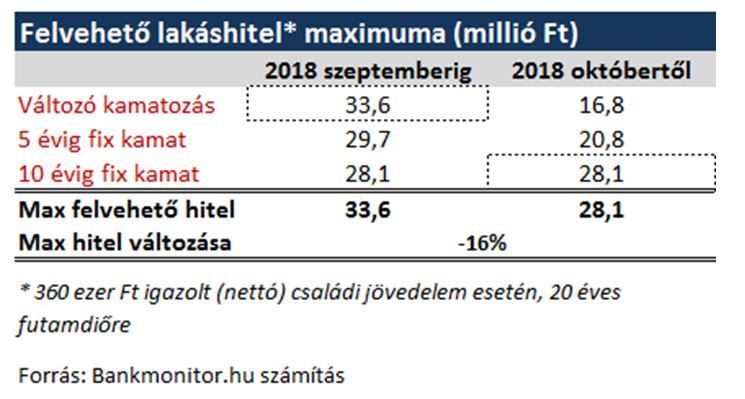

Maradjunk a fent bemutatott példánál és nézzük meg, hogy 360 ezer forint igazolt jövedelem mellett a család maximálisan mekkora lakáshitelt vehet fel ma és vehet fel októbertől:

Októbertől a maximálisan felvehető hitelösszeg mintegy 16 százalékkal lesz alacsonyabb a jelenleginél. Egyebekben a táblázat úgy is értelmezhető, hogy az MNB kötelezővé tette az óvatosságot (a jövedelemhez viszonyítva) nagyobb hitelösszegben gondolkodók számára. A változó kamatozású konstrukciók esetében az történik októbertől, hogy a jelenleg elérhető hitelösszegnek csak a fele igényelhető. Ha valaki a maximálisan felvehető hitelt (28,1 millió forint)szeretné megkapni, akkor el kell mozdulnia a 10 évig rögzített kamatozású hitelek irányába. A mindenkori aktuális lakáshitel-kínálat áttekintéséhez érdemes lakáshitel kalkulátort használni.

A bankok többsége nem megy el a falig

A hitelezhetőséget meghatározó második szabály azt mondja ki, hogy a bank által nyújtott hitel összege nem lehet nagyobb a fedezetként felajánlott ingatlan piaci értékének 80 százalékánál, azaz egy 20 millió forintos lakásra nem vehetünk fel 16 millió forintnál nagyobb hitelt. Ez a limit csak akkor léphető át, ha fedezetként egy további ingatlant is felajánlunk. Ez, a 80 százalékos hitelkorlát októbertől nem változik.

A gyakorlatban azonban a jövedelemhez viszonyított 50 százalékos havi törlesztőrészletig ma csupán a bankok kisebbsége engedi a hitelfelvételt, a pénzintézetek saját szabályai ugyanis szigorúbbak lehetnek, mint az MNB-előírás. A Bankmonitor tapasztalatai szerint a bankok negyede „megy el a falig”, a többség az 50 százalékos korláttal szemben 40-45 százalékos hitelezési limitet alkalmaz.

Kiemelt kép: BURGER/PHANIE/AFP