Az Unicredito felügyelőbizottsága gyakorlatilag azonnal rábólintott, a HVB-é egy teljes napi vita után ajánlotta a részvényeseknek az egyesülés elfogadását.

Az ügylet 5:1 arányú részvénycserével bonyolódik: az Unicredito 5 saját törzsrészvényét adja egy HVB-részvényért. A teljes tranzakció gyakorlatilag három részvénycserét foglal magában: a HVB-ét, leánybankjáét a Bank Austria Creditanstaltét, valamint annak leánybankjáét, a lengyel BPH bankét.

A HVB felügyelőbizottságának munkavállalói tagja azt közölte, hogy az egyesülés nyomán 9200 munkahely szűnik meg, ennek nagy része Kelet-Európában. Németországban ugyancsak ezres nagyságrendű álláshely van veszélyben, de az Unicredito ígéretet tett, hogy három évig Németországban nem hajt végre a működéssel összefüggő létszámcsökkentést.

Az Unicredito becslései szerint az egyesülésből eredő szinergia-hatások évi közel egymilliárd eurós többletet jelenthetnek a gazdálkodásban, 2008-ig.

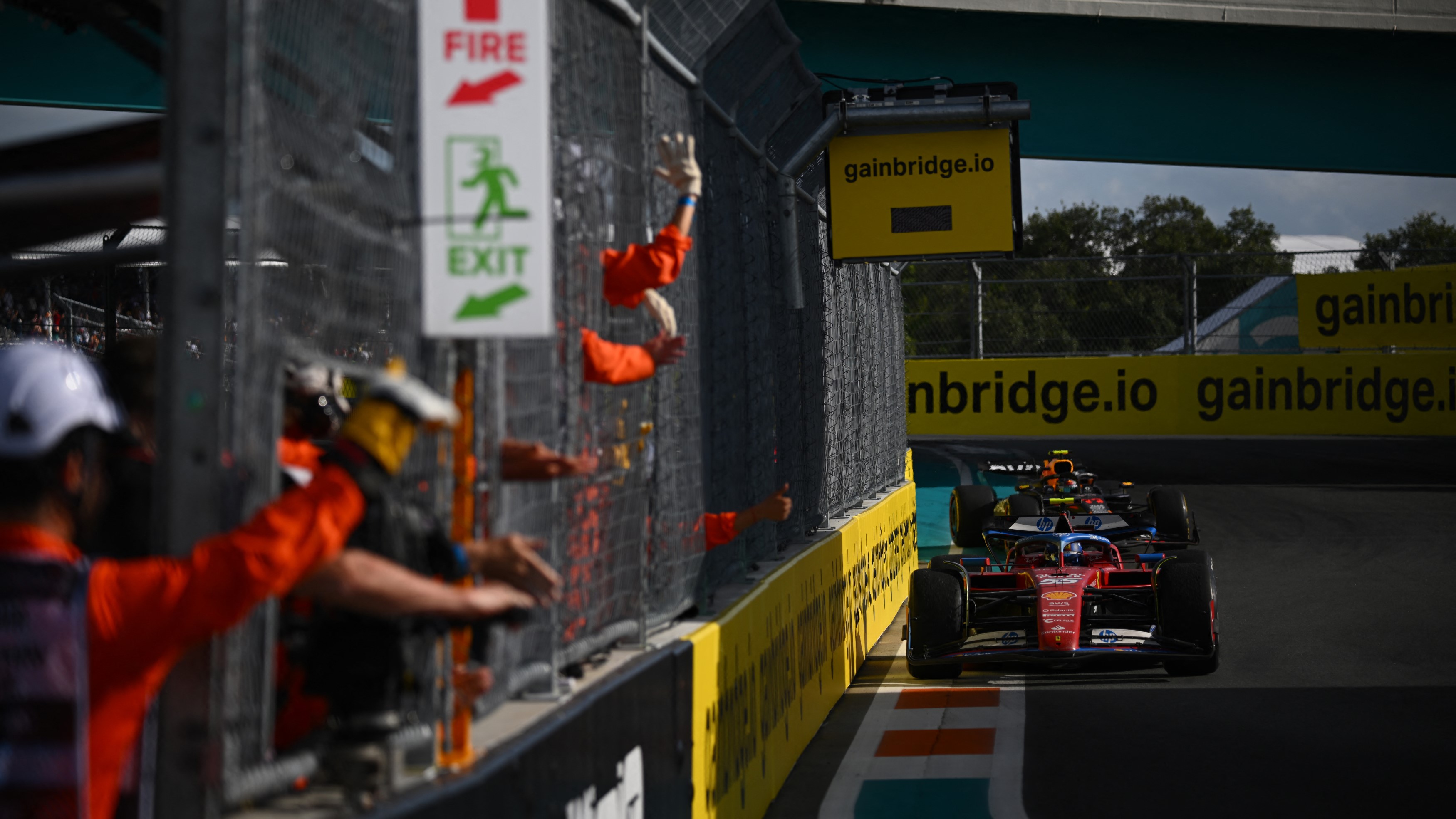

Alessandro Profumo (UniCredito) és Dieter Rampl (HVB) kezet fog a két bank egyesülésének örömére, Fotó: AP

Kelet-európai start?

A HVB-Unicredito fúzió kelet-európai, illetve magyar vonatkozásait egy ideje latolgatja a szaksajtó. Nemzetközi elemzők ugyanis úgy vélik, hogy minden globális banknak, amely kelet-európai piaci lépést fontolgat, és még nincs jelen a térségben vagy nem túl erős ott, kiindulási pont lehet a HVB-UniCredito egyesülés. A két hitelintézet ugyanis remekül kiegészíti egymást és megerősíti kelet-közép-európai hadállásait, ez viszont válaszreakcióra késztetheti a bankszektor többi nagy játékosát.

A tranzakció tehát olyan piaci mozgásokhoz vezethet – véli többek között David Nangle, az ING londoni elemzője -, amelynek során a komolyabb helyi pozíciókkal rendelkező bankok, például az Erste vagy az OTP is könnyen felvásárlási célponttá válhat. A lehetséges felvásárlók között a Deutsche Bankot, a Citigroupot és a HSBC-t emlegetik banki körökből.

Esélyek, akadályok, méretek

A lehetséges felvásárlásnak természetesen mindkét említett banknál lennének akadályai: az Erste például tulajdonosi körében alapítványi konstrukció révén drágította meg saját felvásárlását, az OTP-nél pedig alapszabályi gátak védik a jelenlegi, szórt tulajdonosi szerkezetet.

Hosszabb távon ugyanakkor nem lehet kizárni az efféle ügyleteket, már csak a bankcsoportok méretéből adódó erőfölény miatt sem. Jóllehet az OTP-csoport négymilliárd forintnyi mérlegfőösszegével és kétezer milliárd forintot (7,7 milliárd eurót) közelítő piaci értékével kétségtelenül a legnagyobb hazai bank, egyre erősödő regionális pozíciókkal, ám az eruópai bankok rangsorában még így is eltörpül.

A HVG legutóbbi összeállításában idézett Reuters-adatok alapján a legnagyobb európai bankcsoport a brit HSBC, melynek piaci értéke meghaladja a 140 milliárd eurót, a kilencedik helyen álló svájci Credit Suisse csoport piaci értéke is közel 40 milliárd eurónyi, de 10 milliárd eurós értékével a német Commerzbank már csak a 33. helyet foglalja el az európai rangsorban.