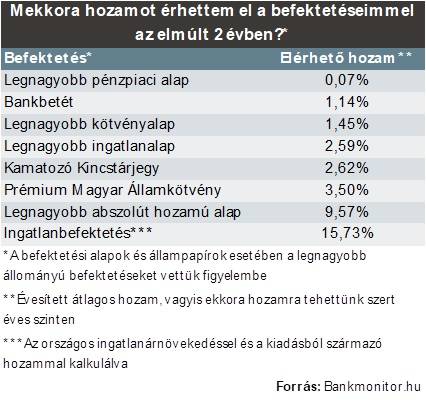

Valószínűleg egy kisbefektető meglepődne, ha most vetne számot azzal, hogy a befektetéseivel mekkora hozamot ért el az elmúlt két évben. Ezért készítettünk egy pillanatfelvételt, összefoglalva, hogy a lakosság által legjobban kedvelt befektetések milyen teljesítményre voltak képesek. A lakossági állampapíroknál és a befektetési alapoknál is azokat a befektetéseket vizsgáltuk, amelyben a legtöbb pénzt tartják az emberek.

A legtöbb ember a rövidtávú, fél-egy éves befektetéseket részesíti előnyben, és ezeket lejáratkor meghosszabbítja, vagyis görgeti a befektetést. Igen ám, de egy csökkenő hozamkörnyezetben, mint amilyen az elmúlt években is volt, ez nem bizonyul a legjobb stratégiának.

Ugyanakkor a bankbetétek helyettesítőiként számon tartott pénzpiaci alapok számára sem voltak acélosak az utóbbi évek, és ez jól látszik a legnagyobb vagyont kezelő alap hozamán is. Itt szinte semmit sem fialt a pénzünk, mindösszesen 0,07 százalékos hozamot tudtunk bezsebelni.

Ezzel párhuzamosan a kötvényalapoknál is megváltoztak a feltételek. Évekkel ezelőtt sokan láttak fantáziát a különböző kötvényalapokban is a kiemelkedő, akár két számjegyű hozamok miatt, azonban ez már a múlté. Ha az elmúlt két évben tartottuk volna a legnagyobb kötvényalapot, akkor csupán 1,45 százalékos hozam ütötte volna a markunkat.

Ennél már egy lakossági állampapírral is jobban jártunk volna, hiszen itt a legnépszerűbb papírt, vagyis a kamatozó kincstárjegyet két évig görgetve 2,62 százalékot is bezsebelhettünk. Azonban itt sem lehetett kikerülni a kamatcsökkenés hatásait, szép lassan lejjebb ereszkedett a nyereség. Ez ellen egy hosszú futamidejű állampapírral lehetett védekezni, például egy prémium állampapírral 3,5 százalékos éves hozamot érhettünk el.

Az alábbi kalkulátorral megkeresheti a legjobb állampapírt:

Ugyanakkor, ha nagyobbat kockáztattunk, az a befektetésünk hozamán is meglátszódik. A legnépszerűbb abszolút hozamú alap 9,57 százalékos hozammal örvendeztette meg a befektetőit az elmúlt két évben. Azonban ennél nagyobb hozamot is elérhettünk, ha szerencsések voltunk és valamilyen ingatlant meg tudtunk vásárolni befektetési céllal.

Csak az elmúlt évek lakásár-emelkedése miatt 10 százalékos lehetett az évesített hozam (ez viszont nem realizált hozam, mert az ingatlan felértékelődéséből származik), viszont, ha sikeresen ki is adtuk az ingatlant, az még évi 5,5 százalékot jelentett. Ehhez képest lényegesen eltörpül a mostanság különös népszerűségnek örvendő ingatlanalapok teljesítménye, ugyanis a legnagyobb alappal mindösszesen 2,6 százalékos hozam üthette a markunkat.

A kiemelkedő hozamlehetőség fényében nem véletlen, hogy mindenki az ingatlan felé fordult, aki megengedhette magának a lakásvásárlást. Azt viszont sokan elfelejtik, hogy az ingatlanbefektetésnek is megvan a maga kockázata, így törekedni kell arra, hogy ne ebben legyen minden vagyonunk.

Az igaz, hogy jelenleg jól pörög az ingatlanpiac, viszont azt senki sem tudja, meddig marad ez az állapot. Amíg tart a felfokozott érdeklődés, addig az árak is emelkednek, viszont könnyen megtörhet az ingatlanpiac felívelése. Gondoljunk csak arra, hogy a 2008-as válság utáni időszakban milyen nagyot zuhantak az ingatlanárak, főleg a vidéki városokban. A rövid távon kiemelkedő hozam ellenére érdemes hosszú távú befektetésként gondolni az ingatlanra.

A gazdasági viszonyok változására az ingatlanalapok is érzékenyek, mert az alap mögöttes befektetéseinek hozamát is befolyásolja. Ráadásul azért, hogy az alap a befektetői igényeknek is eleget tegyen, a befektetéseinek egy jelentős részét nem ingatlanban, hanem alacsony kockázatú eszközökben, bankbetétben és államkötvényben tartja. Emiatt a közvetlen ingatlanbefektetéshez viszonyított hozam is alacsonyabb.