Egy 7 gyermeket nevelő család fordult hozzánk. Az anya azt írta, nem élnek a legfényesebben, de boldogok és egészségesek. Voltak. Egészen addig, amíg tavaly októberben 9 éves lányukat súlyos baleset nem érte az iskolában.

Mi történt és mivel jár?

A gyerek elmondása szerint játék közben egyik társa kibuktatta, ami miatt egy kimagasló járdaszélbe ütötte a bal oldalát. A következmény 3,5cm-es veserepedés lett, ami miatt 9 napig feküdt a gyermekklinikán.

Az anya szerint – az orvosok szavaival élve – nagyon rezgett a léc, hogy kell-e műteni a gyereket, de ezt szerencsére megúszták. Viszont kialakult a sérülés következtében egy vérömleny ami felülfertőződhet, és egy ciszta, ami ha eléri az 5cm-t, akkor műteni kell. Fennáll a magas vérnyomás veszélye is, és a gyereket a baleset óta fejfájások gyötrik, ami miatt a kontrollvizsgálatokon kívül a neurológiára is elküldték őket.

Azt még nem tudni, hogy maradandó egészségkárosodást megállapítanak-e nála, de valószínű. Szóban legalábbis azt mondták nekik.

Hideg zuhany

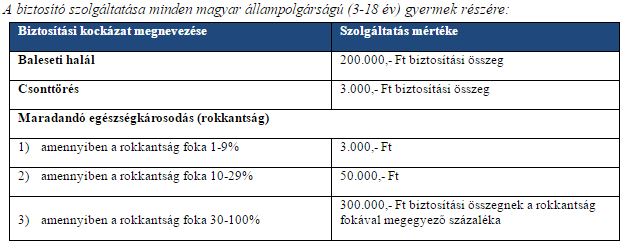

A családnak eddig mintegy 50 ezer forintjába került a baleset. Tudták, hogy minden gyerekre van állami biztosítás, ezért bíztak abban, hogy térítenek nekik. Amikor azonban megérkezett kérelmükre az elutasító válasz, akkor szembesültek vele, hogy milyen kevés esetben fizet csak a mindenkire érvényes állami tanulóbiztosítás: csonttörésre, halálra vagy maradandó sérülésre (utóbbi, mint írtuk, még nem kizárt). Ráadásul 13 éve változatlan a biztosítás összege, vagyis eléggé alulbiztosítottak a gyerekek az államnál.

Az anya nem érti, hogy ilyen súlyos sérülésnél miért nem térítenek a kórházi tartózkodás idejére. Amire persze egyszerű a válasz: mert az állam a vonatkozó kormányrendelet szerint az ingyenes biztosítás keretében csak a felsorolt három esetre fizet. Amiben nincs benne a kórházi tartózkodás.

Ők ezt nem tudták, és úgy gondolja, nem lehetnek ezzel egyedül. Megkeresésével tulajdonképpen arra szerette volna felhívni a figyelmet, hogy Férjével egyébként úgy döntöttek, hogy ezután kötnek a gyermekeikre külön biztosítást is.

Mi lett volna, ha…

Megkérdeztük a Generali Biztosítót, egy ilyen esetre ők térítettek volna-e, ha a szülők kötöttek volna a kislányra külön biztosítást.

Annyit előrebocsátottak, hogy hasonló kérdésekben a jegyzőkönyv és az orvosi dokumentumok nélkül nem lehet pontosan megítélni, hogy a baleset kapcsán mit szolgáltatnának. A biztosítónál a Szimba-csomagok között egyébként baleseti műtéti térítés, baleseti kórházi napi térítés, baleseti költségtérítés és baleseti eredetű maradandó egészségkárosodás szolgáltatás egyaránt megtalálható. Látatlanba azt írták még, hogy a kórházi zárójelentés alapján baleseti kórházi napi térítésre nyújtottak volna szolgáltatást (hiszen műtét nem volt, és a maradandó károsodást eddig még nem mondták ki).

A biztosító díjszabása alapján ez azt jelentené, hogy az éves díjtól függően (700 és 10 ezer forint között vannak a díjcsomagok) napi 800 és 3500 forint közötti térítést kaphattak volna, azaz 9 napra 7200 és 31 500 forint közötti összeget.

A Signal Plusz diákbiztosításnál pedig a táblázat alapján (évi 600 és 800 ezer forint közötti díjért) napi 250 és 1500 forint közötti a baleseti kórházi napidíj, azaz 2250 és 13 500 forint közötti járhatott volna konkrét esetben, plusz a magasabb díjkategóriákban tanulási támogatás címén is térítettek volna (6 és 10 ezer forint közötti összeget).

A Groupama Greeman tanulóbiztosításánál pedig (évi 600 és 12 ezer forint melletti díjnál) 500 és 4 ezer forint között lehet a kórházi napi térítés a díjtábla szerint – ez 4500 és 36 ezer forint közötti tértítést jelentett volna a kislány 9 kórházi napjára.

A Generalinál hozzátették még: az orvosi dokumentumok nélkül nem tudják megítélni, hogy a ciszta kialakulása a baleset következménye-e. Amennyiben nem igazolt a baleseti eredet, a műtéti térítésre nem tudnának szolgáltatni – tették még hozzá.

A konkrét eset kapcsán arról is felvilágosítást adtak, hogy csak a baleset helyszínéről a kezelésre alkalmas legközelebbi magyarországi kórházba, illetve orvoshoz, valamint az első ellátás helyszínére történő utazásra térít. Arra nem, ha később kontrollra kell járni.

Ha maradandó lesz a károsodás

Amennyiben a kislányról kimondják, maradandó az egészségkárosodása, az állami biztosításra is fog járni neki kártérítés, ami 3 és 300 ezer forint közötti összeg lehet, az egészségkárosodás százalékos függvényében. De nézzük, mennyit térítenének az üzleti biztosítók, díjcsomagtól és a károsodás mértéktől függően.

Ugyanebben az esetben pl. a Szimba 200 ezer és 2,5 millió forint közötti összeget térített volna. Erre az esetre a Signal Pluszban baleseti rokkantság címén találtunk térítési összeget (a szerződési feltételekből derül ki, hogy baleseti eredetű maradandó egészségkárosodásra is vonatkozhat), 100 ezer és 1 millió forint közötti összegben. Ugyanez a Groupamánál 150 ezer és 3 millió forint közötti kártérítést jelenthet. Mindegyik jóval magasabb az ingyenes államinál.

Utólag nem lehetséges

A Generalinak felvetettük, hogy ha a szülők most (utólag) kötnének biztosítást, akkor vajon a korábbi balesetre hivatkozva a jövőbeni műtétre kaphatnának-e kártérítést. Ahogy sejtettük, erre nemleges a válasz. Az ok, hogy maga a baleset a kockázatviselés előtt következett be.

A biztosítónak megéri

Tavaly (amikor a kislány balesete történt) még a Groupama állt az általános állami gyermek- és ifjúsági baleset-biztosítás mögött, az idei évi közbeszerzési pályázatot viszont a múlt héten az Allianz nyerte. (Az év elején eddig történt balesetekre visszamenőlegesen fizetnek). Bővebb tájékoztatást itt talál.

A szerződésből az is kiderül, hogy az állam havi 5 millió forint felett fizet a pályázat nyertesének (éves szinten 61 485 900 forintról van szó).

Rákérdeztünk náluk, megéri-e ezzel a biztosítással foglalkozni. Azt a választ kaptuk, hogy igen, mert ezáltal sok emberrel kerülhetnek kapcsolatba és így jobban megismerhetik a céget, a brandet.

Minden gyerekre jár

Az állam által finanszírozott általános gyermek- és ifjúsági baleset-biztosítás fedezete minden 3. és 18. életévét betöltött gyermeknek alanyi jogon jár. Mint írtuk, 13 éve változatlan összegben. És változatlanul kevés esetben.

A KSH adatai szerint közel másfél millió, felnőttkorba nem lépett óvodást és iskolást érint az államilag finanszírozott konstrukció. A díjmentesség mellett előnyt jelent, hogy az Allianz nemcsak akkor nyújt szolgáltatást, ha a gyermekkel az óvodán vagy az iskolán belül történik baleset, hanem egész évben, bel- és külföldön szerzett sérülésekre is egyaránt térít, így érdemes erről a szülőknek is tájékozódni – hívták fel a figyelmet.

A biztosító statisztikái szerint egyébként a 3-18 év közötti fiatalok körében a csonttörés és a csontrepedés a leggyakoribb személyi sérülés, a kárbejelentések több mint 80 százalékát ezek teszik ki. Ha innen nézzük, jó, hogy a csonttörésre legalább fizet az állami biztosítás. Igaz, a 3 ezer forint elég jelképesnek tekinthető összeg. A másik három biztosítónál díjcsomagtól függően 4000-5000 forinttól 25-50 ezer forintig terjedhet a kártérítés mértéke.

Ami még érdekes: két dologra külön is felhívják a most pályázatnyertes allianzosok a figyelmet. Az egyik, hogy bár külföldi balesetre is térítenek az állami biztosításnál, ez a típusú védelem mégsem helyettesíti az utasbiztosítást, és hogy a kinti ellátás költségei magasak lehetnek. A másik, hogy ha gyermekeinkről van szó, akkor sokak számára a széles körű védelem a legfontosabb. Ezt most már a kislány szülei is tudják.