A lakástámogatások egy része már megszületett, illetve előre vállalt gyermekek után jár, és utóbbi esetben ára van annak, ha végül nem születik meg a baba. Ilyenkor a legtöbb esetben büntetőkamattal növelten kell visszafizetni a kapott összeget, amennyiben pedig több támogatást is igényeltünk, akkor a „büntetések” halmozódhatnak, ami komoly terhet róhat a családi költségvetésre. Kijelenthetjük, hogy a vállalt gyermekek után járó támogatások halmozása hasonló időzített bomba, mint a devizahiteleké volt? A Bankmonitor szakértői ennek jártak utána.

Ennyi lakástámogatást érhetünk el három gyermek vállalásával

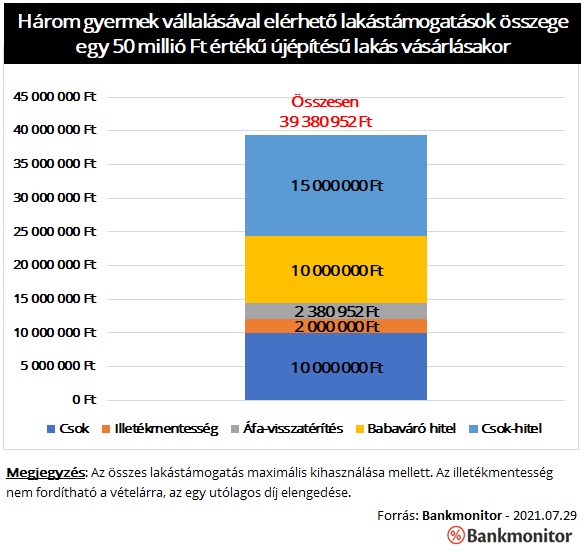

Példaként vegyünk egy fiatal párt, akik egy 50 millió forint értékű új építésű házat szeretnének megvásárolni, amihez kihasználnák az elérhető összes otthonteremtési támogatást, ezért pedig három gyermeket vállalnának.

A számukra elérhető kedvezmények:

- Családi otthonteremtési kedvezmény: összege 10 millió forint három gyermek után új építésű lakás vásárlására.

- Felvehetik a futamidő végéig fix 3 százalékos kamatozású CSOK-hitelt, amelynek maximális összege (három gyermeknél) 15 millió forint.

- Igényelhetik a babaváró hitelt, ennek a maximális összege 10 millió forint.

- Elengedik számukra a vagyonátruházási illetéket, amennyiben CSOK-támogatásból vásárolják meg az ingatlant. Ennek összege esetükben 2 millió forint (a vételár 4 százaléka).

- Visszakapják a vételár áfatartalmát, amennyiben CSOK-ot is felhasználnak a vásárláshoz, ami 2,38 millió forintot jelentene.

- Nem klasszikus lakástámogatás, de érdemes megemlékezni a második és a harmadik gyermek után járó tartozáselengedésről is. A meglévő lakáshitel összegéből 1, illetve 4 millió forintot elengednek, amennyiben a családban megszületik a második és a harmadik gyermek. A támogatást érvényesíteni lehet a CSOK-hitelre is.

Összességében tehát a család 39,4 millió forint vissza nem térítendő támogatást vagy támogatott hitelt kaphat a házvásárláshoz. Ehhez még 5 millió forint lakáshiteltartozás-elengedés jöhet hozzá a születendő gyermekek után.

Ennyit kellene visszafizetni, ha nem születik gyermek

Az egyes támogatásokra eltérő hatása lenne annak, ha nem születnének meg a gyermekek, természetesen attól függően, hogy hányan nem érkeznének meg a határidőre.

- CSOK-támogatás

A támogatást vissza kell fizetni abban az esetben, ha határidőre nem születnek meg a vállalt gyermekek. Ez a határidő a 10 millió forint esetében tíz év. A visszafizetendő összeg meghatározásakor figyelembe veszik, hogy a vállalt gyermekek közül hány született meg. Például ha három gyermeket vállalt a pár, közülük azonban csak kettő született meg határidőre, akkor a 10 millió forintból 7,4 millió forintot kell visszafizetni, a két megszületett gyermekre járó 2,6 millió forintot megtartható.

Ugyanakkor a támogatást késedelmi kamattal növelten kell rendezni, ami a 10 millió forint összegű CSOK esetében a jegybanki alapkamat ötszöröse lenne: vagyis jelenleg 6 százalék büntetőkamattal számolhatunk. Ha egyetlen gyermek sem született meg a vállalt háromból, akkor tíz év után – a jelenlegi alapkamat mellett – 16 millió forintot kellene visszafizetni.

- CSOK-lakáshitel

Nagy előnye, hogy a futamidő végéig fix 3 százalék a kamata. Ilyen olcsón fix kamatozású hitelt nem lehet jelenleg a piacon találni. Ugyanakkor a kamattámogatás elveszik, ha a vállalt gyermekek nem születnének meg határidőre. (A maximális 15 millió forint igényléshez legalább három gyermekre van szükség.) A konstrukció normál kamata 5,46 százalék jelenleg, a kamatkülönbözetet – 2,46 százalékot – pedig a tizedik év végén egy összegben meg kellene fizetni az államnak a jegybanki alapkamatnak megfelelő büntetőkamattal. Ennek mértéke 15 millió forint hitelösszegnél – ha egyetlen gyermekünk sem születik – 3,3 millió forint.

Ráadásul a kölcsönt a továbbiakban kedvezmény nélküli kamattal – 5,46 százalék – kellene továbbfizetni. Vagyis ha nem születik gyermekünk, akkor összességében a 15 millió forintos hitelre 20 éves futamidő esetén 24,5 millió forintot fizetnénk vissza.

- Babaváró hitel

A babaváró hitelnél nem feltétel a gyermekvállalás, viszont a kapcsolódó kamatmentességet és tartozáselengedést csak a futamidő alatt született gyermekek után lehet érvényesíteni. Ha öt éven belül nem születne egyetlen gyermekünk sem, akkor egy összegben vissza kellene fizetni az addig kapott támogatást – nagyságrendileg 1,95 millió forintot –, a továbbiakban pedig a kölcsönt 7,43 százalékos kamattal fizethetnénk. Összességében gyermekszületés nélkül 17,4 millió forintot kellene a maximális 10 millió forintra visszafizetnünk húsz év alatt.

- Illetékmentesség, áfavisszatérítés és hitelelengedés

Az illetékmentesség és az adóvisszatérítési támogatás feltétele a CSOK igénylése. Az elengedett illetéket ráadásul vissza kell fizetni abban az esetben, ha kizárólag vállalt gyermekre igényelnénk a támogatást, és nem születne egy babánk sem. Ha viszont már egy gyermek megérkezik, akkor a támogatást nem kell visszafizetni. Emiatt egy 50 millió forint értékű lakás vásárlásakor 2 millió forint elengedett illetéket kellene visszafizetni a tizedik év után.

Ha nem születne meg a vállalt gyermek, akkor sem kellene viszont visszafizetnünk az államnak az áfavisszatérítési támogatást. Vagyis nem lesz visszafizetési kötelezettségünk a babák „elmaradása” miatt, ha minden más feltételt teljesítettünk. A tartozáselengedés nem klasszikus támogatás, nem kapunk előre pénzt, illetve nem vállalunk érte gyermeket. Ha nem születik babánk a jelzáloghitel futamideje alatt, akkor nem történik semmi.

Összegezve:

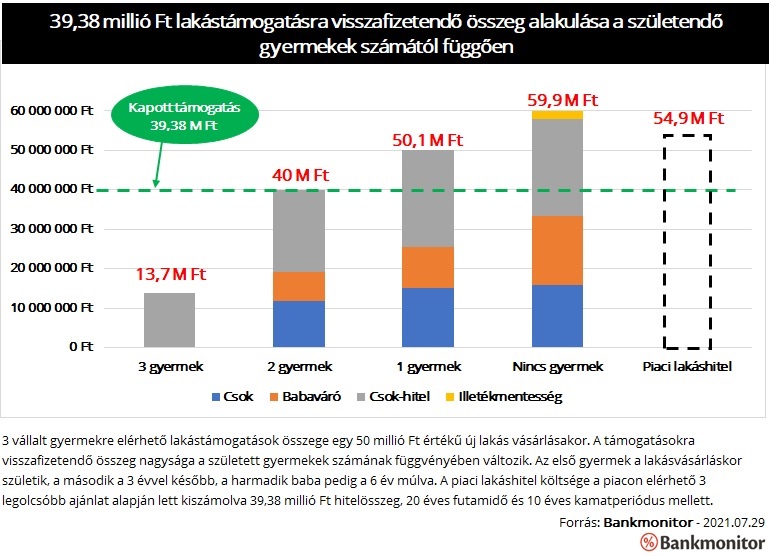

- ha megszületik mindhárom gyerek az optimális ütemezésben, akkor a maximális 39,4 millió forintos hitelből és támogatásból összesen 13,7 millió forintot kell visszafizetni (az igényelt 15 millió forintos CSOK-hitelből),

- ám ha egy gyermek sem születik, akkor a büntetésekkel együtt 59,9 millió forint lesz a visszafizetendő. Azaz

Kivéve persze, ha a gyermektelenségnek egészségügyi okai vannak, illetve ha az egyik szülő meghal – ebben esetben az elengedett vagyonátruházási illetéket nem kell visszafizetni. Ha egészégügyi okokból nem születik meg a vállalt gyermek, akkor a babaváró hitel és a CSOK-támogatás esetében egyedi kérelem alapján döntik el, hogy elengednek-e a büntetésből, esetleg haladékot adnak annak visszafizetésére. Ha elhunyt a házaspár egyik tagja, akkor a CSOK esetén egyedileg – kérelem alapján – mérlegelik azt, hogy elengednek a visszafizetendő összegből. Babaváró hitel esetében a kamattámogatást nem kell visszafizetni, és a kölcsönre továbbra sem kellene kamatot fizetnie a túlélő házastársnak.

Támogatott kontra piaci hitel

Kérdés lehet az is, hogy jobban járhatunk-e egy piaci lakáshitellel. Ez attól függ, hogy hány gyermeket vállaltunk, és közülük hányan születtek meg.

- Ha mindhárom vállalt gyermek megszületik, akkor a kapott támogatásoknak csak a harmadát kellene visszafizetni húsz év alatt.

- Ha két gyermek születne meg a háromból, akkor a visszafizetendő összeg minimálisan meghaladná a kapott támogatást.

- Amennyiben egy gyermek születne, akkor a kapott 39,4 millió forintra 50,1 millió forintot kellene összességében visszafizetni.

- Ha pedig egy babánk sem érkezne, akkor 59,9 millió forintot kellene megfizetni húsz év alatt.

Ha a teljes összeget piaci lakáshitelből igényelnénk meg – húszéves futamidő és tízéves kamatperiódus mellett –, akkor a Bankmonitor lakáshitel-kalkulátora alapján a legolcsóbb három hitel átlagos költsége 3,56 százalék lenne. Egy ilyen hitelre összességében a teljes visszafizetendő összeg 54,9 millió forint lenne.

De ez is csak akkor igaz, ha megkeressük a piacon a legolcsóbb hitelajánlatokat.

Tavaly az új lakáshitelesek 20 százaléka kért CSOK-ot

A gyermekvállalási támogatás csak akkor okozhat olyan problémát, ami a teljes hitelpiacot érinti, ha annyira elterjed, mint egykor a devizahitelezés.

A babaváró hitelt már 170 ezer család igényelte, őket mindenképpen érintené, ha nem születne gyermekük a futamidő első öt évében, ám sokan már eleve úgy veszik fel a kölcsönt, hogy a feleség várandós. A CSOK-támogatás is igen népszerű, a 2020-ban folyósított támogatás összege meghaladta a 120 milliárd forintot. Ráadásul az új lakáshitelek 20 százaléka kapcsolódott a CSOK-hoz tavaly. Arról viszont nincs információ, hogy hányan vállaltak gyermeket a CSOK igénylésekor, illetve hányan vették fel a vissza nem térítendő támogatás mellé a babaváró hitelt is.

Van, aki számol a megemelkedő költségekkel

Nem mindenkit fog azonban váratlanul érni a kiadások emelkedése, sokan úgy veszik fel a támogatásokat, hogy valójában nem is szeretnének gyermeket. De miért is éri meg nekik ez a megoldás?

Sokan csak ezen támogatások igénylése mellett tudnak lakást vásárolni, mert nincs megfelelő önerejük a kinézett ingatlan megvételéhez. Márpedig a babaváró hitel 75 százaléka helyettesítheti a vásárláshoz szükséges minimális saját megtakarítást. Vagyis a konstrukció igénylésével a család kihasználja az egyetlen lehetőséget az ingatlan megvételéhez, függetlenül attól, hogy szeretnének-e (újabb) gyermeket. (A CSOK-támogatást a legtöbb bank nem fogadja el önerőként vállalt gyermekek esetében.)

Ezen családoknak – amennyiben a jövedelmük magas – nem okoz problémát a megemelkedő költségek megfizetése, hiszen a babaváró hitel 7,43 százalékos kamata még mindig kedvező az ingatlanfedezet nélküli konstrukciók között. Fontos azonban, hogy ezek a családok is számoljanak a megugró egyszeri és rendszeres kiadásokkal.

Jelentős probléma lehet, de korántsem akkora, mint a devizahitelezés

A fentiektől függetlenül komoly pénzügyi problémát okozhat, ha nem születik az igénylőknek gyermeke. Hiszen a büntetések jó részét egy összegben kellene az állam vagy épp a bankok felé rendezni.

Az igénylést követő ötödik év végén a babaváró hitel miatt nagyságrendileg 1,9 millió forintot kellene visszafizetni, míg a tizedik év végén a CSOK, az illetékmentesség és a CSOK-hitel miatt 21,3 millió forintot. Ezek igen jelentős egyszeri terhek. Az egyösszegű visszafizetés, valamint a kamatkedvezmények elvesztése miatt pedig – ha egyetlen gyermek sem születik – a teljes visszafizetés végül 59,9 millió forint lesz.

Mégsem állítható, hogy a devizahitelezéshez hasonló extra terheket róna ránk a támogatások visszafizetése. Tegyük fel, hogy a kérdéses 39,4 millió forintot régen svájcifrank-hitelként vettük volna fel húszéves futamidőre. A kamat 3,5 százalék, a frank árfolyama 150 forint volt folyósításkor. Induljunk ki abból, hogy a kamat végig változatlan szinten marad, az árfolyam viszont a tizedik év végén megemelkedik 256 HUF/CHF értékre. (Ekkora forintgyengülés reális volt a devizahitelek idején.) Ebben az esetben erre a hitelre 74 millió forintot kellene végül visszafizetni. Ezek eszerint 14,1 millió forinttal többet kellett volna egy devizahitelre kifizetni, mint a támogatásokra, büntetésekkel együtt. Mindezt úgy, hogy eltekintettünk a kamatemelkedés hatásától és a forint árfolyamának fokozatos romlásától is. Vagyis a teljes pénzügyi hatás szinte összehasonlíthatatlan.