Közeledik az év vége, tradicionálisan az az időszak, amikor egyre többen vesznek fel személyi kölcsönt. Jó hír nekik, hogy a látványosan csökkenő forintkamatok a személyi kölcsönök piacát sem hagyták érintetlenül. Viszont nem árt tudniuk, hogy a különbség bank és bank között még látványosabb, mint a lakáshiteleknél.

Ha jól döntünk, akkor pl. egy 700 ezer forintos kölcsönösszegnél mintegy 82 ezer forintot takaríthatunk meg hitelfelvevőként – áll a Bankmonitor.hu hitel-összehasonlító portál elemzésében.

Mennyibe kerül a személyi kölcsön? Ezt kínálják a bankok

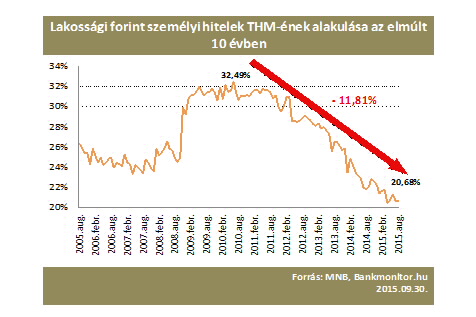

A jegybanki alapkamat folyamatos csökkenése a személyi kölcsönök kamatára, ezáltal a thm-jére is kihatott. Az elmúlt 5 évben a csökkenés igen látványos: 32,5 százalékról 20,7 százalékra mérséklődött az átlagos thm.

20,7 százalékos thm-nek azonban nehéz örülni 1,35 százalékos jegybanki alapkamat mellett… A személyi kölcsönök mögött nem áll erős biztosíték (ingatlanfedezet), a bank számára, így alapszabály szerint drága lesz ezen hitelmegoldás. (Az is igaz viszont, hogy 1 millió forint alatt hiába is adnánk ingatlanfedezetet a hitelfelvétel mögé, a jelzáloghoz kapcsolódó járulékos költségek miatt nem nyújtana érdemben kedvezőbb megoldást a jelzáloghitel.)

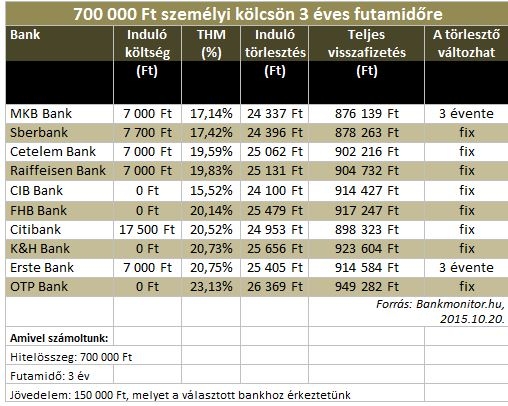

A banki kínálatban erősebb változások is megjelentek és ma már a 20,7 százalékos átlag-thm mellett bőven találunk lényegesen alacsonyabb kamatszinten is személyi kölcsönöket. Átlagjövedelem (150 000 forint) és átlagos hitelösszeg (700 000 forint) esetén például az alábbi főbb kondíciók mellett kínálnak személyi kölcsönt a bankok.

Mint látható a legolcsóbb és legdrágább hitelmegoldás között az adós által teljesítendő összes visszafizetés vonatkozásában mintegy 12 százalékos differencia mutatkozik, ami 700 ezer forintos kölcsönösszegre vetítve majdnem 82 ezer forintos különbséget jelent. A jó döntésnek tehát itt is komoly anyagi előnyei lesznek.

Ha személyi kölcsönre van szüksége, az alábbi kalkulátor használatával nézheti meg a rendelkezésre álló banki ajánlatokat:

Változhat a törlesztő?

A pénzügyi válságot követően a legnagyobb drámát az adósok számára a törlesztőrészletek hirtelen bekövetkezett jelentős emelkedése okozta. A devizakockázat ma már kikerült a magyar lakossági hitelezésből, ami maradt az a kamatok jövőbeni potenciális változása.

A jó hír, hogy ma már a bankok kínálatában dominál a teljes futamidő alatti fix törlesztés, vagy a legalább 3 évig változatlan törlesztő. A hitelfelvevő szempontjából a kiszámíthatóság és stabilitás tehát adott, 3 éven túli hitelfelvételnél (a jellemző banki maximum 7 év) azonban már érdemes tudatosan választani a végig fix, vagy 3 évente változó törlesztésű hitelek között – tanácsolják a bankmonitorosok.