A Nemzeti Adó- és Vámhivatal (NAV) egy október eleji közleményében számolt be arról, hogy a „foglalkoztatotti riasztással” kiszúrtak egy céget, amely járulékbevallás és -fizetés nélkül akarta foglalkoztatni 110 bejelentett dolgozóját. Annak jártunk utána, mit jelent a foglalkoztatotti riasztás, és milyen eredményeket ért el ezzel az eszközzel az adóhatóság. Egy szakértőt arról is megkérdeztünk, mivel járhat a dolgozóknak, ha trükközik a munkáltató.

Szemmel tartják a foglalkoztatói láncolatokat

Mint kiderült, a NAV évek óta törekszik a szabálytalan foglalkoztatások feltárására – az informatikai rendszer 2017 májusában indult és azóta is folyamatosan fejlesztik. De mit is tud a „foglalkoztatotti riasztás”?

A foglalkoztatással kapcsolatos csalárd magatartások egyik tipikus formája a gyakori munkáltatóváltás. Arra a jelenségre utalt a NAV, amikor valaki ugyanazt a munkát végzi ugyanazon a munkahelyen, mégis gyakran változik a munkáltatója. Nem arról van tehát szó, hogy a dolgozó vált munkahelyet, hanem a feje felett időről időre lecserélődik a munkáltatója. A foglalkoztatói cégláncok így próbálják követhetetlenné tenni a lépéseiket, hogy ezzel elsíbolhassák a közterheket.

A foglalkoztatotti bejelentésekből azonban a NAV látja a sűrű munkáltatóváltást, amely ugyan szinte szektorsemleges, ám leginkább mégis a jelentős humánerőforrás-igényes ágazatokban jellemző. Mint a 2022-es adóhatósági ellenőrzési tervben olvasható, a gyors hatósági reakció kiemelt feladat, amikor nagy élőmunkaerő-igényű foglalkoztatásnál akarnak feltárni csalárd adózói magatartást, például vagyonvédelemmel, munkaerő-kölcsönzéssel és takarítással foglalkozó cégeknél.

A foglalkoztatási riasztás rendszere csak bizonyos TEÁOR szerinti tevékenységekre fókuszál. Az összegyűjtött adatok és az ellenőrzési tapasztalatok lehetővé teszik, hogy nyomon kövessék a szabálytalanul foglalkoztató munkáltatók valamennyi dolgozójának minden új foglalkoztatóját. A NAV szerint ezáltal az azonnali kockázatelemzés és a szükséges intézkedés is megoldható.

2 millió dolgozó munkáltatóit figyelik

A NAV szerint mostanra csökkent a reakcióidejük, ugyanis már nem kell megvárniuk a foglalkoztatás kezdetétől számított első járulékbevallást (a tárgyhót követő tizenkettedikét) a célzott kockázatelemzés elindítására, az esetleges foglalkoztatási láncolat felderítésére. Már a bevallási határidő előtt kideríthető a korábbi foglalkoztatóhoz köthető láncolat, illetve, hogy kik a haszonhúzók, akik a jogellenes konstrukció előnyeit élvezték/élvezik. Sőt, az alkalmazással már nemcsak a feltárt szabálytalansággal érintett foglalkoztatók munkavállalóit látják, hanem cirka egy éve valamennyi munkavállaló új foglalkoztatóját is. Így szerintük még szélesebb körben megelőzhetők a szabálytalanságok.

A jelenlegi rendszer mintegy 2 millió magánszemélynél vizsgálja napi gyakorisággal, hogyan változik a biztosítotti bejelentések (’T1041) adattartalma, így elemezni tudják a foglalkoztatók járulékbevallási és -megfizetési hajlandóságát. A NAV szerint ezzel biztosítható a foglalkoztatói kör folyamatos adóhatósági kontrollja, illetve így meg tudják akadályozni a csalárd szándékú foglalkoztatók pénzkivonását. A program előnye a folyamatba épített kockázatelemzés, azaz a bejelentés pillanatától rendelkezésre álló információk, adatok hasznosítása, és az azonnali reagálás lehetősége – tették hozzá.

Adószámtörléssel is járhat

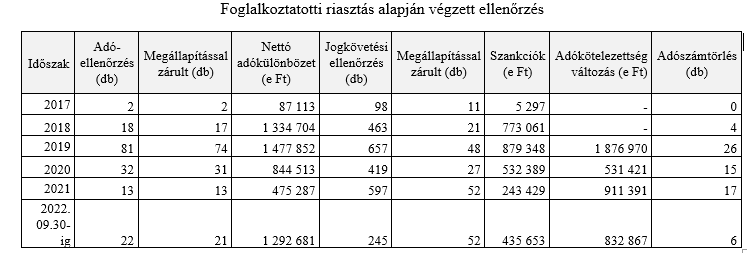

A működés óta elért eredményekről a NAV kérésünkre küldött egy összesítést is. Ez alapján a 2017-es bevezetés óta idén szeptember végéig 168 adóellenőrzést indítottak, amiből 158 zárult megállapítással, és nettó 5,5 milliárd forint adókülönbözetet tártak fel. Jogkövetési eljárásból ennél jóval több, 2479 indult, és 211 zárult megállapítással, melynek révén csaknem 6,8 milliárd forint bírságot szabtak ki, és több mint 4,1 milliárd forint többlet adókötelezettséget tártak fel.

Azt is írták, hogy a rendszer működése, a folyamatos kockázatelemzés és a szükséges mértékű adóhatósági fellépés mellett Ezt úgy értik, hogy a hatóság gyors reagálása miatt, illetve a cselekmények sorozata nyomán az adózó jogkövetővé válik, vagy ha nem együttműködő, a NAV törli az adószámát, egyúttal kezdeményezi a cég törlését az illetékes bíróságnál.

A dolgozóknak erre érdemes figyelniük

A Niveus Consulting Group könyvelési és bérügyviteli üzletágvezetőjét, Horváth Zsófiát arra kértük, dolgozói szemszögből adjon áttekintést. Mikor lehetünk biztosak abban, hogy minden rendben van a foglalkoztatásunkkal, illetve mivel járhat, ha a munkáltató trükközik?

A Tb-törvény alapján a munkaviszonyban álló személy biztosított. A munkaviszony érvényesen akkor jön létre, ha a felek – a munkáltató és a munkavállaló – a munkaszerződést írásba foglalták. Alapvetően a munkáltató oldalán merülnek fel a foglalkoztatással összefüggő bejelentési, nyilvántartási, járulék-megállapítási feladatok. (A megszerzett jövedelem után a személyi jövedelemadó éves bevallása viszont a magánszemély feladata.)

A munkaszerződés mellett még számos más iratból, illetve tényből is megállapítható, hogy a foglalkoztatás létrejött és folyamatosan fennáll. Ilyen irat például a jelenléti ív, de alátámasztásként szolgálhatnak a munkatársak tanúvallomásai is. A munkaszerződés megkötése mellett biztonságot adhat a foglalkoztatói igazolás is, amelyet a munkaviszony kezdetekor kell megkapnia a dolgozónak a munkáltatójától, és amely a biztosított adatainak nyilvántartásba vételét igazolja.

Ha a munkáltató trükközik

Amennyiben a munkaviszonyban álló magánszemélyt nem jelentik be biztosítottként a hivatalos nyilvántartásokba, nem lesz jogosult az egészségbiztosítás és a nyugdíjbiztosítás pénzbeli ellátásaira (például táppénzre, öregségi nyugdíjra). Az egészségbiztosítás természetbeni szolgáltatásainak (például az orvosi ellátásnak) az igénybevételéhez pedig a biztosítotti nyilvántartásban nem szereplő személyeknek egészségügyi szolgáltatási járulékot kell fizetniük (2022. január 1-jétől ez havi 8400 forint, illetve 280 forint/nap), amiről a NAV küld tájékoztatást.

Abban az esetben, ha a munkáltató bejelentette biztosítottként a munkavállalót a hatóságok felé, a munkabér után fizetendő társadalombiztosítási járulékról havonta kell adatszolgáltatást benyújtania – ez a bevallás a NAV felé. Amennyiben elmarad a bevallás benyújtása, a NAV a Cégkapu értesítési tárhelyen keresztül szólítja fel a foglalkoztatót a mihamarabbi pótlásra.

- Az egészségbiztosítás pénzbeli ellátásait a fentiek szerint bevallott jövedelem alapján kell kiszámítani.

- A járuléklevonás ténye a nyugdíjbiztosítási ellátások szempontjából fontos, hiszen szolgálati időnek számít, ha a biztosítottól levonták az előírt nyugdíjjárulékot az adott időszakra.

- Ha a biztosítási jogviszony ténye, időtartama a társadalombiztosítás nyilvántartásaiból megállapítható, azonban a nyugdíjjárulék levonásának ténye nem, akkor vélelmezni kell a nyugdíjjárulék levonását.

Amennyiben a foglalkoztatás-felügyeleti hatóság helyszíni ellenőrzése során be nem jelentett foglalkoztatásra derül fény, a hatóság vélelmezheti a munkaviszonyt. Ilyenkor a foglalkoztatásra irányuló jogviszonyt – amely biztosítási jogviszonyt is keletkeztet – a szabályszegés megkezdésétől visszamenőleg, a 30. naptól állapítja meg a hatóság. Kivétel, ha az eljárás során bizonyítható, hogy a bejelentés nélküli foglalkoztatás a harminc napot meghaladta – ilyenkor a foglalkoztatási jogviszony bejelentésének a tényleges időponttól kell megtörténnie.