A forintosításkor a korábbi devizahitel kamata a 3 hónapos BUBOR (referenciakamat) felett 1-4,5 százalékkal lehetett csak magasabb. Mivel abban az időben a BUBOR értéke 2,1 százalék volt, az 1-4,5 százalékos kamatfelárat rászámítva a forintosított hitel kamata valahol 3,1-6,6 százalék között lehetett.

A kulcs az, hogy a korábbi devizahitel egy gyorsan változó forinthitelre változott át. Sőt, attól függően, hogy mennyi volt a hátralévő futamidő, a kamatfelárat 3-5 évente a bankok meg is változtathatják. A 3 éves időszak épp most érkezik el, bár a piaci folyamatok fényében ezen a téren is kedvező változásra készülhetünk.

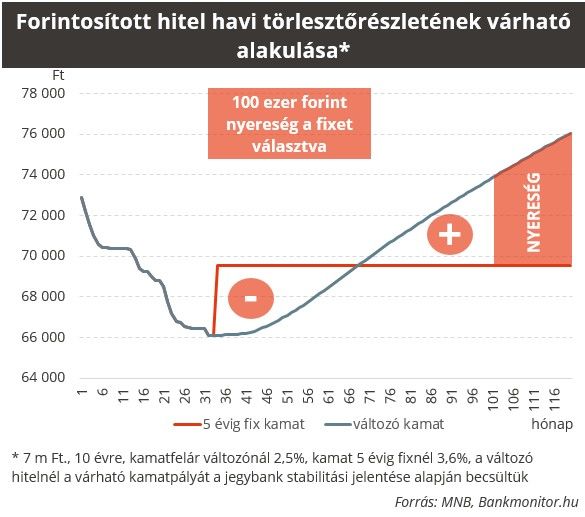

Egy gyors számítással láthatóvá válik, hogy egy 2015 elején 7 millió forintos tartozás törlesztője (10 éves hátralévő futamidőt feltételezve) kamatfelártól függően mostanára 9-10 százalékkal csökkent. Másként fogalmazva, 2,5 százalékos kamatfelár esetén a 73 ezer forintos havi törlesztőrészlet 66 ezer forintra esett.

Minél hosszabb volt a forintosításkor a hitel hátralévő futamideje, annál nagyobb volt a kamatesés hatása, a Bankmonitor számításai szerint akár 15 százalékkal is csökkenhetett a törlesztő 2015 februárja és 2017 novembere között. De ennél

Az első eset az, ha nem vagyunk félősek és a háromhavonta változó kamatú lakáshitelünket szintén egy változóra cserélnénk le. Ekkor van egyszerűbb dolgunk, hiszen csak azt kell nézni, hogy az éppen aktuális hitel kamatfelára mekkora. A legolcsóbb változó hitel átlagos hitelfelvevő esetében 2,4 százalékos kamattól érhető el, így jelenleg csak akkor éri meg leváltani a hitelt, ha a régi kamata 2,5 százalék felett van.

A másik eset már összetettebb. Valószínűleg a többség azt szeretné, hogy a lehető legkevesebbet fizesse ki. Márpedig egy gyorsan változó hitel kamata megemelkedik, ha nő a BUBOR. A jegybank stabilitási jelentésében találtunk egy meglehetősen érdekes ábrát, ami alapján kiszámítható, hogy a jegybank milyen BUBOR-ral számol a következő 10 évben.

Ennek alapján eléggé elborzasztó helyzet várhat ránk. A referenciakamat 2019 elején 0,3 százalék körül alakulhat, viszont utána nagyobb sebességgel kezd emelkedni, és 5 év múlva már a 2 százalékot, 7 év múlva pedig a 3 százalékot is meghaladhatja. Ha ezt elfogadjuk, akkor nagyon gyorsan rögzített kamatú hitelre kell váltani.

A drágább lehet végül az olcsóbb

A fogyasztóbarát lakáshitelek minimum 3 éves kamatfixálástól érhetők el. Mi azt néztük meg, hogy mi van, ha az ügyfél átlagos fizetés mellett egy 5 évre rögzített hitelt venne fel. A Bankmonitor hitelkalkulátor szerint a legolcsóbb ilyen hitel kamata 3,6 százalék.

Magyarul, az időszak elején (35 hónapig) legrosszabb esetben is 3500 forinttal fizetünk többet a hitelért. Ellenben ezt követően a maradék időben már olcsóbb lesz a hitel törlesztője, mert olyan mértékben nő meg a változó kamata, hogy összesítve meghaladja a fix kamatát. Idővel a különbség is egyre nagyobbra nő, és végső soron 100 ezer forinttal fizetünk ki kevesebbet.

Összefoglalva:

Most ez utóbbiak kifejezetten olcsók és még olcsóbbak lesznek a jegybank intézkedései miatt. Ha valóban bejönnek a fent bemutatott számítások, akkor egy elsőre drágábbnak tűnő fogyasztóbarát hitel is végső soron spórolást jelent.

Használja a következő lakáshitel-kalkulátort és nézze meg, hogy melyik hitellel jár a legjobban!

Kiemelt kép: MTI/Czeglédi Zsolt