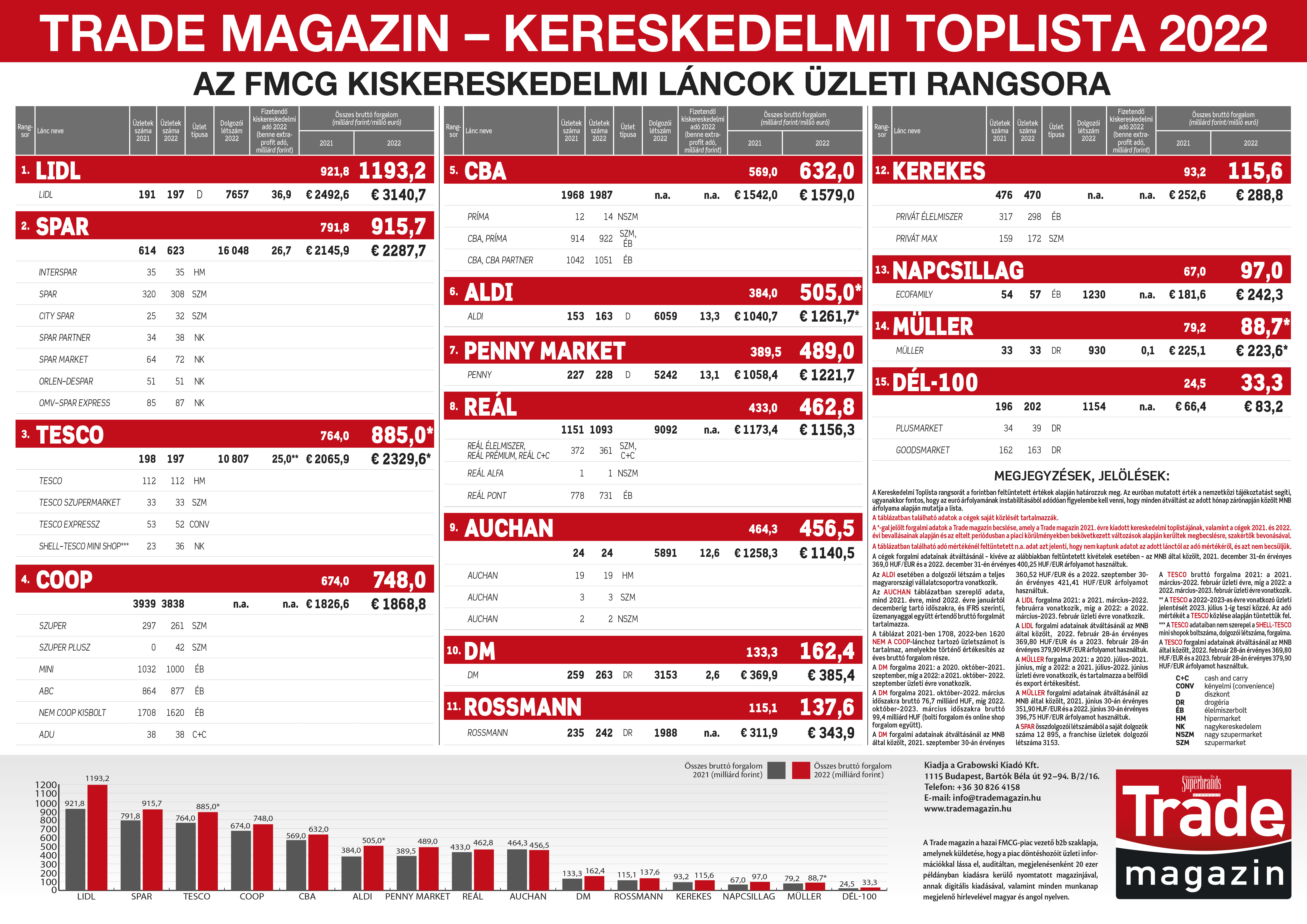

A diszkontláncok szárnyalása töretlen volt 2022-ben is – ez derül ki a Trade magazin friss FMCG kereskedelmi toplistájából. A Lidl jókora előnnyel megőrizte első helyét, de míg korábban a diszkont-triumvirátust jelentő Lidl, Penny, Aldi sorrendjében évek óta nem volt változás, most az Aldi megelőzte a Pennyt, összesítésben pedig a 9. helyről a 6. helyre lépett előre, a Lidlhöz hasonló, 30 százalék körüli forgalombővüléssel. Ezzel tehát maga mögé utasította a Penny láncot is, és bár a forgalmuk hasonló értékeket mutat, a boltszámuk jelentősen eltér – az Aldi jóval kevesebb üzletben bonyolított kicsivel több forgalmat, mint versenytársa. Összesítésben egyébként a Penny is lépett egyet előre, így 2022-ben a 7. helyen zárt.

Az idei toplista meglepetése, hogy 15 szereplősre bővítették a rangsort. Ennek oka, hogy egyre többen érik el azt a forgalmi határt, amivel az adott évben be lehet kerülni – kommentálta a lépést a toplistát évek óta megjelentető Trade magazin ügyvezető-főszerkesztője, Hermann Zsuzsanna. Hozzátette, példátlan az új szereplők – a Kerekes, a Napcsillag, a Dél-100 – által üzemeltetett láncok sikere, forgalmuk bővülése, még akkor is, ha tudjuk, hogy az infláció minden lánc forgalmán nagyon sokat dobott.

A táblázatban mindig bruttó forgalmak szerepelnek, ami persze messze van a profittól, de még a nettó árbevételtől is. Amit még érdemes megemlíteni, hogy nem csak az eladási árak nőttek, a másik oldalon minden költségelem (üzemeltetési és bérköltségek, beszerzési árak, adók stb.) szintén emelkedett. Az Országos Kereskedelmi Szövetség (OKSZ) közleményt adott ki a toplista kapcsán, amelyben ők is hangsúlyozzák, az árbevétel csak azt mutatja meg, hogy a vásárlók mennyi pénzt hagytak a pénztáraknál. Az éves beszámolók szerint a kiskereskedők többsége a növekvő költségek miatt vagy veszteséges lett, vagy nyereségessége jelentősen csökkent – hívta fel a figyelmet az OKSZ.

A hipermarketek közül a Sparnak és a Tesconak is sikerült megőriznie a pozícióját, és bár az Auchan visszacsúszott 3 helyet (a 6.-ról a 9.-re), elvitathatatlan, hogy a teljes toplista összes lánca közül a forgalmi adatok és a boltszám alapján a legnagyobb hatékonyságot az Auchan könyvelheti el – emelte ki Hermann Zsuzsanna. A drogériák az elvártak szerint tartották a forgalmi bővülésüket, bár közöttük is akadnak extra kiemelkedők, mint ahogy a legkisebb Dél-100 lánc is, amely így idén már bekerült a toplistába.

A hazai láncok táborában a legnagyobbak között (Coop, CBA, Reál) nincs változás a sorrendben, a két számjegyű forgalmi bővülés egyértelmű, igaz, hogy ezzel az inflációs emelkedést nem követték. A kisebb hazai láncok bővülésére viszont joggal kapja fel a fejét mindenki, hiszen kiemelkedően sikeres üzletstratégiát mutatnak a számok.

A toplista idén két adatsorral bővült. Az egyik a dolgozói létszám, amellyel a kereskedelemben foglalkoztatottak létszámának fontosságára szeretnék felhívni a figyelmet tényszerűen. A nemzetközi láncok által foglalkoztatott dolgozók száma tavaly megközelítette az 58 ezret. A másik kiemelt adat a kereskedelmi adó, amelyből a táblázatban szereplő nemzetközi láncoknak 2022-ben több mint 130 milliárd forintot kellett befizetniük.

Magyar láncok, kontra multik

2010-ig visszamenőleg megnéztük, hogy az azóta a toplistában állandóan szereplő boltláncoknál hogyan változott a boltszám és a forgalom, külön a magyar és a multi láncoknál. Kicsit azért is, hogy kiderüljön, vajon mennyire jártak sikerrel a kormányzati törekvések és intézkedések a multik kiszorítására. A számokból ez nemigen rajzolódott ki.

A boltszámnál egyértelmű és jelentős visszaesés mutatkozott a magyar láncoknál, 10,6 ezerről 7 ezerre csökkent az üzleteik száma, miközben a multiknál 1453-ról 1937-re emelkedett az egységek száma – a legnagyobb bővülés az Aldinál, a Sparnál és a Lidlnél látható, míg a Tesconál mérsékelt csökkenés mutatkozott.

Az átlagos forgalomnövekedés kicsit több mint 100 százalékos volt ebben az időszakban, de ezen belül brutális különbségek látszanak. A három magyar láncon kívül a Tesco volt még, amely 2010 és 2022 között 50 százalék alatt tudta csak növelni a forgalmát. Kimagaslóan élen járt az Aldi, a harmadik éve toplistavezető Lidl, a Rossmann, valamint a Penny, de több mint duplájával növelte forgalmát a DM, a Spar és az Auchan is. A Lidl bruttó forgalma tavaly már közelítette az 1200 milliárd forintot.

Így spórolunk a vágtató infláció miatt

A toplista mellett fontos az is, hogyan változtak a vásárlói szokások. Az összefoglaló erre is kitért, megemlítve, hogy 2022-ben a fogyasztói bizalmi index folyamatosan romlott Magyarországon, sőt, egyre jobban kezdünk leszakadni az európai átlagtól is. Vásárlóerőben az egy magyar háztartás által elkölthető 8700 eurónyi jövedelem már csak a 30. helyre elegendő az európai rangsorban. Miközben tavaly az élelmiszerinfláció az év eleji 10 százalékról év végére felkúszott közel 45 százalékra.

2022-ben a háztartások FMCG-vásárlásai (napi fogyasztási cikkek, például az élelmiszerek, testápolási szerek, tisztítószerek) értékben 16,8 százalékkal nőttek. A drágulás miatt az elsődleges vásárlást befolyásoló tényező az ár lett. Ezzel persze a promóciók szerepe is nagyon fontossá vált kiemelten az év végi hónapokban. Az árfókusz magával hozta a diszkontok további forgalmi jelentőségét, piaci részesedésének további emelkedését a GfK adataiban is.

A RetailZoom adatai alapján az árnövekedés a 2021–2022-ben a hazai láncok üzleteiben folyamatosan elérhető mintegy 20 ezer terméknél elérte az 54 százalékot. Ez az emelkedés 2020-tól számolva már 73 százaléknál jár. Ebben a környezetben a fogyasztók különböző spórolási stratégiákat alkalmaznak. Tavaly leggyakrabban nagy kiszerelésekre váltottak, egyszerre kevesebbet vásároltak, de gyakrabban, illetve olcsóbbra – például saját márkára – cserélték a megszokott termékeket.

A teljes piacon a saját márkák a NIQ adatai alapján, Magyarországon 2 százalékpontos piaci részarány-emelkedéssel elérték a 30 százalékot. E termékek jelenléte a diszkontokban 60 százalék fölötti, a többi csatornában 10–15 százalék körül mozog. A RetailZoom adatai alapján a hazai láncokban a saját márkák jelenléte 61 százalékkal nőtt egy év alatt, vagyis 9 százalékról 14 százalékra.

Emellett óriásira nőtt a különbség Budapest és a vidék között, és – olvasható szintén a RetailZoom 2022. évről szóló jelentéséből. A Budapesten nagykosaras bevásárlást lebonyolítók aránya átlagosan 15,6 százalék, szemben a vidéki mindössze 6,4 százalékkal. Míg Budapesten az átlag nagykosárérték 29 100 forint körül mozgott, addig vidéken 13 650 forintnyi volt jellemző, ami 130 százalékos eltérést jelent – ráadásul folyamatosan nő.

Tízből nyolc háztartásnak a saját bevallása szerint és a GfK adatai alapján határozottan vissza kell fognia a kiadásait, ami a korábbi gyakorlattal ellentétben már tetten érhető a vásárlásaikban is. 63 százalékuk nem engedheti meg magának ugyanazoknak a termékeknek a beszerzését, mint korábban. Az árszínvonal 2023 elején még mindig 40 százalék feletti az egy évvel korábbihoz képest, és az év derekán sem jobb igazán a helyzet, megannyi intézkedés mellett sem. Kevesebbet költünk, többször járunk boltba, és többször kisebb kosarakat vásárolunk.

Kis kosár, nagy kosár, offline, online kereskedelem

A piaci körülmények változásai miatt a háztartások vásárlói magatartása folyamatos átalakulásban van. Az offline csatornákban a nagy kosarak jelentősége csökkent, a kis kosarak jelentősége megnőtt. Az online csatornában ezzel ellentétben a nagy vásárlások, sok terméket tartalmazó kosarak részaránya dominánssá vált. Míg a kosárérték a fizikai üzletekben 16 000 forint körül alakult, az online csatornában a nagykosarak értéke elérte 24–25 ezer forintot. Az GfK adatai alapján az online FMCG-csatorna értékbeli jelentősége a teljes piacon 2,3 százalékos, ami stabil 22 százalékos penetrációval párosult, és az egy vásárlóra jutó költés folyamatosan emelkedik. Ez azt jelenti, hogy ugyanannyi vásárló többször és többet költ az online csatornában.

A magyar háztartások 32 százaléka vásárol FMCG-termékeket online, és csupán 5 százalék azok aránya, akik havonta többször teszik mindezt. Az online FMCG-forgalom növekedése meghaladta tavaly a 30 százalékot. A GKID-Mastercard által nemrégiben publikált adatok azt mutatják, hogy az FMCG-kategóriába tartozó élelmiszerek, drogéria, valamint háztartási cikkek online kereskedelmi forgalma 2022-ben elérte a bruttó 141 milliárd forintot. Ebből A TOP10 kereskedő (Kifli.hu, Tesco, Auchan, Rossmann, DM, Pelenka.hu, Spar, iDrinks, Foodora, Wolt) 99,5 milliárd forintot realizált, ami 70,4 százalék.