Nem véletlen, hogy egyre többet hallani a rendszer fokozódó instabilitásáról. Sokan teljes összeomlását jósolják, többen pedig azt tanácsolják, hogy jobb, ha nem is számolunk majd állami nyugdíjjal.

Ha nem is vagyunk ennyire borúlátóak, akkor sem mehetünk el a tények mellett. A felosztó-kirovó nyugdíjrendszer nagy közös “malacperselyébe” érkező nyugdíjjárulékok összege a fent említettek miatt ugyanis egyre kevesebb, így ezzel arányosan a kifizethető nyugdíjak mértéke is folyamatosan csökken.

Sajnos a negatív változás akkor is érinteni fog mindket, ha az átlagnál jobban élünk és havonta sok százezer forintot keresünk. Nem meglepő tehát, ha már jóval a nyugdíjba vonulás előtt kíváncsiak vagyunk arra, hogy mennyi lehet majd a ránk eső, várható öregségi nyugdíj. De talán még ennél is fontosabb, hogy mire lesz az elég?

Miután az interneten fellelhető becslések lesújtó eredményével szembesülünk, sokan gyorsan el is kezdünk lehetséges alternatívákat keresni az okos kiegészítésre. Ezt nagyon is jól tesszük.

Mindenek előtt azonban fontos megértenünk a nyugdíjrendszert érintő változások miértjét, amiben a Nyugdíj Másképpen szakértői csapatát hívtuk segítségül, akik az okok ismertetése mellett a várható nyugdíj számítása és kiegészítése kapcsán is elárulnak néhány jövedelmező tippet.

Hol a bibi?

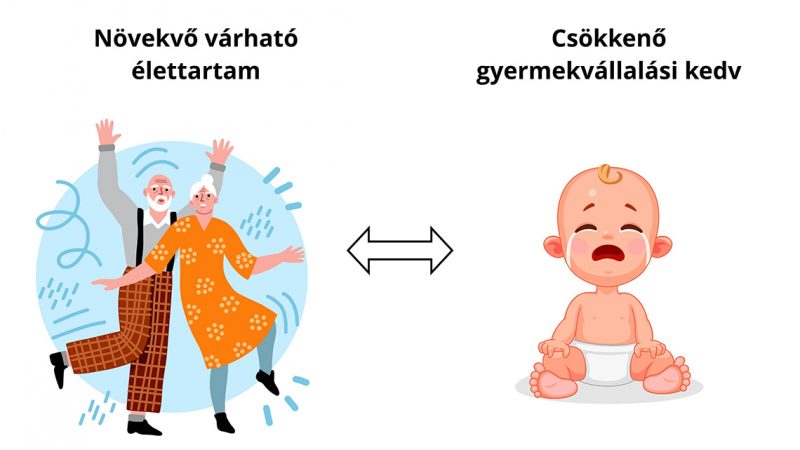

Meghökkentő adat, hogy Magyarországon az utóbbi 15 évben több mint 10 évvel nőtt meg a születéskor várható élettartam, ami 2019-es adatok szerint 76 évre tehető. Ráadásul az utóbbi években nem csak a születéskor, de a 65 éves korban várható élettartam is növekszik, ami azt jelenti, hogy az életpályán belül is nő az időskori életszakasz.

Emellett pedig a nyugdíjas korosztály népességszámának változása is jelentősen befolyásolja a nyugdíjrendszert: “Magyarországon a 65 éves és ennél idősebb népesség aránya 1990 és 2017 között 13%-ról 19%-ra növekedett, és az előrejelzések szerint 2070-re eléri a 29%-ot.” – olvasható a demográfia.hu oldalán.

Hazánk lakossága a KSH adatai szerint 2001-től 2017-ig már több mint 400 ezer fővel csökkent. Ennek egyik oka a természetes fogyás, vagyis, hogy a halálozások száma meghaladja a születésekét. A csökkenés másik oka pedig a magyarok egyre nagyobb arányú elvándorlása, amelyet a külföldi állampolgárok bevándorlási egyenlege sem tudott kiegyenlíteni.

Az ország lakossága a 2021-es adatok szerint 9,7 millió fő, amely a reálisnak tartott becslések szerint 2070-re 7,75 millióra, kedvezőtlen esetben pedig 6 millió főre csökkenhet.

Inflációkövető nyugdíj?

A szakszervezetek régóta kifogásolják a kormány kizárólag inflációkövető módszerét a nyugdíjak meghatározása tekintetében. A 2021-re kiírt 3%-os mértékű nyugdíjkorrekció azonban biztosan csekélyke vígasz a nyugdíjasoknak, hiszen a koronavírus újabb hulláma miatti gazdasági változások is jelentősen rontják a számokat, emiatt újabb korrekciók várhatók.

Ez szép és jó, de valljuk be, hosszú távon ez sem bizonyul megoldásnak, ugyanis hiába növekszik a nyugdíj mértéke az infláció értékével, a fogyasztási- és használati cikkek, a szolgáltatások árai sajnos ennél nagyobb mértékben emelkednek.

A legnagyobb változások természetesen 2019-ről 2020-ra láthatók, de összességében sem tekinthetők pozitívnak. Az előbbiekkel együtt pedig jogosan merül fel a kérdés, hogy mi várható a körülmények és problémák tükrében a nyugdíjak kapcsán.

Mire számíthatunk a nyugdíjak tekintetében?

A valós adatokon és statisztikákon alapuló becslésekhez egy mutatóra alapozhatunk, ez pedig nem más, mint a függőségi ráta, vagy másnéven eltartottsági ráta, ami megmutatja, hogy egy aktív munkavállalóra mennyi nyugdíjas eltartott jut.

A mutató megmutatja, hogy mennyi nyugdíjast kell eltartania a munkavállalóknak, és minél magasabb a ráta értéke, annál rosszabb a helyzet. Sajnos a számok az elmúlt években folyamatosan és egyre inkább nőttek és nőni is fognak, ez pedig azt jelenti a nyugdíjunkra nézve, hogy ha a járulékok mértéke nem változik, akkor 2045-re körülbelül fele akkora nyugdíjat fogunk kapni, mint azok, akik most érik el a nyugdíjas kort.

Ugyan jogos elvárás lenne, hogy az állam fedezze a nyugdíjakat, de ahogy láthatjuk, erre egész egyszerűen nem elég az utánunk következő generáció, így egyre kevesebből kell majd az államnak gazdálkodnia.

Természetesen ez nem csak hazai probléma, többféle megoldás napvilágot látott már a globális probléma mérséklése és a megoldás céljából.

A hazai állam több dolgot tehet a nyugdíjhelyzet kezelésére:

- növeli a fizetendő járulékokat

- megemeli a nyugdíjkorhatárt

- vagy egész egyszerűen csökkenti a nyugdíjak mértékét.

Mivel a nyugdíjjárulékok már így is az egekben, a legvalószínűbb az, hogy a nyugdíjkorhatár fokozatos emelése mellett dönt a kormány, azonban csak az egyik intézkedés bevezetése valószínűleg nem lesz elég ahhoz, hogy mérsékeljék a károkat, a nyugdíjak mértéke így is csökkenni fog.

A tanulság tehát az, hogy jobb, ha magunk vesszük kézbe nyugdíjunk sorsát és elkezdünk takarékoskodni, vagyis gyűjteni a nyugdíjunk kiegészítésére. Szerencsére a nyugdíjcélú öngondoskodást az állam is támogatja. A kimondottan erre a célra létrejött megtakarítások után ugyanis évi +20 % adójóváírás jár, amely az SZJA-nkból kerül visszatérítésre.

Tervezzünk előre!

Az állam érdeke is, hogy már idejében, saját magunk gondoskodjunk a nyugdíjunkról. A Nyugdíj Másképpen szakértői azt is elárulják, hogyan:

Első lépésként derítsük ki, hogy mennyi állami nyugdíjra számíthatunk. Ebben ma már okos online kalkulátorok segítenek, valamint érthető szöveges tájékoztatást is kaphatunk az eredményekről.

Második lépésként gondoljuk át, hogy mennyi az az összeg, amelyre mindenképpen szükségünk lesz idős korunkra, vegyük sorra terveinket, céljainkat.

Harmadik lépésként pedig ismerjük meg lehetőségeinket és válasszunk a céloknak megfelelő nyugdíj előtakarékossági formát.

Habár a megtakarításokat az állam is támogatja, nagyon fontos tudni, hogy ezek tőle teljesen független pénzügyi termékek. A folyamatosan gyarapodó és hozamokat termelő pénz egy saját, privát számlán gyarapodik, így nem fordulhat elő olyan eset, ami anno a magánnyugdíjpénztárak esetében. Érdemes tehát minél előbb cselekedni és elkezdeni gyűjteni egy célirányú megtakarításban.

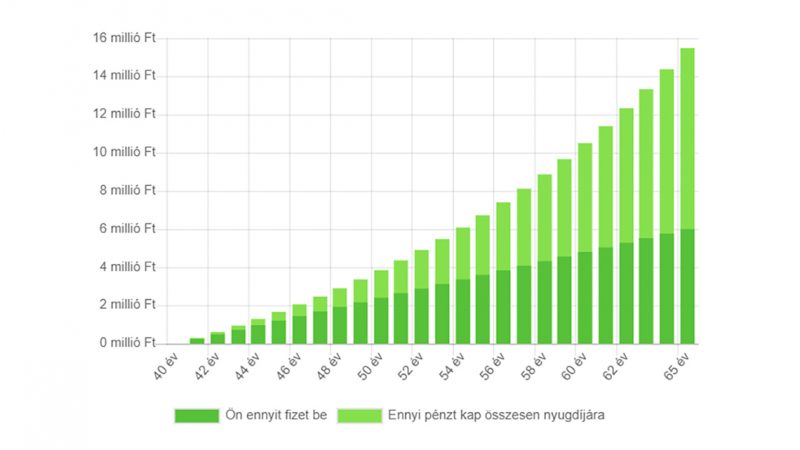

Összességében akkor járhatunk a legjobban, ha a nyugdíjkorhatárig még legalább 10-15 évünk hátravan. Ha például 40 évesen kezdünk bele egy előtakarékosságba és 20.000 Ft-ot minden hónapban nélkülözni tudunk, akkor 15.479.522 Ft lehet a várható megtakarítási összeg, aminek dönthetünk a sorsáról. Felvehetjük egy összegben, vagy havi járadékként is. Ez utóbbi esetben a példát alapul véve havonta 110.660 Ft-tal egészíthetjük ki állami nyugdíjunkat.

Extra tipp: Ha minden évben figyelemmel kísérjük az infláció mértékét és ennek megfelelően, évről évre egy picivel többet teszünk félre, elérhetjük, hogy a befizetett pénz, az állami adójóváírás és ezek hozamai megtartsák értéküket.