A hazai lakhatási válság sajnálatos velejárója, hogy ebből a célból. Emiatt a kormány újabb és újabb hitelprogramokkal kívánja ösztönözni a lakosságot a hitelfelvételre (Babaváró, munkáshitel, CSOK+, falusi CSOK). A GKI szerint felmerül a kérdés,

A közel 4 millió háztartásból 2011-ben 1,25 milliónak volt lakás- és/vagy jelzáloghitele, ami 2024 I. negyedévére 800 ezerre csökkent. Emellett a lakásvásárlásra is fordítható babaváró hitelt 250 ezren vettek fel.

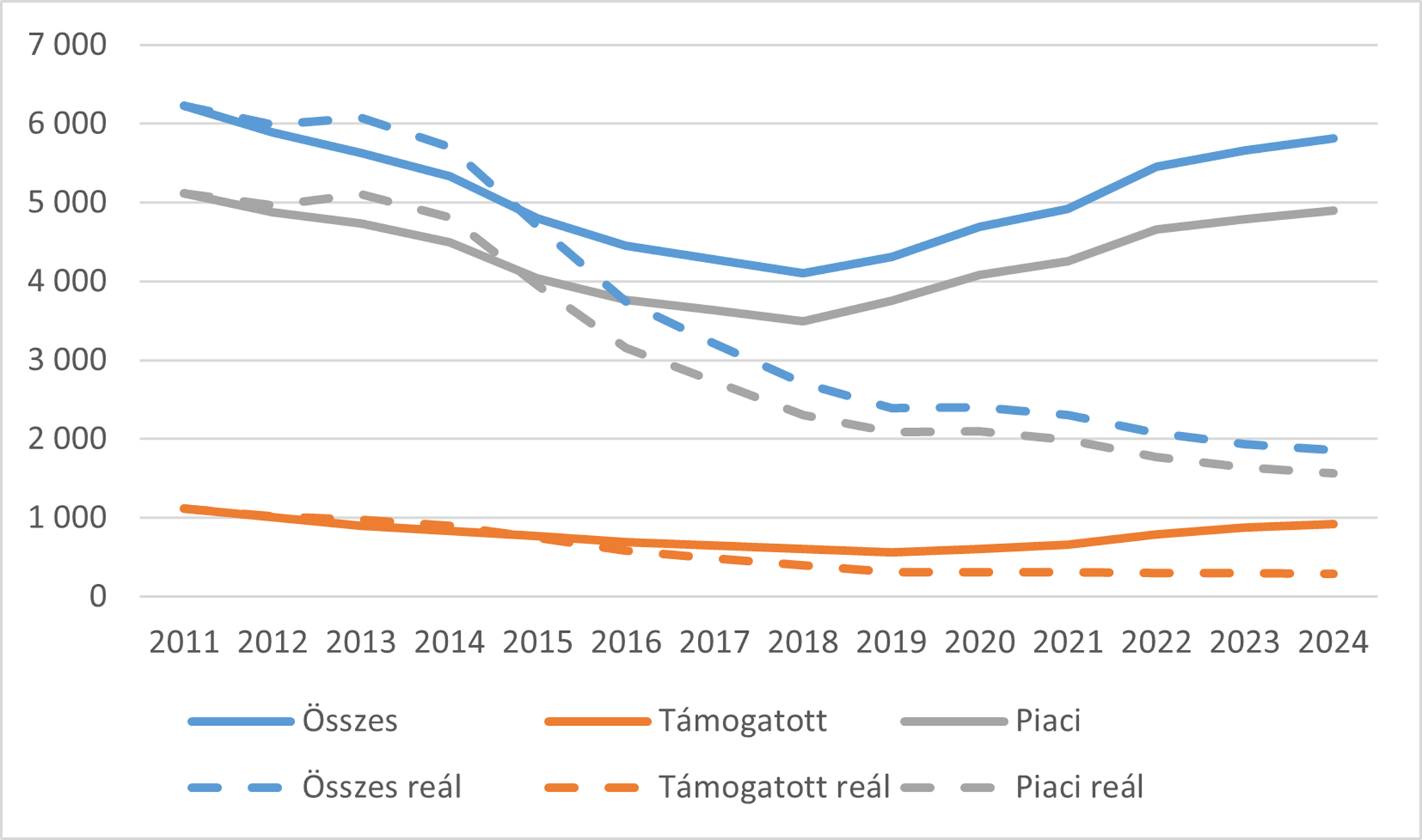

A hazai háztartások lakás- és jelzáloghitel-állományának értéke 2018-ig csökkent, majd 2024-re (5814 milliárd forint) érte el újra a 2013-as szintet (5631 milliárd forint). Ezen belül a piaci hitelek értéke 2019-től, a támogatott hitelek értéke 2020-tól kezdett el növekedni. A Babaváró hitel (2500 milliárd forint) ebben nem szerepel. Ugyanakkor a hitelállomány reálértéke folyamatosan csökken 2011 óta, aminek oka a lakásárak jelentős emelkedése. Ez is azt mutatja, hogy

Az MNB 2020-as lakossági felmérése szerint 1 millió 400 ezer háztartás rendelkezett már jelzálog- vagy lakáshitellel. Amennyiben ezt az értéket korrigáljuk az azóta 60 ezerrel csökkent jelzálog- és lakáshitelek számával, akkor 1340 ezer háztartási hitelt kapunk, aminek feltehetően 90 százaléka aktív háztartások tulajdonában áll (1 millió 200 ezer hitelszerződés).

Ezt érdemes összehasonlítani a hitelképes aktív háztartások számával. A KSH 2023-as, egy főre jutó, jövedelmi ötödök szerinti csoportosítása szerint jó eséllyel csak a felső három jövedelmi ötöd „lakáshitelképes”, ami 1 millió 900 ezer aktív háztartást jelent. Ebből célszerű levonni a felső kettő vagyoni tized korábban hitellel nem rendelkező háztartásait (400 ezer háztartás), amelyek nincsenek hitelfelvételre szorulva. Így

- körülbelül másfél millió aktív háztartás hitelképes,

- amelyből 1 millió 200 ezer, vagyis 80 százalékuk már jelenleg is rendelkezik ingatlan- vagy szabad felhasználású jelzáloghitellel.

A GKI szerint összefoglalva elmondható, hogy a hitelképes magyar háztartások körülbelül 80 százaléka rendelkezik már ingatlan- vagy szabad felhasználású jelzáloghitellel, ami a további, ezt a csoportot megcélzó hitelfelvételi programok hasznosságát egyre jobban megkérdőjelezi. Továbbá fontos figyelembe venni, hogy csak az ingatlan- és jelzáloghitelek számát vizsgáltuk. A további (gépjármű-, folyószámla-, hitelkártya- vagy egyéb) hitelek figyelembevételével a társadalom még nagyobb aránya rendelkezik már hitellel, ami a további háztartási hitelfelvételt ösztönző programok gátja lehet.