Hamarosan jönnek a fogyasztóbarát lakáshitelek

Szinte napra pontosan két hónapja hozakodott elő a jegybank a legújabb tervével, amivel a továbbra is drágának tartott lakáshiteleket próbálná olcsóbbá tenni. Számtalan formában adott hangot a jegybank az utóbbi hónapokban abbéli aggályának, hogy a régió átlagához képest túlságosan magasak a hiteleknél alkalmazott felárak. Azonban érdemi változást nem tapasztaltak, ezért új eszközhöz folyamodnak.

Pedig a bankok igazán olcsón tudnak szabad forráshoz jutni. Gondoljunk csak bele, hogy a lekötött betétekre sok esetben csak alig valamivel többet, mint nulla százalékot fizetnek a bankok. Sőt, a bankközi piacon, a többi banktól is nagyon olcsón tudnak kölcsönt felvenni, és azt kihitelezni. A BUBOR 3 havi értéke mindössze 0,16 százalék, vagyis valóban nagyon olcsón kaphatnak hitelt a bankok rövid távra.

A bank ahhoz képest, amilyen szinten kölcsönt kap, arra rátesz még egy jelentősebb kamatfelárat és ezen a megnövelt szinten kínálja a lakáshitelét. Egyéb költségek még rárakódhatnak, de a hitelkamat mértéke nem sokkal alacsonyabb, mint a hitel thm-je.

A jegybank azt találta ki, hogy létrehoz egy „fogyasztóbarát lakáshitel” minősítést, amit az a lakáshitel kaphat meg, amely:

- a lakosság széles köre számára elérhető

- könnyen érthető, összehasonlítható, egyszerű ügyintézés mellett felvehető

- rejtett költségeket és árukapcsolást nem tartalmaz

- a hitelfelvevő megváltozott igényeihez rugalmasan alkalmazkodik és

- a hitelkiváltásokból eredő előnyök kihasználására ösztönzőleg hat.

A közlemény akkor úgy fogalmazott, hogy két hónapos egyeztetés indul meg, élesben a rendszer ősztől üzemelhet. Igaz, még távol vagyunk ettől, de megnéztük, hogy a Bankmonitor adatbázisában szereplő lakáshitelek legjobbjai milyen változáson mentek keresztül a bejelentés óta.

Óvatos helyezkedés indult

Egyelőre nem ismertek a pontos paraméterek, mindössze arról lehetett érintőlegesen hallani, hogy azok a lakáshitelek kaphatják meg a minősítést, amelyek legalább 3 évre rögzítik a kamatokat (más szóval a kamatperiódus legalább 3 éves).

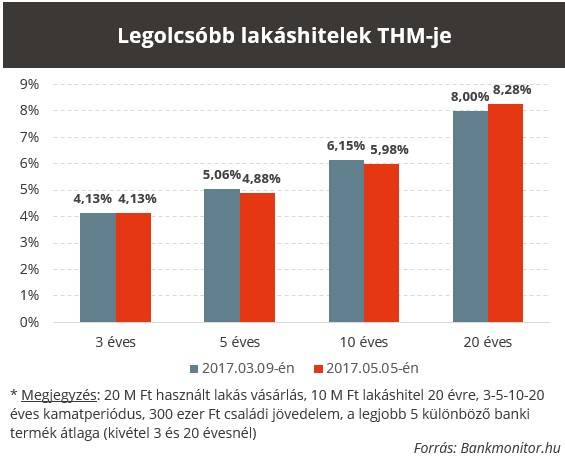

Ezt alapul véve néztük meg az adatbázisunkban szereplő lakáshiteleket. Fontos hangsúlyozni, hogy az általunk választott példában nagyon változó a bankok stratégiája a kamatperiódusokat illetően. A 3 és 20 éves kamatrögzítés között a legtöbb ajánlattal 5 és 10 éves időtávon találkozunk, 3 évesből mindössze egy találat adódott (K&H), míg 20 évesnél is mindössze kettő (UniCredit, OTP).

A 3 éves kamatrögzítés esetén érthető módon nem történt változás az utóbbi 2 hónapban, ahogy meglepetésre a 20 éves futamidő alatt végig fix hitelek esetében az átlag fentebb tolódott. Méghozzá úgy, hogy a drágább lakáshitelt kínáló ajánlat thm-je nőtt. Ami egyet jelent azzal, hogy ha végig biztonságban akarnánk érezni magunkat, akkor a bejelentés előtti helyzethez képest többet kellene fizetnünk. A 10 millió forintos hitel esetében ez azt jelenti, hogy átlagosan 81 147 forint helyett 82 755 forintot.

Szerencsére a legbővebb kínálattal jellemezhető 5 és 10 évre rögzített kamatú lakáshiteleknél csökkenést láthattunk a thm-ben, aminek mértéke közel 0,2 százalék volt. Hangsúlyozzuk, hogy ezek a folyamatok a legjobb 5 lakáshitel esetében érvényesek, ettől eltekintve azt mondhatjuk, hogy bizonyos fokú alkalmazkodás elindult.

A hitel átlagos költségéből kiindulva azt kapjuk, hogy két hónapja az 5 éves kamatperiódusú hitelért 426 forinttal többet kellett havonta fizetni (64 753 forintot), míg a 10 évesért 817 forinttal többet (71 013 forintot).

Nagy valószínűséggel a bankok többsége kivár addig, amíg a jegybank feltételrendszere világos lesz, és ezt követően kezd elgondolkozni azon, min változtassanak. A nagy kérdés most az, hogy megéri-e a kivárás, hiszen addig is emelkedhetnek a lakásárak. A Bankmonitor meglátása szerint már most is lehet találni az összehasonlítások után kedvező lakáshitelt, így érdemes minél hamarabb a döntést meghozni.