Nem hosszú távú megtakarítás, nem hoz nagy nyereséget, nem mindegy mennyi időre kötjük le és nem érdemes az akciók miatt költöztetni a pénzünket.

A lekötött betétek lehetnek akciósak vagy állandóan a bank kínálatában szereplők. Az akció nem olyan mint a bolti: igaz ez is meghatározott ideig tart, a betétek kamata magasabb, de cserébe mindig valamilyen feltételt kell teljesíteni. Például friss – az addig még nem a bankban tartott – pénzt kell lekötni, valamilyen egyéb banki terméket is kell vásárolni, meghatározott számú vagy összegű átutalásnak kell havonta érkeznie a számlánkra, meghatározott számű bankkártyás átutatást kell teljesítani, vagy van egy minimálisan leköthető összeg. Az akciós kamat a lekötési időszakra vonatkozik, utána, ismételt lekötés esetén a betét a normál betétek kamatával gyarapszik tovább.

És akkor lássuk a leggyakoribb hiedelmeket és tévedéseket:

Az EBKM-ben benne van a kamatadó

Az EBKM, ahogy korábban megírtuk, a különböző banki ajánlatok összehasonlíthatóságát segíti elő. Egy olyan mutatószám, amelyet jogszabály alapján a bankoknak egységesen kell alkalmazni, és tartalmazza a bank által felszámított díjakat, jutalékokat, illetve egyéb költségeket is. A 16% -os kamatadót viszont nem tartalmazza.

Ha lejáratkor azonnal újra lekötjük a pénzünket, nem kell kamatadót fizetni.

Nem így van. A kamatadó a lekötés végén, illetve a kamat kifizetésekor esedékes. A kamatadót a bank vonja le és fizeti meg az adóhatóság számára.

Ha a kamat 5%, akkor egy év elteltével 10.000 forint után 500 forinttal gyarapszik a pénz.

Nem így van. Egyrészt, mert le kell vonno a kamatadót, másrészt a kamatot a bankok általában gyakran 360 napra számolják, így ilyenkor az 5 százalékos kamat 365 nap múlva 507 forintot jelent. Az EBKM-t 365 napra szokás megadni.

Érdemes az akciós betét lejáratakor másik bankba vinni a pénzt.

Sokáig megérte bankról bankra költöztetni a megtakarítást – és vele a bankszámlát-, mert így 1-2%-kal kedvezőbb kamatot lehetett elérni. Sokan éltek is a lehetőséggel, azonban jelenleg a tranzakciós illeték, illetve a megnövekedett költségek miatt ez a nyereség pillanatok alatt elolvadhat.

Mindegy hogy egy évre, kétszer hat hónapra vagy négyszer három hónapra kötjük le a pénzünket.

Ez gyakorlatilag soha nem mindegy. Az, hogy mennyi időre érdemes lekötni – ha egyébként akár egy évig is nélkülözni tudjuk a pénzünket – az egy éven belül várható jegybanki alapkamat-alakulástól is függ.

Ha feltételezzük, hogy mindig újra lekötjük a kamatadó levonása utáni, kamattal növelt összeget (mert egy időre nélkülözni tudjuk), akkor az időtartam attól függ, hogy kamatcsökkentésre vagy növekedésre számítunk-e.

Ha a betétet egész évben azonos, vagy egyre növekvő kamat mellett tudjuk lekötni, akkor bár nem túl nagy összeggel, de a negyedéves lekötés a legkedvezőbb, ezt követi a féléves, és ez után jön az éves. Amikor viszont a pénzünket egyre csökkenő kamat mellett tudjuk elhelyezni – és az utóbbi évben ez a helyzet – akkor pont fordítva van: a legkedvezőbb az éves lekötés, ezt követi a féléves, végül a negyedéves.

A lekötött betétek tökéletesen megfelelnek hosszú távú befektetésnek.

Ez csak akkor igaz, ha a betétekkel elérhető nyereség a kamatadó kifizetése után hosszabb távon jelentősen meghaladja az inflációt, ellenkező esetben vagy nullára jövünk ki, vagy még veszíthet is a pénzünk az értékéből.

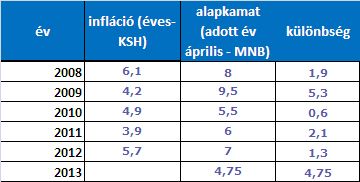

Mint az a következő táblázatból látható, a jegybanki alapkamat igazodik az inflációhoz, de nem mindig egyforma mértékben.

Ha az elmúlt öt évet nézzük, akkor ha valaki minden áprilisban mondjuk a jegybanki alapkamattal megegyező kamat mellett újra meg újra lekötötte a pénzét, akkor mostanra körülbelül 9 százalék körüli nyereséget könyvelhet el, miután kifizette a kamatadót.

Ha az elmúlt öt évet nézzük, akkor ha valaki minden áprilisban mondjuk a jegybanki alapkamattal megegyező kamat mellett újra meg újra lekötötte a pénzét, akkor mostanra körülbelül 9 százalék körüli nyereséget könyvelhet el, miután kifizette a kamatadót.

Ez sem túl sok, de ennél kisebb nyereség is elképzelhető. A lekötött betétnek tulajdonképpen ez is a célja: lépést tartani az inflációval, illetve valamivel meghaladni azt.

Ha az évi 1,5-2 százalékosnál nagyobb hasznot szeretnénk, más lehetőségeket kell választanunk. Ha hosszabb távra is nélkülözni tudjuk a pénzünket, akkor érdemes inkább <a href=”/”>Tartós Befektetési Szerződést</a> kötni, mivel itt három év után csak 10 százalékos kamatadót kell fizetnünk, öt év után pedig az elért nyereségünk kamatadómentes. Betétszámlát és értékpapírszámlát egyaránt nyithatunk, a betétszámlán leköthető betétek kamata általában kedvezőbb, mint a TBSZ-en kívül leköthető számláké.